Liquity的机制真的能实现后来居上?

撰文: Footprint分析师Simon( [email protected])

日期:2021年10月

数据来源:Footprint Liquity Dashboard (https://footprint.cool/liquity)

DEX和Lending作为 DeFi 项目的两大基石,在 区块链 市场中占据着重要的地位。Lending里除了占据市场龙头地位的AAVE和Compound以外,今天3月刚刚获得600万美元A轮融资的Liquity以其创新的机制重新定义Lending项目的新玩法,经过“519”币价大跌的考验,证明了其机制的有效性。目前锁仓的 ETH 仍维持在约40万,约16亿美元。

数据来源:Footprint Analytics

Liquity除了提供可以通过抵押ETH以获得稳定币LUSD的借贷业务外,还提供另外两个池子可以帮助用户获取额外的收益:存入稳定池LUSD从而划分被清算用户的ETH,同时获取Liquity的代币LQTY奖励;质押LQTY从而获取用户借贷和赎回时的费用。

从Liquity官方的Docs中总结出其优势主要包括了以下几点:

● 利率为0%

● 110%的最低抵押率

● 可直接赎回

● 清算损失小于10%

● 可存入LUSD或质押LQTY获得额外收入

这些看起来非常诱人的优势,真的如所说吗?本文将从以上这5个角度出发,结合Footprint Analytics已有数据来逐一展开分析。

利率为0%

Liquity仅支持ETH作为抵押物进行借款,协议提供无息贷款,Liquity称比其他借贷系统会有更高的资本效率。从利率来说确实是0%,但作为借款人更关心的是因借款产生的综合费率。

因此不要忽略的是在借款时会产生一笔借款费用,费率一般在0.5%-5%,根据算法计算费率。上线半年的时间大部分都维持在0.5%,唯一抬升是在“519”币价暴跌前后,最高约为1.16%。

借款人如果在不被清算的情况下,虽无需支付借款利率,但实际要承担一个一次性的借款费用,用户综合的费率仍然在借款金额的0.5%-5%,不过借款人不会有随着时间拉长而不断增多的借款费用,反而可以通过拉长时间来摊薄费用,但如果只是短期的行为折算成年化将会是一个较高的费率。因此,Liquity更加鼓励借款人进行长期借款。

110%最低抵押率

在Liquity借款时需开设一个金库(Trove)并向其中存入一定数量的抵押品(ETH),根据抵押的ETH可提取自定义数量的LUSD,但要保证抵押率必须高于110%,当抵押率小于110%时将会被清算。110%的抵押率看似更有效地利用了储蓄的ETH,但还有哪些信息通常会被我们忽略掉呢?

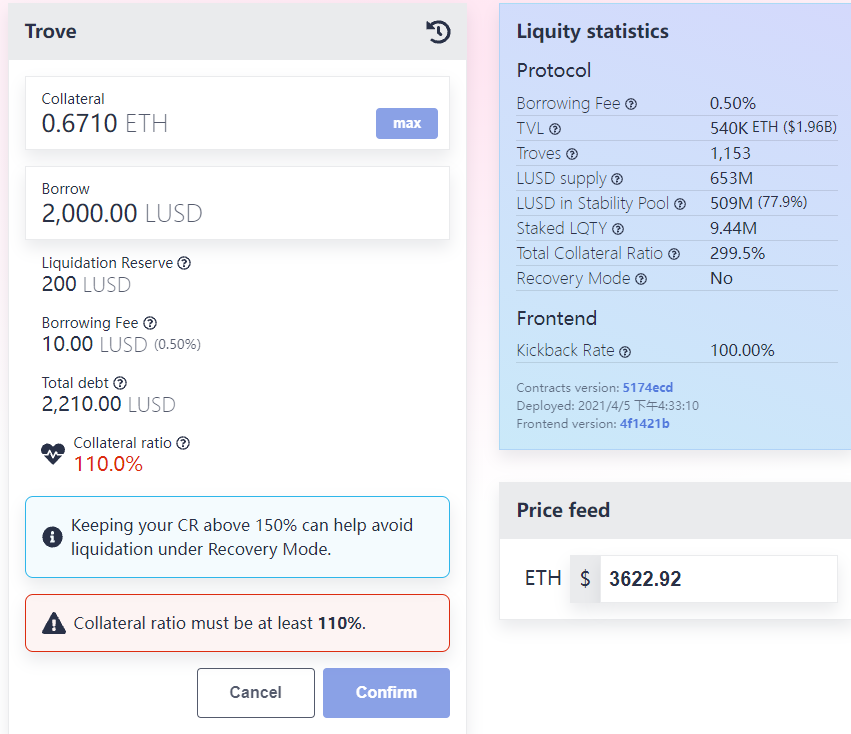

首先,通过尝试可以看到,上文提到借款费(Borrowing Fee)和清算准备金(Liquidation Reserve)也会被算入抵押率中。因此,可以参考下图示例,总的借款金额为2210LUSD,官方给出的抵押率为110%(0.6710*3622.92/2210*100%),但实际借到手可以使用的金额为2000LUSD,按实际可用算抵押率应该为121%(0.6710*3622.92/2000*100%)。

由于清算准备金为固定金额,且如果未发生清算会在还款时还给借款人,因此清算准备金在未被清算时并不算是费用,借款人也可以通过提高借款金额来降低因为借款准备金而被拉高的实际抵押率。

其次,Liquity会有一个恢复模式(Recovery Mode),当系统的总抵押率(TCR)低于150%时将启动恢复模式,对所有抵押率在150%以下的用户进行清算,所以在借款时官方也有提示建议抵押率保持在150%以上以避免在恢复模式下被清算。

再次,用户还可以随时将LUSD兑换为ETH,此行为被称为赎回(Redemption),系统会从此时抵押率最低的金库开始赎回,借款人的金库会同时减少抵押品和负债,虽然被赎回不会使用户发生净损失,但会失去部分ETH头寸。因此为避免被赎回需要保持相对其他人更高的抵押率。

因此,虽然在借款时最低的抵押率是110%,但为了保证账户不被清算或被赎回,抵押率至少要保持在150%以上才会比较安全。通过Footprint Analytics的数据看到,Liquity的TCR即使在“519”币价大跌时经过清算及恢复模式后也能迅速的重返到300%以上,目前TCR也保持在300%左右。可以看到虽然最低可以110%的抵押率,但用户为保证抵押品的安全性仍会选择接受较高的抵押率,此时就需要用户在300%的抵押率和更高的资金利用率之间做下权衡。

数据来源:Footprint Analytics

不过虽然TCR较高,但110%的最低抵押率相对于其他更高抵押率的协议来说,对被清算带来的损失也会相应减少,这部分也将在下文中详细讲解。

可直接赎回

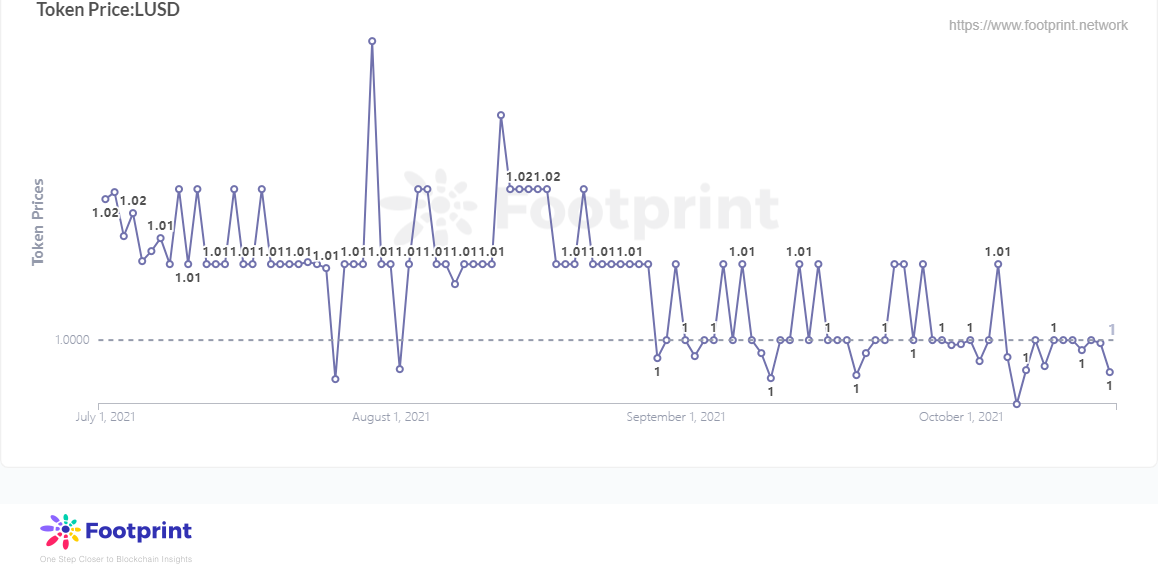

用户可以用LUSD随时按面值赎回相关抵押品,上文中也有提及,但由于赎回时需支付0.5%-5%的费用,同样这一费用会根据最近赎回的时间及赎回的金额进行调整,只有在LUSD的金额小于1美元时,用户才会通过赎回LUSD从中套利,用户可用小于1美元价格的LUSD兑换1美元价价值的ETH而从中获利。因此是套利的空间大还是支付的手续费更多还需要用户根据当时LUSD的价格自行衡量,不过通过Footprint Analytics的数据来看,由于Liquity创始人Robert Lauko所说的“硬锚定”及“软锚定”的机制,LUSD每天的价格波动基本稳定的0.99-1.02美元之间。

数据来源:Footprint Analytics

从被赎回人的角度,虽然他们在被赎回时点未遭受到净损失,但抵押ETH借款的用户大多都是ETH的信仰者,多数认为ETH是会长期上升的,当他们的金库中的ETH被减少时,实际是减少了之后因ETH上涨而使资产增值的可能性。

因此赎回的行为,对于想从中套利的人来说,只有当LUSD小于1美元且套利收获大于赎回费时才有意义;对于被赎回人来说,赎回行为也并不太受欢迎。不过Liquity通过此机制多提供了一个可以套利的方式,也可以使LUSD的价格稳定在1美元左右,并通过提升抵押率最低的金库保持整总抵押率在较高的水平。

清算损失小于10%

当抵押率小于110%时,Liquity会通过清算抵押品偿还了债务,借款人将失去了抵押物ETH,清算会导致借款人的抵押品美元价值净损失9.09%(=100%*10/110)。

但不要忘了,在借款时还有一笔200LUSD的清算准备金,当发生清算时,200LUSD的清算准备金会被发起清算者获得。清算准备金在借款时虽然不需要用户额外支付,但会被计算在债务中,在计算金库的抵押率时也会被计算在内,因此仍以上图存入金库的金额为例,当因为价格波动导致抵押率下降到110%以下发生清算时,此时被清算的抵押物对应的价值并不是借款人手里拥有的2000LUSD的110%,而是总债务2210LUSD对应110%的美元价值。此时借款人失去了所有的ETH,手里只剩下2000LUSD,按照ETH被清算时的价格计算,借款人实际损失率为17.73%((0.671*3622.92-2000)/(0.671*3622.92)*100%)。当然不同的借款金额计算的实际损失率也不相同,较高的借款金额会降低因清算准备金而拉高的损失率。

虽然由于清算准备金的因素可能使被清算的损失率并不如设想中的小,但相比于MakerDao要求的150%抵押率来说,Liquity的机制已经是一个很大的进步,对于借款人来说因为价格波动而发生被清算的安全空间也多出了40%。

可存入LUSD或质押LQTY获得额外收入

Liquity除了提供借贷可以借入LUSD以外,还提供了提高资金利用率的LUSD稳定池和质押LQTY以获得收益的池子。存入稳定池LUSD可以按其在池子中的占比分得被清算用户的ETH,以及奖励Liquity的代币LQTY;从稳定池中获得的LQTY又可以再进行质押,从而获取用户借贷和赎回时的费用。

稳定池会获得ETH和LQTY,获得ETH与被清算的情况相关,获得ETH的同时存入池子的LUSD会被销毁。由于被清算时抵押率为110%,用户在被销毁1LUSD的同时会获得价值110%美元对应的ETH,用户可从中获利10%。如果此时ETH继续下降使刚刚获得1.1美元价值的ETH降到1美元以下,用户将发生浮亏。为防止这种可能,B.Protocol为Liquity的稳定池提供者自动将ETH转换回LUSD,并将其存回稳定池,为用户锁定了清算利润,节省gas成本。但如果用户是长期看好ETH的信仰者,可能会相信在未来资产终会升值。

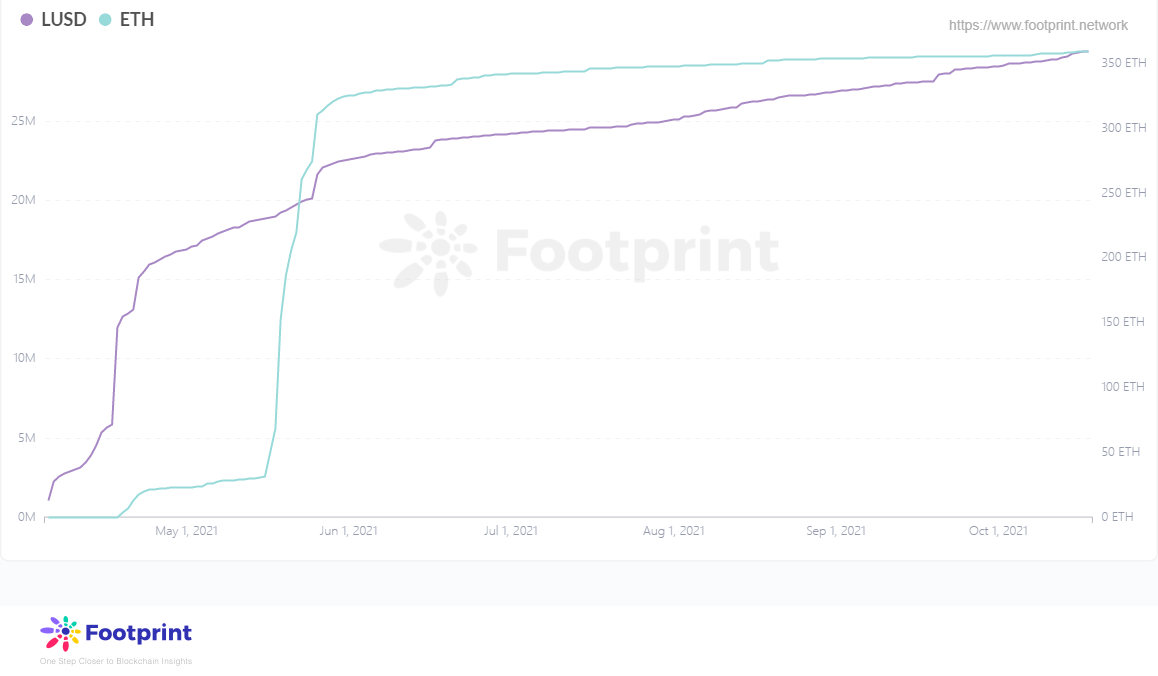

然而作为稳定币更重要的还是看它的用例,目前铸造出的6亿多LUSD在Liquity稳定池中的总量超过75%,在外部的流动不足2亿。在Liquity借款的用户兜兜转转仍是在Liquity中投资,整个系统的用例像是一个套娃,其可持续性让人疑惑。

数据来源:Footprint Analytics

但Liquity的创始人RobertLauko在7月2日回应,稳定池中的LUSD是在大量的LQTY激励下用户的理性选择,后续LQTY代币激励会衰减,用户会据此来改变行为。

稳定池获得的另一个奖励是LQTY,由于不是治理代币,LQTY唯一的用例是捕获协议的借款费和赎回费,只有在借款和赎回发生较多时,LQTY才能获取更多收益,因此反而是整个系统不太稳定的时候才更有利于提升LQTY的价值。可以看到目前每日从质押LQTY获得的ETH和LUSD也并不算多。

数据来源:Footprint Analytics

在五月中旬受到币价波动的影响,借款和赎回的行为增多,LQTY在此期间捕获收益的能力有快速的增长。但6月开始从LUSD的总流通量也可以看出,用户的借款和赎回行为下降,LQTY不论是捕获LUSD还是ETH的能力都明显下降。

随着后续LQTY代币激励逐渐衰减,LUSD如果能更向外部拓展它的用例,从而吸引更多用户进行借贷,Liquid的TVL保持持续上升趋势的话,LQTY的价值也许可以值得我们期待一下。

总结

Liquity从以上5个角度分析,在不同立场会有不同的解读,但正因如此才构成它优秀的机制,在“519”的剧烈震荡下仍能保持稳健。但从借款人的角度出发不论是从借款综合费率还是清算的损失率,更大的借款金额同时拉长时间更能摊薄成本和损失。

但从各个角度来看,Liquity都在不断完成它的机制,创新的清算机制使它从效率和抵押率等方面都有别于MakerDao,Footprint Analytics也将在之后的文章中对比分析Liquity与MarkerDao。LUSD的用例从9月开始也在不断像外部渗透,让我们更加期待LUSD真正成为一个可以广泛应用且占有相当市场占比的去中心化稳定币的那一天。

以太坊Layer 2单日交易笔数一度达到1242万,创历史新高

自 2024 年初以来,Layer 2 生态日交易量增长了 140%。这一增长主要是由 Base 推动,Base交易笔数在 7 月底飙升至 400 多万的峰值。

Animoca Brands正考虑2025年底或2026年初在香港或中东进行IPO

Animoca Brands尚未选定潜在 IPO 的顾问,但 Animoca Brands打算在 9 月份进行一次非交易路演作为准备工作。

SpaceX公布首个载人极地太空飞行任务,参与者包括F2pool创始人王纯(Wang Chun)等

在航天史上,这是第一次,私人可以租用整个航天器,计划、设计和执行非常个人化的任务,并有明确的目标。