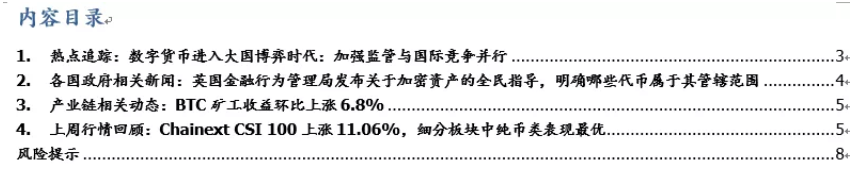

大国博弈时代 | 央行加快数字货币研发,与国际竞争并行

摘要

事件:7月30日,美国国会参议院银行、住房和城市事务委员会召开“审查数字货币和区块链的监管框架”听证会。这是半月内,美国国会召开的第三场数字货币专场听证会。进入2019年7月,SEC终于为合规项目放行,豁免了部分项目的上市注册(通过Reg A+条例),还为部分项目发放了不行动函。中国人民银行8月2日召开2019年下半年工作电视会议,强调加快推进我国法定数字货币(DC/EP)研发步伐,跟踪研究国内外虚拟货币发展趋势,继续加强互联网金融风险整治。数字货币进入大国博弈时代。

美国政府机构加快数字货币监管推进,试图建立数字货币领导力 。直到2019年6月18日互联网龙头Facebook联合Visa、PayPal等27家机构发布加密货币Libra白皮书,国会又连开三场听证会,同时设立了专门的部门——研究与创新部,负责发放比特牌照(Bitlicense)。严监管与鼓励合规成为纽约州的总基调,纽约州总检察长办公室(NYAG)对Tether、数字货币交易所Bitfinex及二者的母公司iFinex发起诉讼,更说明纽约州不想在数字货币时代丢掉金融领导地位。

我国央行提出加快推进法定数字货币研发。 中国人民银行8月2日召开2019年下半年工作电视会议,对下半年重点工作做出部署。会议要求,下半年要做好八项重点工作,其中一项重点工作就是,因势利导发展金融科技,加强跟踪调研,积极迎接新的挑战。加快推进我国法定数字货币(DC/EP)研发步伐,跟踪研究国内外虚拟货币发展趋势,继续加强互联网金融风险整治。央行早在几年前就开始了区块链的关注与研究,并结合我国国情指定了较为严格的监管规范,同时鼓励区块链创新。

以中美为国际典型代表,区块链行业开始进入大国博弈时代:一方面的大国国内加快立法监管步伐,一方面是对即将到来的数字货币时代领导力的争夺。 区块链行业只有在监管的轨道上才能够发展更快,更深刻地用创新服务社会。

上周行情回顾: Chainext CSI 100下降9.06%,细分板块中文娱社交类表现最优。从细分板块来看,纯币类板块表现略优于Chainext CSI 100平均水平,为13.68%,支付交易,物联网&溯源,文娱社交,商业金融,基础增强,基础链,存储&计算和AI板块表现逊于Chainext CSI 100平均水平,分别2.37%,-5.19%,0.85%,1.38%,3.05%,4.85%,-0.9%,0.85%。

风险提示: 监管政策不确定性、项目技术进展及应用落地不及预期、加密货币相关风险事件发生。

美国政府机构加快数字货币监管推进,试图建立数字货币领导力。

2017年,比特币价格从不到1000美元骤升至逼近2万美元,引起了各国高度关注。2018年年初,国会连开三场听证会,讨论证监会(SEC)和商品期货委员会(CFTC)在虚拟货币产业中的角色,还讨论了比特币和2017年如火如荼的首次代币发行(ICO)。其后,国会听证会召开频率下降,

直到2019年6月18日互联网龙头Facebook联合Visa、PayPal等27家机构发布加密货币Libra白皮书,国会又连开三场听证会,

两场直指Libra,第三场听证会虽然主题为“审查数字货币和区块链的监管框架”,会议中议员亦频频提到Libra及其引发的监管层对区块链在数据与隐私保护、反洗钱、反恐怖主义融资等方面的担忧。我们认为,目前国会对于数字货币监管有三点值得关注:

(

1)国会作为美国立法机构,尚不清楚区块链与数字资产的实际应用效果,

但受到Facebook布局区块链的影响,越发认识到区块链可能会在未来成为一种浪潮,必须予以高度关注,以免错失领导权。

(2)

国会对区块链可能的负面影响有着切实的担忧,

例如其能否真正保护个人对数据的控制权、能否有效反洗钱以及能否有效反恐怖主义融资等等。

(3)国会不清楚目前美国对数字货币的监管框架是否有必要调整,

例如,是否有必要进一步厘清区块链或数字货币的定义,从而界定其性质;是否有必要设立单一的数字货币监管机构,以终结目前证监会(SEC)、商品期货委员会(CFTC)、国税局(IRS)等机构对数字货币的多头监管状态。进入2019年7月,SEC终于为合规项目放行,豁免了部分项目的上市注册(通过Reg A+条例),还为部分项目发放了不行动函。一位税务专家称,美国国税局(IRS)正在考虑将加密货币征税作为一项高度优先事项,但在推进其执法活动之前,或需要提供更具体的指导。联邦政府机构加快推进数字货币监管步伐,试图将行业尽快纳入规范轨道。作为全球金融中心所在地的纽约州,则在本州设置数字货币监管新牌照(比特牌照(Bitlicense)),同时设立了专门的部门——研究与创新部,负责发放比特牌照(Bitlicense)。严监管与鼓励合规成为纽约州的总基调,纽约州总检察长办公室(NYAG)对Tether、数字货币交易所Bitfinex及二者的母公司iFinex发起诉讼,更说明纽约州不想在数字货币时代丢掉金融领导地位。

我国央行提出加快推进法定数字货币研发。

中国人民银行8月2日召开2019年下半年工作电视会议,对下半年重点工作做出部署。会议要求,下半年要做好八项重点工作,其中一项重点工作就是,因势利导发展金融科技,加强跟踪调研,积极迎接新的挑战。加快推进我国法定数字货币(DC/EP)研发步伐,跟踪研究国内外虚拟货币发展趋势,继续加强互联网金融风险整治。央行早在几年前就开始了区块链的关注与研究,并结合我国国情指定了较为严格的监管规范,同时鼓励区块链创新。

以中美为国际典型代表,区块链行业开始进入大国博弈时代:一方面的大国国内加快立法监管步伐,一方面是对即将到来的数字货币时代领导力的争夺。区块链行业只有在监管的轨道上才能够发展更快,更深刻地用创新服务社会。

巴西税务局推行新规,每月加密货币交易额超过7600美元必须报税。

巴西联邦税务局的新规有关涉及加密货币买卖业务的强制规定生效,使用加密货币金融交易系统的企业、个人和经纪商都要遵守。新规要求按月向巴西税务局报税,如一个月内累计或者单独交易加密货币的金额超过3万巴西雷亚尔(约合7600美元),都必须向税务局申报,这类交易包括买卖、交易、捐赠、转移加密货币资金的各类操作。交易信息必须通过虚拟服务中心(e-CAC)可以登陆的全国报税系统提供。首次申报注册将基于8月数据,从9月开始实行。

英国金融行为管理局发布关于加密资产的全面指导,明确哪些代币属于其管辖范围。

英国金融行为管理局(FCA)最终确定了其加密资产指南,明确了哪些代币属于其管辖范围。周三发布的大部分规则是在咨询文件CP19中提出的,该文件于今年1月发布用于征求公众意见。正如人们普遍预期的那样,最终指南并没有彻底改变监管格局,而是明确了某些类型的加密资产何时属于现有类别。FCA表示,该咨询文件共收到约92份来自各类公司的回复,包括银行、行业协会和加密交易所,大多数受访者支持这些提议。该机构表示,任何不是证券代币或电子货币代币的代币都是不受监管的。然而,市场参与者应注意,某些使用代币的活动仍可能受到监管。

(以下源网站数据更新至8月3日)

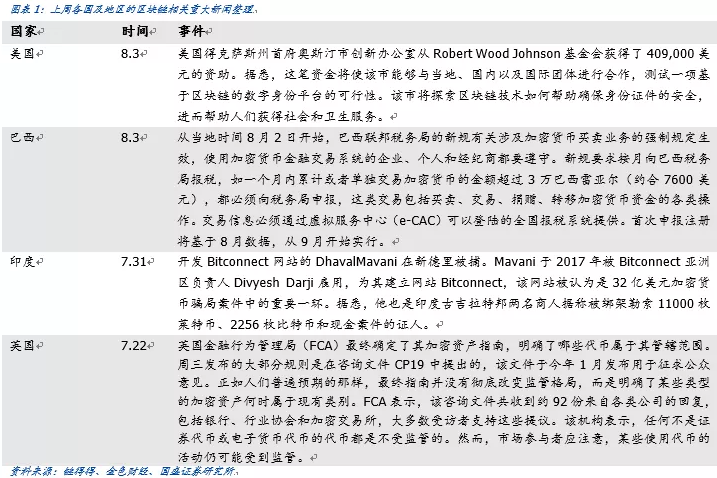

上周BTC新增交易231万个,环比增长7.0%;ETH新增交易508万个,环比增长4.8%。

上周BTC矿工的日均收益为2074万美元,环比增涨6.8%;ETH矿工的日均收益为302万美元,环比减少1.7%。

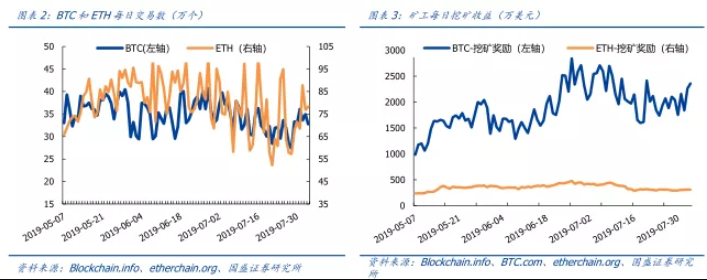

上周BTC日均算力达到73EH/s,环比上涨7.7%;ETH全网日均算力达到176.4TH/s,环比下降0.6%。

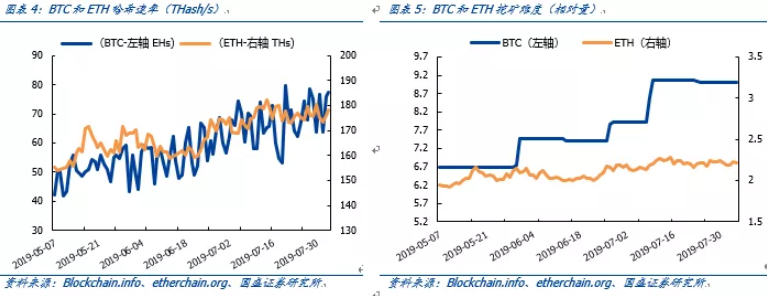

上周BTC全网挖矿难度为9.01T,环比减少0.2%;下次难度调整日在8月5日,预计难度值为9.98T,难度增加10.75%;上周ETH全网平均挖矿难度为2.2T,环比上涨0.7%。

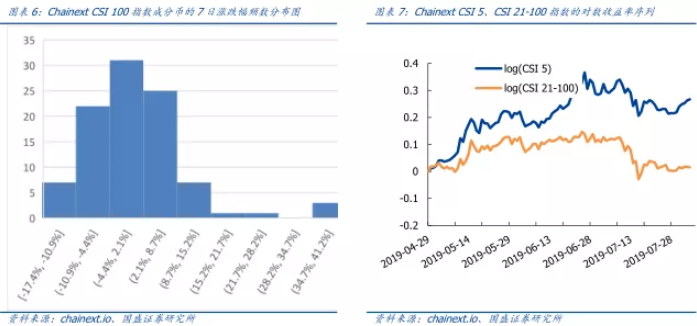

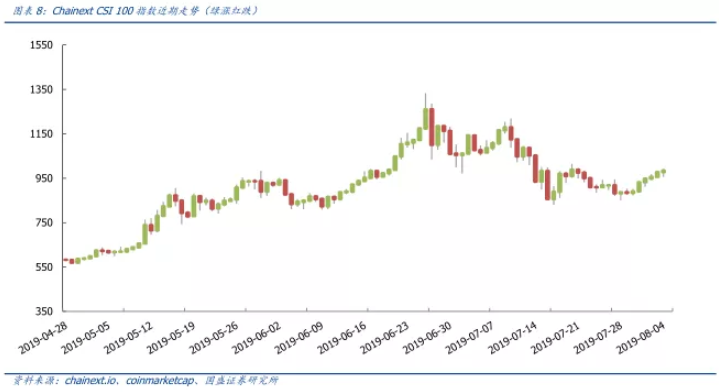

我们引入代币市场的专业指数产品——Chainext CSI系列指数,其中CSI 100指数[1]代表市场整体走势;CSI 5指数[2]代表市场超大盘币种走势;CSI 21-100指数[3]代表市场中小盘走势。截至上周日(8月4日),Chainext CSI 100指数为886.85,环比上周上涨11.02%,周日24小时总成交量为83.13亿美元;这其中,BTC全球均价为10970.18美元,环比前期上涨14.61%;ETH全球均价为222.67美元,环比前期上涨5.76%。

从细分板块来看,纯币类板块表现略优于Chainext CSI 100平均水平,为13.68%,支付交易,物联网&溯源,文娱社交,商业金融,基础增强,基础链,存储&计算和AI板块表现逊于Chainext CSI 100平均水平,分别2.37%,-5.19%,0.85%,1.38%,3.05%,4.85%,-0.9%,0.85%。

风险提示

1.监管政策不确定性;

2.项目技术进展及应用落地不及预期;

3.加密货币相关风险事件发生。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum