作者:ValHolla;编译:Block unicorn

每个人都知道以太坊合并会对DeFi产生积极的影响,但不到一年的时间,它已经超越了最疯狂的看涨预期。我们最能看到这一点的地方就是LSDfi——基于流动性质押衍生品的DeFi世界正在不断发展。这个叙事在此刻已经存在一段时间了,所以值得我们去探究它从何而来,更重要的是,它将走向何方。

在这篇文章中,我将把LSDfi的演变分为3个阶段,然后看一看一些处于LSDs可能应用的前沿的项目。可以肯定的是,我们的视野中有很多东西,我们所看到的只是开始。

阶段一:流动性质押协议

进入2023年,加密货币的热门领域之一是像Lido和Rocket Pool这样的LSD提供商。你可能知道,这些协议让用户在智能合约上质押他们的ETH,然后质押ETH以帮助保护网络。作为回报,用户会获得像stETH或rETH这样的LSD——代表他们已经质押的ETH的流动性代币。结果就是一个可以被交易、借贷的流动性代币,它仍然会累积ETH本身的质押收益。

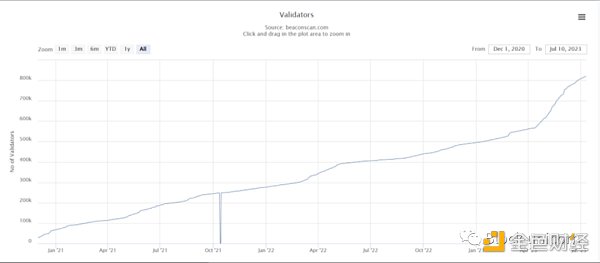

今年早些时候,许多人认为这些协议会因为质押需求的增加而受益,特别是在以太坊网络质押提现被开启后。我认为可以肯定地说,这个趋势以极其看涨的方式发展。只需看一下验证者数量的增加:

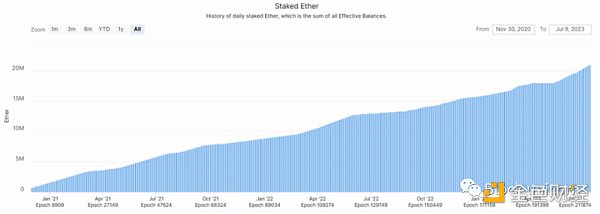

同样,质押的ETH数量也在迅速增加:

通过保持质押代币的流动性,LSD提供商在鼓励用户感到舒适质押他们的以太坊方面发挥了重要作用。话虽如此,发行这第一波LSD的协议并不是唯一从中受益的。如果你认为这些质押协议是LSDfi的一级受益者,我们可以再继续深入的了解真相。

一旦LSD被释放出来,逻辑上就有必要找到一种方法来保持它们与其基础资产的挂钩。我们最不需要的就是重复去年夏天的情况,当时最大的ETH LSD,stETH,由于3AC等人的强制卖出而脱钩。因此,像Curve和Balancer这样的协议看到了大量流入ETH LSD相关池的资金,放大了他们的TVL。

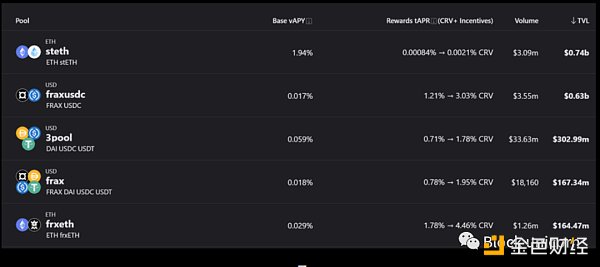

现在,Curve的stETH/ETH池是DeFi中最突出的LSD池,TVL约为7.4亿美元。他们在frxETH/ETH池中也有超过1.64亿美元,这是他们在主网上的第五大资金池。

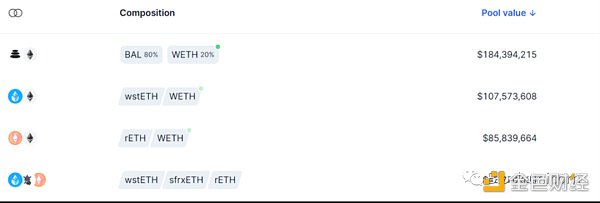

Balancer——他们在主网上的前4个池中有3个与LSD有关,他们的TVL超过1.36亿美元,占他们总TVL的13%以上。

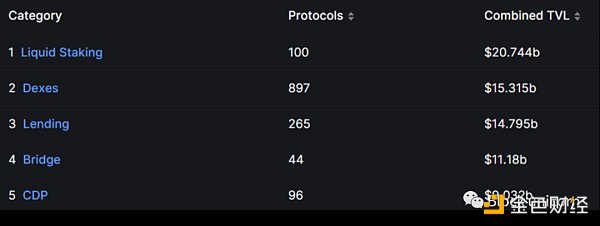

放眼看去,我们可以看到LSD实际上已经成为DeFi中所有TVL的最大来源:

当你把这个放在上下文中,它更加令人印象深刻:现在,大约有1000万ETH存入流动性质押协议。这个数字自2022年初以来已经增长了5倍以上!

在同一时间段内,DeFi和更广泛的加密货币宇宙中的几乎所有其他东西都已经崩溃,所以如果LSDfi经历了这种增长,显然它必须提供一些真正的创新。有了这个想法,让我们进入第二阶段。

阶段二:LSD作为抵押品

LSDfi的第二阶段是一系列具有类似基本概念的项目:用户在CDP(抵押债务仓位,当抵押品价格下跌,抵押品就会被清算)中锁定LSD,然后铸造和借用稳定币。

你可能已经厌倦了看关于新的LSD支持的稳定币产品,但不要让使用这种模型的协议数量过多而使其重要性减弱。就我个人而言,我认为这么多协议正在做这件事是因为它是一个可以产生惊人作用的产品。

它不仅进一步扩展了LSD的利用,而且还为现有的稳定币市场贡献了急需的去中心化水平。除此之外,LSD按定义赚取其基础资产通过执行某些任务(例如,为PoS区块链提供安全)所产生的收益。质押APR通常高于大多数货币市场为存款支付的利率(除非有高额激励),所以你已经在那里占据了优势。本质上,使用产生收益的代币作为抵押品将每个CDP位置转变为自我偿还的贷款。

到目前为止,Lybra、Curve、Raft是第二阶段的最大受益者。

Lybra

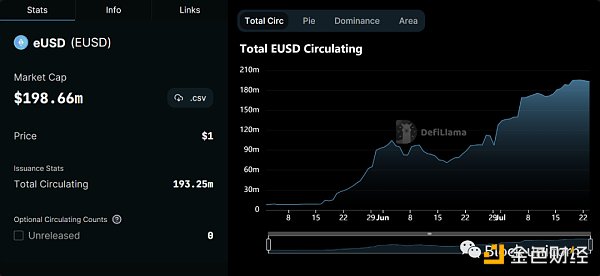

Lybra现在已经在CT上出现了几个月,当然是有充分的理由。它的eUSD稳定币,由ETH和stETH支持,已经达到了1.77亿美元的市值。在去中心化稳定币中,只有DAI、FRAX和LUSD的市值最高。

而且在不到3个月的时间里,根据defillama数据显示,Lybra已经积累了3.45亿美元的TVL,使其成为以太坊上仅次于MakerDAO、Liquity的第三大CDP协议——这是一个非常优秀的LSD协议!

Curve

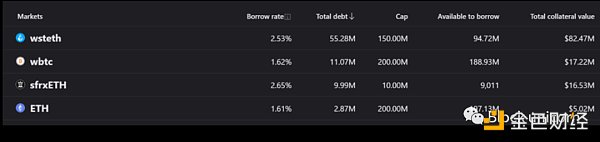

Curve的CRVUSD稳定币由wstETH、WBTC、sfrxETH和ETH支持。

总的来说,这些资产已经有超过1.2亿美元被存入作为抵押,但其中超过80%来自于列表中的两个LSD(wstETH和sfrxETH)。

因此,现在已经有近8000万美元的crvUSD在流通,自6月7日以来已经增长了7倍以上。

Raft

与前两个协议相比,相比于其他的协议,Raft和它的稳定币R并没有被广泛地讨论和关注,但到目前为止,它们仍然取得了令人印象深刻的进展。在几周内,Raft的TVL从100万美元增加到5500-6000万美元,当前数据是5770万美元。

到目前为止,超过99%的R稳定币的支持都来自stETH抵押。然而,他们也接受Rocket Pool的rETH作为抵押,未来可能会有更多形式的抵押品。

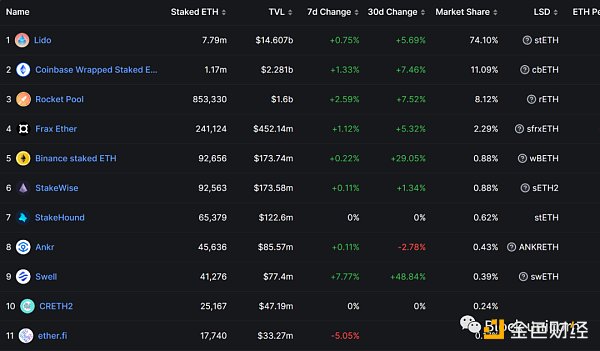

现在,Lido的stETH占了这些第二阶段协议的绝大多数抵押品。我认为这种情况会发生变化的两种方式是:一种方式是,较小的LSD将占据更多的抵押市场份额。

这将以CDP协议提供不同的抵押选项的形式出现,以及DeFi用户更愿意购买较小的LSD并将它们用作抵押。我们最近看到一些这样的项目在这个领域获得了关注(除了crvUSD),比如Gravita,它除了接受stETH外,还接受rETH。到目前为止,Gravita是一个例外,因为他们的稳定币(GRAI)相比stETH,有大量是通过rETH铸造的。

另一种方式是LSD提供商最常见的路径。到目前为止,Lido的stETH已经占据了市场的近75%。

我认为随着LSDfi的发展,更多的LSD选择将获得市场份额。实际上,到2024年底,我不会惊讶于看到stETH的市场占有率下降到50%以下。毕竟,到目前为止,只有17%的ETH供应量已经被质押,而且其中不到一半是通过LSD提供者。所以,这场游戏远未结束。

阶段三:抵押品多样化

那么,如果阶段一是LSD,阶段二是基于LSD的借贷,那么阶段三有什么呢?

由于这整个过程的基础趋势一直是加密货币中第二大资产ETH的LSD,自然的发展方向将是通过其他可组合资产进一步扩展。这可以通过使用LP代币、稳定币、货币市场存款(如Aave的aUSDC)等来实现。想想看:如果你能做所有像Lybra这样的阶段二协议用ETH做的事情,你可以使用你持有的其他类型的加密货币代币,或者你在其他项目中的投资位置(也就是你在其他项目中的投资份额或者权益)来进行操作,那会怎样?

一个正在寻求实施这种策略的新兴DeFi项目的很好例子是Seneca。虽然他们的产品还没有公开,但他们正在构建一个协议,将能够为各种不同的DeFi用户解锁信贷。

虽然你可以通过LP代币、LSD、存款收据等获得相当不错的收益,但总是有寻求更高和更高的资本效率的方法。Seneca将使这些代币能够作为他们的本地稳定币:senUSD的贷款抵押品。这样,流动性就被释放出来,而抵押品持有者仍然可以在他们的资产上获得收益。

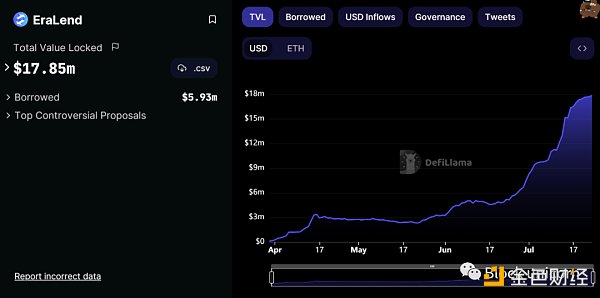

另一个在这方面开创前进道路的项目是EraLend,它是zkSync货币市场的先行者。

EraLend有几个特点使其脱颖而出。首先,他们已经在执行阶段三的过程,通过接受SyncSwap的USDC/WETH LP代币作为抵押品。这可能是EraLend上用作抵押品的许多替代资产的第一个 - 扩张的催化剂是他们即将推出的P2P借贷产品。关于这个产品还不太了解,但我相信任何人都可能会将任何类型的代币(LP代币、LSD、债务收据、NFT等)作为抵押品。

EraLend在最近几周内火了起来,因为他们的TVL自6月1日以来已经从390万美元猛增到2435万美元(官网的最新数据,defillama数据延迟):

随着zkSync叙事的升温,这绝对是一个值得关注的项目——事实上,它已经在zkSync的TVL方面排名第三。

最后,EraLend的另一个有趣特点是任何代币都可以用来支付GAS,这预示着这个年轻协议未来可能会实现账户抽象化。

即使你确信Tether和Circle拥有他们声称拥有的资产,最理想的情况也是看到一个拥有可追踪的链上抵押品(没有过多暴露于传统稳定币)的原生DeFi稳定币最终取代他们成为领头羊。在这一点上,最明显的方法就是创建一个像Seneca那样的模型。

展望未来,DeFi中的部分储备制度是必要的,因为它使得可以用更少的资源做更多的事情。事实上,我会争辩说,DeFi可以很容易地为这种系统进行优化。首先,代码在DeFi中是法律,意味着诸如抵押限制之类的参数是固定的,不能在特殊情况下进行调整。此外,与传统金融不同,DeFi本质上是可组合的,这使得集成新形式的资产和为这些资产提供用例变得更容易。DeFi也是本质上透明的,这使得像LSD-和LP-backed稳定币这样的用例比起像USDT和USDC这样的传统稳定币更具吸引力。