浅谈Web3协议层价值:从经济模型中挣钱,或是低成本服务社区?

原文作者:JOEL JOHN、SIDDHARTH

原文编译:深潮 TechFlow

协议是系统内参与者遵循的一组规则。例如,军队中的协议规定人们应该如何行动。外交官之间有一种“协议”来规定他们如何相互交往。可以将协议看作一系列规则的捆绑。在机器的背景下,特别是计算机中,协议被定义为规定数据流动方式的规则。例如,RSS 是一种协议,定义了如何在客户端中更新有关文章的信息。SMTP 定义了电子邮件如何流向收件箱。协议是的特定于背景的规则捆绑。

另一方面,平台是操作系统、社交网络(如 Meta )或硬件(ARM/ NVIDIA ),使一组协议能够在其上运行。当你在 Windows 上使用 Outlook(一个应用程序)时,你使用 SMTP(协议)将数据传输到 Windows(平台)。目前还没有 Web3 原生的已经扩展的平台。 Solana 的移动设备可能有其操作系统,该操作系统经过微调以满足行业需求。 Ronin 有其应用商店,允许分发支持 NFT 的游戏。

但是,当你考虑到 Azure、Facebook 或 iOS 的规模时,你会发现 Web3 中并没有类似规模的平台。(很可能是因为我们目前还不需要它们)。在 2019 年,三星和 HTC 都曾尝试创建支持硬件的移动设备,但我认为随着 Secure Enclave 等工具的发布,对支持钱包硬件的手机设备的需求已经下降。

让我感到困惑的是应用程序也可以是协议的概念。以 0x 为例,它是一个协议还是一个应用程序? Matcha 是应用程序,而 0x 是一个协议,多个 DeFi 产品可以与之关联以获取流动性。类似地, OpenSea 有 Seaport,它们的协议可以让各种 NFT 市场共享流动性。你明白要点了吗?

因为在早期阶段,协议本身很难吸引到多个开发者,所以开发者通常会发布一个与之配套的应用程序来推动活动。如果你是一个独立的应用程序,你很可能会被其他应用程序取代。OpenSea 在版税战争中输给了 Blur 。但如果你是一个有多个应用程序构建在其上的协议,完全被取代的可能性就大大降低了。

因此,如果你稍微放大一点,过去几年的策略相对简单。

-

发布一个应用程序。通过提供代币激励来推动流动性。

-

发展到一定程度,现在可以允许第三方应用程序利用你的流动性。

-

发布一个具有治理代币的协议。

Compound 和 Uniswap 都是这种策略的实例。恰巧他们发布的核心产品非常强大,以至于人们不会考虑构建在协议之上的应用程序。像 DeFiSaver、InstaDApp、 MetaMask 和 Zapper 这样的产品将流动性发送到这些产品中。但大部分用户活动发生在最初发布的产品上,即协议的原生网站。

在这些情况下,团队通过两种方式构建护城河。

-

首先,通过分销,他们成为行业中最有声望的品牌。

-

其次,通过多个应用程序向他们发送流动性而产生的网络效应。

换句话说,在数字资产领域,应用程序可以演变成协议(或平台)。随着 Roll -ups 使应用程序更容易伪装成 L2,我们将看到越来越多的应用程序声称自己是协议,以期望提高其估值。

实用性

在 ICO 繁荣期间,对代币的用途没有明确的定义。人们普遍认为,代币不应该从事可能使其成为证券的活动,除此之外并没有其他明确规定。人们会尝试分红、回购和销毁(如币安),以及伴随代币而来的治理权利。问题的关键在于将经济价值与无成本铸造的东西联系起来。

比特币、以太坊和瑞波等交易网络可以声称进行交易需要一小部分资产。随着交易数量的增加,基础资产(如 ETH、 XRP 等)的价值也会增加。在以太坊上进行交易的成本相当于一个低成本的安卓设备,如果有人同时在铸造,你也在试图转账的话。

这种思维框架对于许多代币的估值是有帮助的,因为它们的价值是基于交易费用所创造的收入。以太坊的 EIP 1559 每笔交易都会销毁一小部分代币供应量,使其成为一种通缩网络。当你是一个从交易数量中获得价值的基础层时,这种理念非常有效。

但当你不是一个交易网络而是一个应用程序时,要求用户持有你的原生资产就成为了一种阻碍。想象一下,如果你的银行要求你每次贷款时都持有他们的股票。或者如果麦当劳的服务员在给你提供汉堡之前问你持有他们的股票有多少。

如果将实际用例与基础资产捆绑在一起成为一项要求,则会导致可怕的结果。交易所非常了解这一点。这就是为什么币安或 FTX (RIP)从未要求你持有他们的代币进行交易的原因。他们只是通过使用他们的代币给予你折扣来引导你使用。

我们现在所称之为治理代币的许多代币实际上是隐藏的实用性代币。也就是说,它们的实用性源于它们可以用于治理网络本身的想法。现在关于 DeFi 是否真正实现了治理的去中心化存在争议,但基本的假设是持有一种资产有助于表达对产品运营方式的意见。

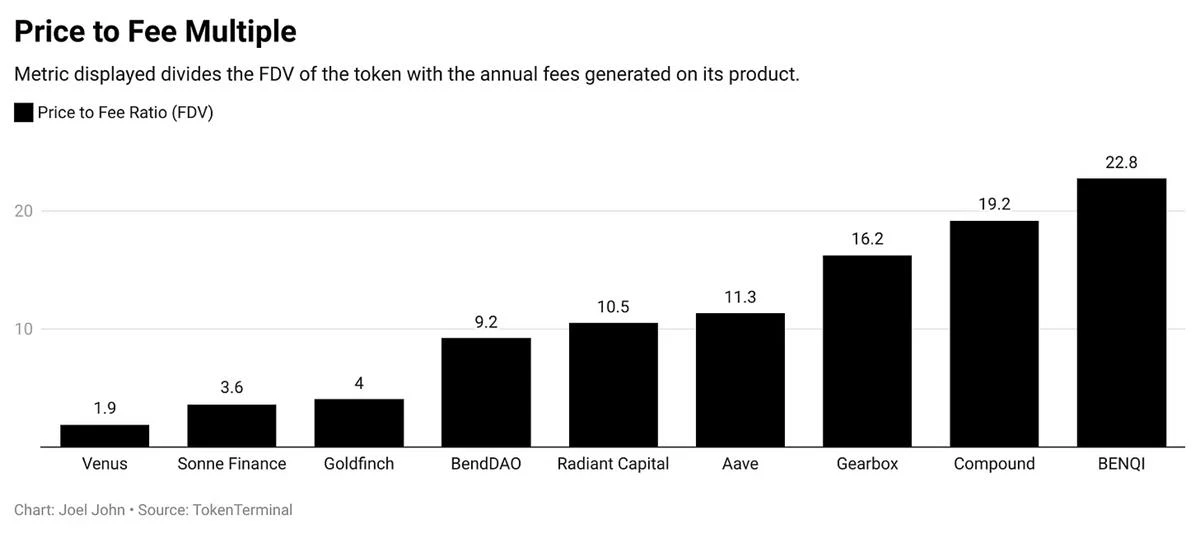

对于许多 DeFi 项目来说,这意味着能够更改费用变量、支持的资产和涉及财务的其他随机功能。在这种情况下,代币持有者从产品中不会获得收入,但他们持有的代币“管理”着可能获得收入的金库。因此,如果一个产品为用户创造了一亿美元的费用,那么在考虑公平估值时,基于这一数字的倍数是相关的。Compound 和 Aave 的市盈率与我们在上市的金融科技公司中看到的情况相一致。市场在短期内受到叙事的驱动,但随着时间的推移会回归理性。

市场是叙事机器,不时会加剧炒作。当这种情况发生时,平台的估值更多地受到其能够推动的叙事的影响,而不仅仅是由其产生的费用驱动。简单来说,如果有一千人注意到有十个人在使用一个 dApp,那么这个代币的估值可能会比这十个用户产生的费用更高。

这是因为,由于数字资产的流动性特性,资本配置者比用户更多。以 Compound 为例,Compound 有超过 21.2 万人将代币存放在交易所之外的钱包中。在过去一个月里,大约有 2 千人使用 Compound 进行贷款。按照 Web3 的标准,这个 1% 的比例仍然是一个健康的数字。

Ashwath Damodaran 将这种情况称为大市场幻觉。他在 2019 年写的一篇论文探讨了多个风险投资公司对相似主题的押注,假设他们所有的押注最终都会成为赢家。我们现在在人工智能领域看到了这种情况。

数十亿美元流入从事相同事业的多个公司,假设市场足够大以支撑它们所有。风险投资公司投入资本,希望他们投资的初创公司能够脱颖而出,拥有足够大的市场份额来证明更高的估值是合理的。鉴于我们经常在创业公司中看到的规律,很多公司都会倒闭。我们在数字资产领域也看到了这种变化。

当一小部分用户出现时,个人会涌入交易某种资产。通常,人们认为实用性将继续上升,并与估值相匹配。很快,一个新的产品出现,带有闪亮的代币空投。用户纷纷转向其他地方,估值随着市场重新定价平台使用率的不足而下跌。

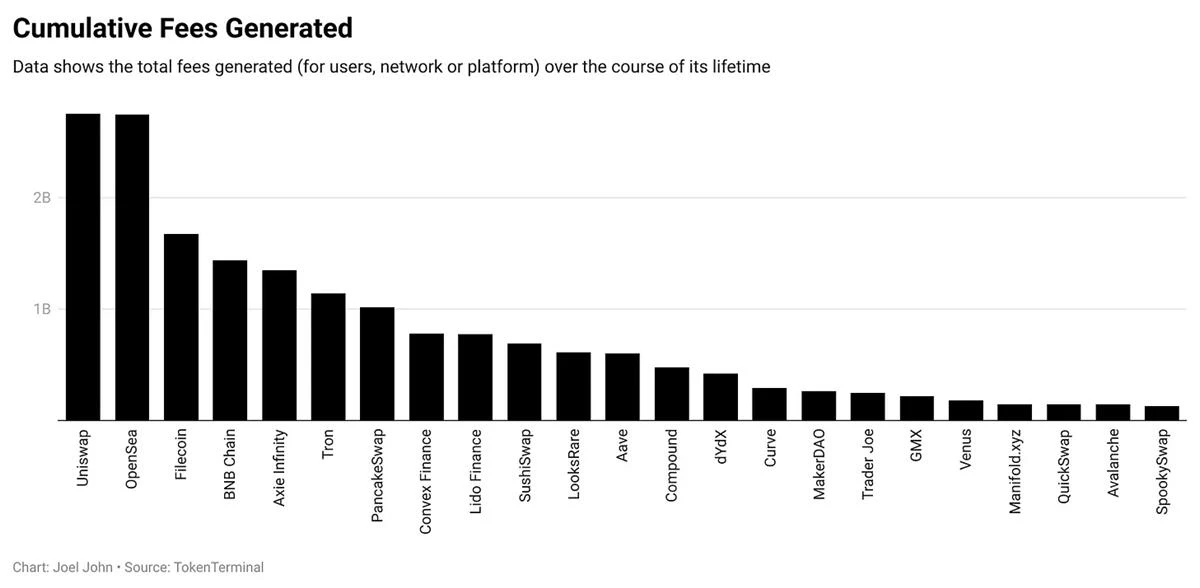

dApps vs 协议

现在我们已经建立了一些关于协议和应用程序如何赚钱的基本经济学概念,那么值得看看这两者中哪个产生的费用更多。上面的图表不包括比特币和以太坊,因为它们具有先发优势。它也不包括 Solana,以防你有疑问。你会注意到,像 Uniswap 和 OpenSea 这样的应用程序的收入要比平均协议多得多。这可能与协议应该比应用程序更有价值的观念相冲突,因为价值是向下流动的(流向支持它的基础设施)。

这就是为什么仅仅引用“胖协议”作为支持新的第二层解决方案的依据是错误的。以太坊上成熟的应用程序可以产生比相对年轻的整个协议更多的费用。

这其中有一个原因。dApps 倾向于通过捕获其上的交易的一小部分来赚钱。你的费用与通过产品流动的资本量和你的收费比例成比例。Uniswap 和 OpenSea 之所以能够赚取近 28 亿美元,是因为它们具有较高的货币流动速度(资产更迭的频率)和可执行的收费比例,将价值传递给用户。

对于协议而言,随着使用量的增加,强制提高收费比例会破坏网络效应,除非使用案例能够证明其合理性。让我解释一下。如果你的生活依赖于在比特币,在新兴市场上支付相当于一周收入的转账费用是可以接受的。但是不是一旦手续费提高,就不是人人就能接受的了。比特币的不可变性和去中心化是人们愿意支付高昂溢价的特点。

比特币的费率是由以下因素证明的:

-

网络的 Lindy 效应;

-

其去中心化和不可变性。

但是当你引入由中心化机构发行的稳定币时,市场将重新定价对协议的支付意愿。这就是为什么 Tron 是稳定币活动的中心。下面是一种量化的方法。上周在以太坊上的平均 USDC 转账金额接近 6 万美元。在 Arbitrum 上,这个数字下降到 9 千美元。而在 Polygon 上,只有 1500 美元。在这里使用“平均”作为度量标准可以进行辩论,但假设是随着费用的下降,交易金额低于 100 美元的交易变得可能。我试图说明的观点是:

-

我们假设随着交易数量的增加和交易成本的增加,协议变得更有价值。

-

但是高昂的成本往往会破坏用户集中在单一网络上的网络效应,并随着时间的推移将他们驱使到其他地方。

这就是为什么新兴链上的 dApps 从来没有达到创造足够费用的临界速度。当你今天在以太坊上推出一个 DeFi 产品时,你正在利用那些通过 ETH、ICO 繁荣、NFT 繁荣和 DeFi 繁荣积累财富的用户的网络效应,以及允许人们进行交易、借贷和借款的强大基础设施。当你在新的热门第二层解决方案上构建时,你希望用户将他们的资产桥接并使用你的产品。这就像在一个新的国家建立业务一样。当然,你面临的竞争较少,但用户也较少。

这就像在火星上经营唯一的星巴克一样。有趣吗?可能。能赚钱吗?可能不。

社区作为护城河

我们一直在深入思考 Web3 中的护城河是什么。因为与其他行业不同,加密货币中的大多数应用程序以两个特点而闻名。

-

开源:你让任何人都能复制你所构建的东西;

-

资本流动:你允许用户随时带着他们的资金离开。

尽管具备这两个特点,Uniswap、Aave 和 Compound 多年来在它们所做的事情上保持了相对的优势。多个 DeFi 产品曾经复制了 Compound,但在这个最终遭遇了惨败。那么这些产品的护城河是什么呢?

在这个行业中,护城河最简单的衡量标准是流动性。如果你是一个资本密集型产品,流动性就是可用于促进产品交易的资金量。如果你是一个消费者应用程序,比如游戏,流动性就是关注度。在这两种情况下,推动流动性或资本的关键因素是社区。所以在 Web3 中,唯一真正的护城河就是社区。而使早期社区参与者保持留存的是资本激励或产品效用。

像 ChatGPT 这样的显著改善用户体验的产品并不需要为用户提供激励就能吸引他们。区块链技术使得应用程序偶尔也能产生类似的魔力。DeFi 在 AMM 和无许可借贷的黄金时代跨越了这个鸿沟,于 2020 年 6 月焕发生机,这是一个我们怀念的时代,称之为“DeFi Summer ”。

一个寻求通过空投快速赚钱的大量用户群可能看起来像一个社区。但实际上并不是。从长远来看,这对网络来说是一种“成本”,因为如果你想维持价格,购买代币的买方必须为他们提供足够的流动性。例如,昨天有消息透露, Arkham Intelligence 钱包中持有的代币中有 93% 立即被转移。那些出售的成员是社区成员还是对网络的一种成本?

如果他们有战略性地回购,他们可以成为社区成员。但只要他们不需要代币来使用平台,他们就没有回购的动机。他们可以将这笔钱分配给其他数百个代币。Compound 和 Uniswap 等 DeFi 产品不仅拥有代币持有者社区,还有成千上万的个人将数十亿美元留存在他们产品的流动性池中。

你可以复制他们的代码库,但如果没有建立一个坚定的社区,你无法在足够长的时间内复制他们的流动性池。资本激励有助于长期保留社区。

资本激励可以是以代币形式给予用户在网络上执行功能的回报。例如,提供 Filecoin 存储的人会因为他们的贡献而获得代币。早期加入网络也是资本激励积累给用户的另一种方式。比特币和以太坊在这方面是相似的,因为它们的早期采用者通过早期参与和持有耐心积累了丰富的财富。

用户的资本配置需求通过共享文化得以超越。Bored Apes 以及我们在上一次牛市中在 Twitter 上看到的众多 GMs 或 WAGMI 就是其中的一个例子。文化有助于个体对齐其身份,并使个体更长时间地保持在其中。文化无法以可量化的方式衡量,但我们在 EthCC 或 Solana 的 Hackerhouses 周围看到的兴奋就是其中的一个例子。它为个体提供了一种机制,使其能够在不投入资本参与对话的情况下建立、联系和构思。

协议不能仅凭氛围运行,你需要人们来在其上构建。开发者是文化和资本相结合的方式,有助于长期保留用户的工具。如果将协议视为一个国家,开发者构建的实用工具将使用户(公民?)长期留在网络上。协议可以收取费用,就像高速公路可以收取通行费一样。但如果费用过高,它们将驱使用户转向其他地方。通过这种视角来看,很明显,如果用例与消费者相关,协议可能根本不是为了赚钱而设计的。

Web3 中的护城河是由用户长时间坚持使用网络来促进应用程序中的经济交易而形成的。每个网络都有相同的一组使用相同代码但具有不同品牌的 dApp,并单独销售“更低交易费用”的理念作为独特卖点。我们很快将拥有去中心化的生态系统,用户的注意力也将分散。的确,资本将通过交易所在短期内流向这些生态系统,因为用户进行交易,但它们很快将变成像 EOS 一样的死城。

在现实世界中,你无法复制一个国家。没有机制可以在国境内扩大土地面积(没有暴力或经济一致性)。这就是为什么人们被迫集中在中心枢纽的原因,这些中心枢纽在历史上一直是港口。伦敦、孟买和香港在这方面都是相似的。人们的集中有助于推动城市内的网络效应。租金飙升,但这意味着更快的杂货和更好的服务。

在数字领域,由于知识产权的运作方式和产品套件的扩展,用户被迫集中在一个生态系统中。谷歌推出其搜索引擎、Gmail(2004 年)、Android(2005 年)、Youtube(2006 年)都促使我们对该生态系统的粘性增强。注册 Gmail 的用户不可避免地进入 Alphabet 的其他产品套件。苹果和 Meta 也有类似的战略,将用户集中在其生态系统内。

苹果通过拥有从硬件到支付的整个堆栈将其推向极致。集中用户群体有助于实现规模经济。我之所以提到这一点,是有原因的,而这归结于开发者。

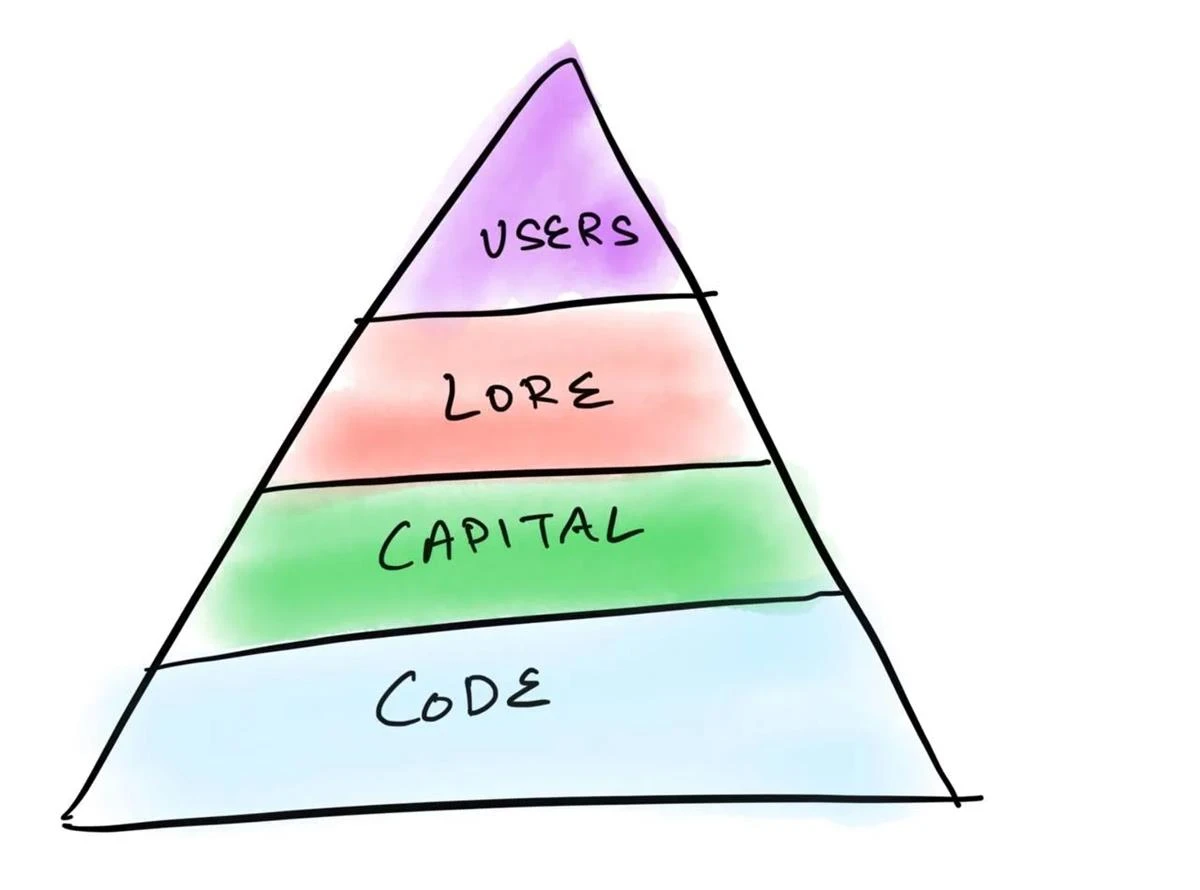

如果我为早期协议和 dApp 绘制一个需求层次结构,它将如下图所示。你需要开发者来:

-

形成代码;

-

资本投资;

-

吸引用户。

没有代码,我们只是在原地打转。

自从 2000 年代初以来存在的风险投资公司非常强调开发者。这是因为开发者数量是可能在协议上发生的经济活动的精确衡量指标。假设你购买了一部 iPhone 是因为它的相机。很有可能你最终会购买一个帮助你在设备上编辑图像的应用程序。

因此,你最初的决定(相机)推动了二次购买(应用程序)。随着每个新的应用程序的出现,生态系统变得更加强大,因为用户可以使用的产品套件扩大了。购买设备的价值主张不再仅仅是相机,而是整个向用户开放的生态系统。

在互联网的早期阶段,这种变化也很明显。人们并不是订阅了“互联网”。在他们的心中,他们是在订阅一个总结互联网上发生的事情的网页。但只有当人们意识到他们可以发送电子邮件、给他们在学校喜欢的人发送尴尬的短信时,开放互联网才得以发展。

现在想象一下,如果有 20 个不同的互联网在竞争,每个互联网都有它们的上市股票,以及完全不同品牌和交易费用的应用程序变体。消费者会感到困惑,互联网也不会成为今天的样子。这就是我们在 Web3 原生协议中所处的位置。

价值捕获

协议需要大量的用户流动性来支持其上层的新兴应用程序。在 Rollup 升级时代,每个人都有能力假装成下一个 L2(第二层扩展解决方案)。但是,随着每个新的协议出现,我们分散了 Web3 原生产品的用户数量。可能会出现这样一个时期,用户不知道他们工具背后的链或堆栈是什么。但我们还没有到那个时候。

在此期间,希望每个协议都能获得与成熟的 dApp 一样多的费用可能是错误的。第一代区块链 dApp 是资本密集型的。下一代可能是注意力密集型的。目前还没有大规模的 Web3 游戏,因为我们更看重交易而不是优秀的游戏。区块链本质上是金融基础设施。因此,可以合理地假设每个用户都希望进行交易。

但这种思维方式在一定程度上阻碍了行业的发展。

所有这些让我想知道什么是“价值”。代币,如股票、游戏物品和其他流动资产,总会有溢价。根据人群的希望或恐惧,这种溢价可能会上下波动。至少八个世纪以来,投机一直是金融市场的推动因素。我怀疑我们不会很快改变人类行为的这一方面。

对于创始人来说,信息非常明确。你可以通过推动叙事来赚钱,即使协议费用或使用率不足。 Meme 代币就是这种情况的一种极端版本。另一种方式是构建一个能够产生费用并具有合理倍数的 dApp。Aave 和 Compound 已经发展成为具有这种特点的平台。这两种方式都需要大量的工作。

我们见过的最好的创始人能够推动叙事和平台使用,只有一方面通常会导致灾难。提供无与伦比的核心实用性的协议或应用程序由于其粘性而可能具有更高的接受率。这就是 Peter Thiel 所说的“竞争是给失败者的”观点的体现。市场细分越拥挤,新进入者能够获得更高接受率或粘性用户的概率就越低。所有这些只考虑了用户集中度。那么协议经济学呢?

Anagram 的 Joe Eagan 在这里提出了一个很好的类比。最好的协议有一种像亚马逊一样的行为激励机制。亚马逊在很长一段时间内几乎没有盈利,但内在的网络效应在长期内得到了回报。亚马逊上最广泛的卖家与最大的买家群体相遇。从长远来看,任何“成功”的协议都可能具有类似的属性。费用极低,并在此之上构建了最广泛的应用程序,因此用户无需通过其他地方即可完成日常功能。这种协议的变现可能是通过其在区块链上留下的数据的丰富性来实现的。

这种情况可能是协议在没有代币的情况下推出。它可以以美元收取费用,而不是为新的原生资产收费。想象一下,用 USDC 支付 0.0001 美元的交易费用。用户可以从当地商店每完成 10, 000 次交易后,就会有一美元“充值”到他们的钱包。但问题在于,大多数基础链无法做到这一点,因为它们的原生代币在其安全模型中是必需的,而且我们不太清楚这样的协议如何盈利。这样的协议可以呈指数级扩展,而无需像今天的以太坊那样,每次协议使用量激增时用户都需要花费大量资金。

如果我们相信区块链是交易的基础设施,并且互联网上的所有行为都将成为交易,我们可能不可避免地需要低成本的协议和固定成本。或者,我们可能最终会拥有 50 个新的 L2,每个都有极高的估值,因为市场喜欢新鲜事物。市场可以促进两者,这也许就是其中的美妙之处,既有实用性,也有投机。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum