一文读懂Pendle:LSD战争的背后赢家?

原文作者:CryptoTrissy

原文 编译:aididiaojp.eth,Foresight News

收益率具有跟代币价格相似的波动性,在牛市中上涨,在熊市中下跌。Pendle Finance 的目标是通过增加牛市中的收益率敞口和对冲熊市期间的收益率下滑风险,为用户提供具有吸引力的收益率。

简单来说,Pendle 是一种无需许可的 DeFi 收益协议,用户可以在其中执行各种收益管理策略。

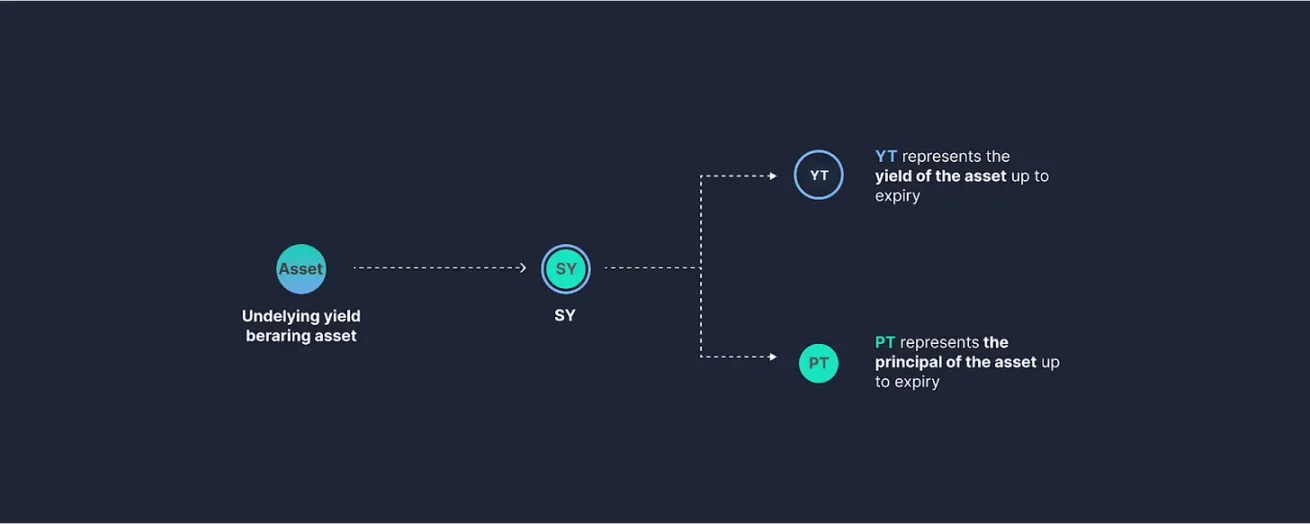

首先,Pendle 将产生收益的代币打包成 SY(标准化收益代币),然后 SY 被分成本金和收益两部分,分别是 PT(本金代币)和 YT(收益代币),它们分别可以通过定制的 V2 AMM 进行交易。

在传统金融中,机构参与者依靠各种对冲策略来保护他们的头寸,例如未来收益率合约,Pendle 旨在将巨大的衍生品市场(名义价值超过 400 万亿美元)纳入 DeFi 范畴。

通过在 DeFi 中创建收益市场,Pendle 将释放收益率的潜力。Pendle 使用户能够执行高级收益策略,例如:

-

远期资产折现

-

提供低风险的固定收益率,稳定增长

-

利用未来收益流的风险敞口,无需抵押品

-

上述任何策略的组合

工作原理

Pendle 流动性提供者(LP)只需将头寸持有至完全到期即可获得零无常损失(IL)。所有 Pendle 流动性池都将 PT 与其底层资产的交易对,例如,stETH 池将 PT-stETH 与 stETH 的交易对。

什么是 PT-stETH?

PT 是本金代币,所有 PT 可在到期时以 1: 1 的比例赎回标的物。这意味着流动性池中的所有 PT-stETH 最终都可以用来兑换 stETH。其他流动性池也是如此,如果有足够的时间,所有 PT 的价值等于标的资产。

知道了这一点,流动性池是否包含以下内容并不重要:

50 PT-stETH + 50 stETH 与 90 PT-stETH + 10 stETH 在到期时,两者都包含 100 stETH。

无常损失 IL

到期前,PT 标的的价格比率可能会出现波动,这可能导致轻微的、暂时的 IL。

但只要持有到期,在 Pendle 上提供流动性,可以成为在多头之上叠加收益率的可行方式,或者是一种积累 LSD 等资产的有效方法。

策略

购买 PT:

如果认为资产的收益率会下降,需要对冲收益率时,可以通过购买 PT 来实现这一目标。由于在到期后保证标的资产,因此当购买 PT 时,可以有效地将 APY 锁定在当前的隐含收益率中。另一种理解方式是将收益率固定在当前的隐含收益率。

例如,如果以 5% 的隐含收益率购买到期时间为 1 年的 PT-aUSDC,这意味着在 PT 上每花费 1 USDC,将在到期和赎回时获得 1.05 USDC。

购买 YT:

另一方面,如果认为资产的收益率会上升,需要押注收益率时,可以通过购买 YT,仅通过购买收益率部分来增加对资产收益率的敞口,回报将由基础 APY 的波动决定。

此外,购买 YT 比购买标的资产更具资本效率,这意味着对于相同数量的资本,您可以购买更多的 YT,从而增加您的收益率敞口。

例如,如果 YT 的价格是标的资产价格的 5% ,则标的收益率的任何增加都将导致您的回报增加 20 倍,因为可以购买 20 倍的 YT。

流动性供应:

如果认为资产的收益率不太可能大幅波动,可以选择提供流动性,以从掉期费和激励措施中获得一些额外的收益。

因为 PT 和 YT 的价格与标的资产的价格挂钩,即 PT + YT 等于标的价格,所以标的资产价格波动没有大多数其他收益协议所具有的 IL 风险。唯一的 IL 风险来自 PT 和 YT 需求的波动,这是所有流动性池所固有的。

如果提供到期的流动性,IL 将受到限制并最小化,因为提供的两种资产在到期时具有完全相同的价值。这样流动性提供也可以作为任何 PT 或 YT 头寸的对冲。

再比如:

假设你有 100 aUSDC,APY 为 5% ,一年后钱包中将有 105 aUSDC。

而现在无需等待一年,可以直接使用 Pendle 将 aUSDC 分为 100 aUSDC-PT 和 5 aUSDC-YT。

如果认为收益率会下降:

可以通过在市场上以 5 美元的价格出售您的 aUSDC-YT 立即获利。要赎回您的本金,您需要在以后回购 5 aUSDC-YT。

如果只是想锁定收益而不投机,可以以 5 美元的价格出售 YT,并使用这笔钱。

一年后,本金将被解锁,也就是说能够在现在立即使用未来收益。

代币经济学

团队代币锁定至 2023 年 4 月。除此之外,任何增加的流通供应都将由激励措施和生态系统建设者做出的贡献决定。

截至 2022 年 10 月,每周解锁量为 667705 ,每周减少 1.1% ,一直持续到 2026 年 4 月。目前的代币经济学允许通胀 2% 用于激励措施。

vePENDLE

Pendle 治理代币为托管的 PENDLE 或 vePENDLE。

vePENDLE 使 Pendle 进一步去中心化,同时使用 vePENDLE 也为 PENDLE 持有者解锁了新功能,提高了代币的效用。

vePENDLE 还为 PENDLE 代币创建了另一个去处,为代币的价格和协议提供了更多的稳定性。

获得 vePENDLE

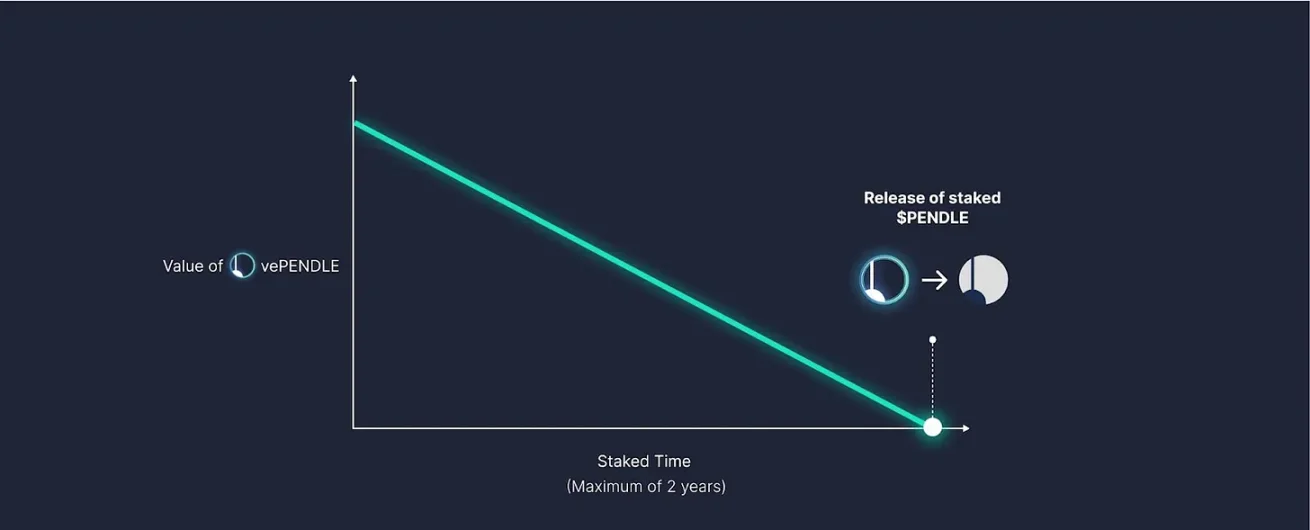

质押 PENDLE 可获得 vePENDLE,vePENDLE 数量与质押的金额和期限成正比,最长质押时间为 2 年。

vePENDLE 将随着时间的推移而减少,并在锁定持续时间结束后达到零,然后质押 PENDLE 将被解锁。

如果想要增加 vePENDLE 价值,可以选择延长质押期限或增加质押金额。

收入流飞轮

Pendle 从 YT 累积的所有收益中收取 3% 的费用。目前这笔费用将全部分配给 vePENDLE 持有者,团队不收取任何收入,但这在将来可能会发生变化。

到期未赎回的 PT 的部分收益也将按比例分配给 vePENDLE 持有人。

例如,到期的 PT-aUSDC 相当于 aUSDC 的价值。如果不加以赎回,其所有收益将转换为稳定币,并作为协议收入分配给 vePENDLE 持有者。

所有这些奖励都将转换为 USDC,vePENDLE 持有者都可以通过支付合同获得定期利润。

激励渠道

vePENDLE 为 Pendle 的激励机制提供动力。vePENDLE 持有者通过投票支持将让奖励流向不同的流动性池,从而获得有效激励。

简单来说,vePENDLE 价值越高,获得的激励就越多。

每周四零点时将会对所有投票进行快照,并相应地调整每个流动性池的奖励率。投票池还使 vePENDLE 持有人有权获得流动性池收取的掉期费用的 80% 。

LP 奖励提升

如果在持有 vePENDLE 期间,仍然充当 LP,LP 的 PENDLE 奖励和 vePENDLE 奖励将进一步提高,vePENDLE 价值最高可增加 250% 。

虽然 vePENDLE 值会随着时间的推移而减少,但 LP 提升率是在首次应用时可计算。在更新 LP 头寸之前,提升速率将保持不变,在这种情况下,速率将根据当前的 vePENDLE 值而变化。

要获得增强奖励,您应该在 LPing 之前先将 PENDLE 锁定到 vePENDLE 中。

如果已经充当 LP,并希望使用 vePENDLE 提升您的奖励,必须在投票后手动操作。

叙事

更大的蓝图

在 DeFi 中,我们都喜欢与传统金融进行比较,并说出类似「名义衍生品有 400 万亿市场,如果我们只捕获其中的 1% ,DeFi 的生态系统将扩大 50 倍等」。

虽然这是真的,但保持理性是很重要的。我们最终会开始从传统市场中夺取市场份额,但在某种程度上,我们要想成为他们的关注点可能至少需要五到十年的时间。dYdX 的创始人 ntonio Juliano 也有同样的观点,即我们并没有真正开始在同一时间范围内看到 DeFi 的大规模采用。

造成这种情况的最大原因之一是合法化和区域性监管政策问题。我们已经看到最近关于 Kraken 成为质押服务目标并被视为证券的消息,虽然我们大多数人都会同意这是相当离谱的,但由于 FTX 的崩溃,我们可能会在可预见的未来看到 SEC 的强势出手,而这不是我们希望的。

到目前为止,让我们谈谈基础设施将如何在大规模采用中发挥重要作用。我们将看到工具的不断创建,这将有益于在公众意识到之前大规模采用,因为目前的用户体验远远落后于传统行业。

让我们看看传统债券如何进行流通的。想要投资债券的普通人可以通过经纪公司和在线经纪人购买并持有债券,经纪公司将代表投资者处理债券的托管和管理账户。这意味着实物债券将由经纪公司持有,投资者将定期收到显示其所有权和投资细节的报表。

当投资者通过经纪公司购买债券时,债券存放在投资者在经纪公司的账户中,利息支付记入账户。经纪公司通常还会处理债券的到期日,包括在到期时偿还债券的面值。

我们看到用户主要委托给经纪公司,不必担心托管问题。虽然这在我们去中心化的世界中被视为负面因素,但大部分积累的财富足以从这种激励繁荣起来。

Pendle Finance 可以提供相同的服务,但用户可以作为自己的经纪公司,不必信任第三方。用户不仅可以自由地进行自我托管,而且现在还可以根据财务预测充分提高自己的收益或降低风险。

为用户提供自定义收益策略多样化服务将是 DeFi 的持续趋势。做市商或 LP 可以通过 Pendle 的流动性条款更有效地对冲头寸,允许更大的参与者因较小波动性选择进入市场。经过实战考验的智能合约和充足的流动性是让更大的机构参与进来的先决条件。

该项目在什么条件下能够表现出色

Pendle 在上一轮牛市中启动,并且直到最近,去年的活跃度都很低迷。该团队一直在不断创新,并通过新的合作伙伴实现快速发展并适应新的生态系统设计。

Pendle Finance 一直是收益策略的创新者,它将从即将到来的 EIP-4844 升级中受益,因为这将极大地降低 Rollup 的成本费用。Arbitrum 生态系统很快将成为人们关注的焦点,因为经济状况将极大地有利于产品和应用程序。由于高费用和不可扩展的技术,DeFi 发展 一直受到阻碍,现在这个障碍不再存在,我们将看到用户活动的快速增加。

此外,vePENDLE 通过多个生态系统创造收益的能力也值得关注。如前所述,如果在持有 vePENDLE 时充当 LP,那么所有 LP 的 PENDLE 激励和奖励也将进一步提高,根据 vePENDLE 价值最高可增加 250% 。

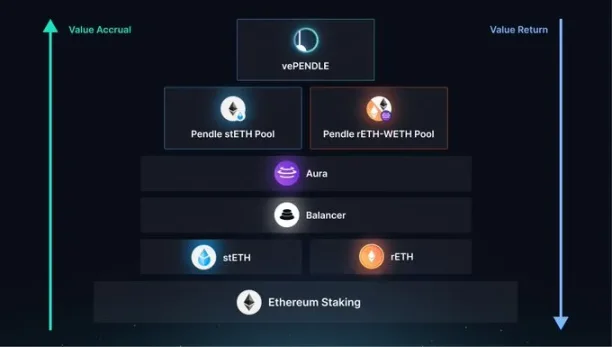

最近流动性质押衍生品 (LSD) 的激增,随着他们的发展,Pendle 也会加速发展。反过来,价值将流回到 Aura,Balancer,Lido,RocketPool 等。因为用户可以通过 Pendle Pro 的收益策略降低风险,所以根据风险承受能力,他们可以将 stETH 等资产的个位数 APY 提升为两位数,同时几乎没有安全风险。

随着 DeFi 的成熟,由于这种有吸引力的收益率和增强 ETH 等安全资产的能力,我们将看到更多的机构参与者涌入。既然 DeFi 已经从 Terra 的垮台中吸取了教训,那么需要做出哪些改变才能为收益率提供稳定的流动性和挂钩。

流动性提供者可以选择降低风险,因为如果提供到期的流动性,IL 将被限制和最小化。唯一的 IL 风险来自 PT 和 YT 需求的波动,这是所有流动性池所固有的。这是可能的,因为提供的两种资产在到期时具有完全相同的价值。这样,流动性提供也可以作为您的任何 PT 或 YT 头寸的对冲。

这是在最大限度地减少不渗透损失和增加流动性的斗争中向前迈出的一步,这是 Pendle 成功所非常需要的。

随着上海更新的到来,我相信大多数人会寻找替代品来最大化 ETH 收益率。

存在的风险

先把合法化的无聊话题抛开,如果美国证券交易委员会继续将质押机制视为证券,它将在短期内扼杀创新和流动性,但创始人最终将转移到更多的加密原生国家中。我们已经开始在某种程度上看到这一点,这只是美国证券交易委员会何时就允许的内容给出明确的指导方针的问题。

智能合约风险是巨大的,因为 TVL 在市值方面取得了巨大成功,所以如果有任何缺陷,将会成为黑客的主要攻击目标。该团队意识到了这一点,并且在审计方面保持绝对透明。

另一个考虑因素是中心化竞争对手能够提供更好的收益和托管权。普通人会恐惧加密货币的复杂性,所以更倾向于逃到为他们做艰苦工作的中心化参与者所营造的安全地带。也许我们会看到人们从最近的崩溃(FTX,Celsius 等)中吸取教训,但是当采用率提高时,除非用户体验显着改善,否则未受过教育的用户将涌向中心化实体。

由于行业仍处于早期阶段,竞争将非常激烈,可以想象大多数公司都在寻找一种方法来抢先占领市场。Aave 在贷款和借款方面具有巨大的领先优势,借助 Aave,如果添加一些可定制的收益策略来像过去几年一样主导市场份额并不难。归根结底,流动性就是一切,如果没有可靠供应商的真正引导,用户活动就永远无法实现质的飞跃。

生态系统的发展从来都不是一件容易的事。作为一个初创项目,你的存在并不为人所知,并且可能很难与那些对你最有利的人进行合作。除非 Pendle 团队继续为其他 DEX 和平台上的流动性池和激励措施建立新的合作伙伴关系,否则 PENDLE 将无法看到应有的曝光。他们完善了基础设施,现在该由团队来证明他们拥有将用户流向产品所需的营销人才。

意见专区

从基本面和价格角度分析:

DeFi 吸引新参与者的能力最好的证明之一是 TVL。Lido 的成功绝大部分来自其超高 TVL,这让人们更加信任其机制,导致更多的人参与进来。由于 Pendle 的锁定机制,如果价格行为保持稳定,我们将看到他们的 TVL 始终超过具有激励结构的市值。这对估值来说看起来不错,并可以向投资者证明他们有产品市场契合度。

对我来说,Pendle 就像更加完善的 Aave,它允许更大程度的定制和内部对冲选项,这意味着用户不必去其他地方。如前所述,流动性起到决定性作用,如果团队能够设法不断引入新的生态系统并制造影响力,就像他们对 Camelot 所做的那样,那么我认为它有一些成为黑马的潜力。

随着 LSD 成为市场热点,未质押的 ETH 和更好的 Rollup 扩展将在 DeFi 活动中产生新的火花。对于希望在火热的生态系统中获利的用户来说,Pendle 将处于一个完美的位置。

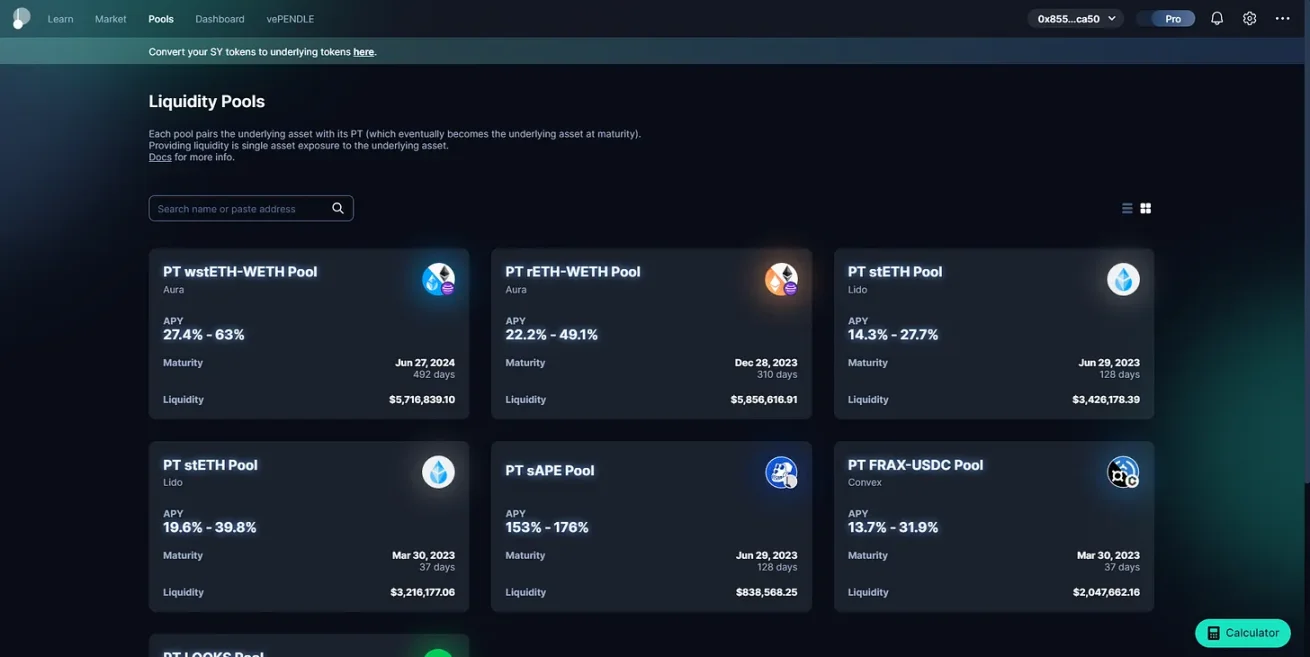

随着最近 wsETH 和 rETH 的增长,Pendle 团队清晰地了解这种解锁规模以及它为他们的生态系统创造的潜力。您现在可以提供流动性并获得 28-63% 的 APY,这对于可以在加密货币中进行的最安全投资之一来说非常疯狂。

即使 Pendle 增长 10 倍并达到 1.7 亿美元市值,它仍然需要翻倍才能赶上一些头部项目。根据最近的营销和即将发生的事件,我相信它的价格会有一个不错的涨幅。

目前有 2750 万个 PENDLE 被锁定,占流通供应量的 18.3% 。

图表和流动性概述

流动性:目前在四个上市的 DEX 中(Sushiswap,Camelot,Kyberswap 和 TraderJoe),流动性约为 190 万美元。

它唯一上线的 CEX 是 Gate.io,所以流动性有限,百分之二的价差只有 500 美元。

TVL 为 2700 万美元,并且持续增长,之前的 ATH 为 3700 万美元,当时代币约为 0.8-1 美元,因此目前的价格并不能反映 TVL。

需要关注的价格水平:$ 0.24、$ 0.33、$ 0.5 和 $ 0.8-$ 1 ,直到之前的 ATH 2 美元。

在未来几个月内达到接近 2 美元的条件是 ETH 上升趋势的稳定延续,当然还会受到 Arbitrum 和 Optimism 生态系统爆发的影响。希望我们看到更多的 LSD 池和新的合作伙伴关系,以促进更多的流动性。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum