原文作者:Jessie

原文编辑:程天一

原文来源:海外独角兽

随着昨晚 cz 宣布将收购 FTX,这场加密史上最精彩的商战大戏终于暂时告一段落。然而 FTX 的倒下并不意味着币安就可以高枕无忧,储备金的不透明、监管的缺乏、行业普遍的短债长投、挤兑引发的流动性恐慌等等都在深深伤害用户的钱包和信心 ,因而收购消息一出, BTC / ETH 也持续大幅下跌。cz 很快发文呼吁:“所有的 交易所 都应该做 Merkle-tree 储备金证明,币安很快就会启动储备金证明,完全透明。”

币安的“带头自律”有助于形成新的行业共识 ,而在此之前,对于储备金充分尤为关键的稳定币赛道来说,Circle 则采取“完全储备制度”,每月在官网披露经审计的 USDC 储备明细和托管商名单,接受所有 投资 者的监督。这带来了广泛的用户信任,并帮助 Circle 成为稳定币赛道的龙头。

稳定币可以说是加密领域最大的赛道,目前市值 1485 亿美元,占整个加密市场的 16.1%。毫无疑问,没有稳定币,就不会有 DeFi Summer,更不会有繁荣的 Web3 生态。

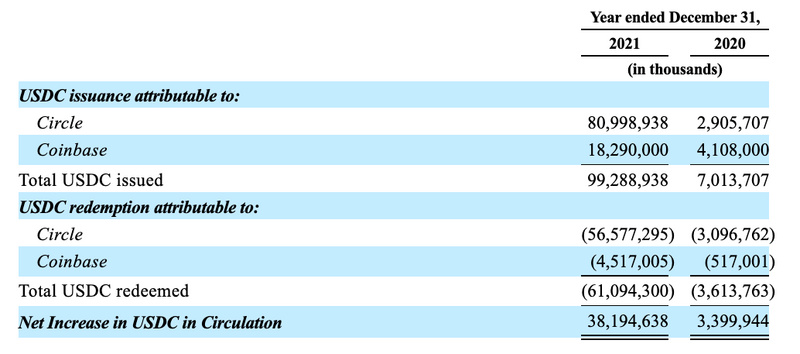

而 USDC 是世界上增长最快的美元数字资产之一,为互联网上的美元支付提供了一个开放标准。 自 2020 年初以来,截至 2021 年 12 月 31 日(市值最高点),USDC 的流通量已经从 4 亿美元增长到超过 559 亿美元,增长了 139 倍以上。在 2020 年至今,USDC 在区块链网络上支持了超过 6.26 万亿美元的交易量。尤其在今年 Terra 的 算法稳定币 UST 崩盘之后,USDC 以其 安全 、透明、完全储备的优势,吸引了大批投资者的资金。

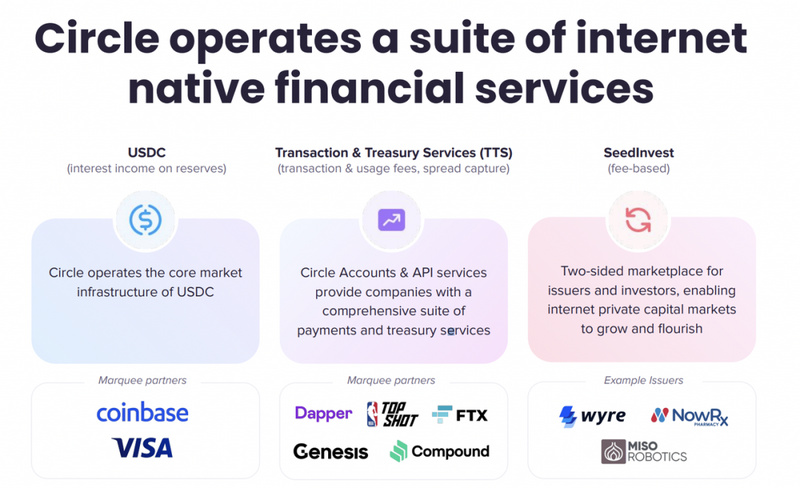

除了最受人瞩目的 USDC,Circle 的业务还包括交易与财务服务(TTS)、股权众筹平台 SeedInvest,其中 TTS 是 Circle 的最大业务,占据 Circle 56% 的营收。

按照 Circle 团队的计划,Circle 将在今年年底计划以 90 亿美元的估值上市。考虑到最近的市场环境与监管施压,我们担心 Circle 是否能够顺利上市或者会不会市值倒挂。当然 90 亿美元的估值对于所有投资者都是过于昂贵的价格, 但我们必须理解 USDC 等一众稳定币在加密生态中的承担的重要地位 —— 成为传统资产流入加密世界的桥梁,这也是各大交易所所代表的利益集团博弈的“兵家必争之地”。

Circle 的野心以及其展现出的能力,显然不止于稳定币,它的使命是通过金融价值的无摩擦交换促进全球经济的繁荣。作为已经吃到了新兴加密市场上最大红利的 Circle,还将继续角逐,并且是最有望成为基于区块链下一代金融体系基础设施的选手。

以下为本文目录,建议结合要点进行针对性阅读。

01 Thesis

02 什么是 Circle

03 商业模式

04 收入

05 团队

06 融资与上市

07 风险

08 估值分析

09 Circle 的野心

01 Thesis

总体而言,我们基于以下原因仍然看好这家公司的发展前景:

1. Circle 面临的市场机会巨大。 可触达的市场包括 1485 亿美元市值的稳定币市场、6.3 亿美元的全球加密支付市场和 175 亿美元的股权众筹市场。它增加市场渗透率的催化剂包括美元在未来的增发、加密市场的整体复苏、监管与加密市场之间的博弈等。

2. Circle 具有很难超越的竞争优势。

-

Circle 有多种增长途径。 Circle 经营着世界上增长最快的美元数字资产之一 USDC,并将持续发行其他法币支持的稳定币,其交易与财务服务(TTS)以及 SeedInvest 业务的渗透率也在不断提高,为 USDC 建立了多场景的安全垫。

-

USDC 完全储备、安全稳定、合规 ,具有很强的用户信任基础。

-

Circle 有望借助其 TTS 成为基于区块链的新金融体系的基础设施。

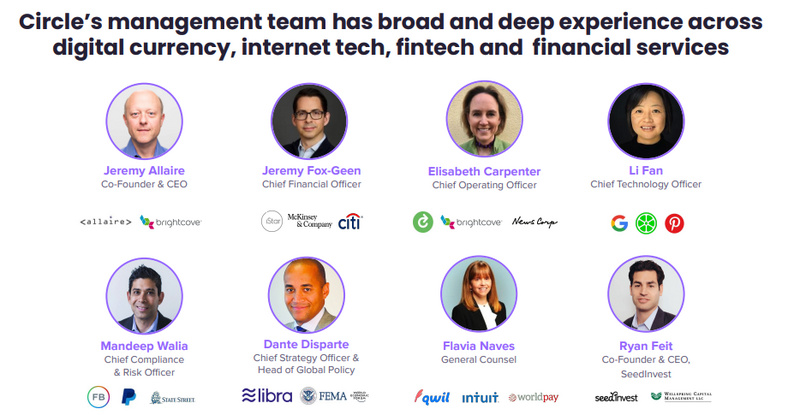

3. Circle 的管理团队背景强大,在支付、crypto、合规领域均有世界一流的认知。 团队成员在 crypto、互联网、金融科技等相关行业拥有资深且多元的经验,尤其是 CEO Jeremy Allaire 曾创立并带领过 2 家科技公司上市。

02 什么是 Circle

于 2013 年成立的 Circle,并非最开始就以它的王牌产品—— 稳定币 USDC 而闻名。创立之初, 比特币的发展让团队看到了这样的机会 —— 基于区块链技术、建立一个面向 C 端用户的资金转移产品,比如将美元转换为比特币、再由比特币转换为美元。 比特币交易通道将大大减少通过传统央行以及国际汇款的不便,变成了在全球范围内没有时限的快速通道。

然而,到了 2016 年,随着 P2P 网络的壅滞,比特币的运行已经变得极为缓慢,更何况,比特币完全无法支持更多具有创新性的应用程序。于是,Circle 走上了一条典型的 AWS 之路 ——“由于当前的基础设施还不足以支持自己心目中理想的 C 端产品,于是自己开始搭建 B 端的基础设施”。USDC 就是这样诞生的。

产品

目前,Circle 已经为其客户提供一系列产品,包括稳定币 USDC 及其市场基础设施、交易与财务服务(Transaction and Treasury Services,TTS)和股权众筹平台 SeedInvest。

1. USDC

USDC 于 2018 年 9 月推出,是全球市值第二大的稳定币,也是目前增长最快的美元数字 货币 。截至 2022 年 11 月,USDC 流通量为 430 亿美元,有 160 万持有者,链上交易总额达到 3.77 万亿美元,有 190+ 国家支持使用。除了美元数字货币,Circle 还在 2022 年 1 月宣布发行 EUROC,将由“在美国监管范围内”的金融机构保管的欧元储备支持。

Circle 运营 USDC 的核心市场基础设施,包括发行和赎回的基础设施、流动性管理,以及管理支持 USDC 流通的美元储备。

USDC 的优势有以下三点:

1)USDC由美元抵押、完全储备,风险低、安全稳定

USDC 的盈利模式其本质是一个银行生意,公司通过用 USDC 的美元储备金购买其他更稳健的投资产品,以获取利息收入。 其收入公式为: 收入 = 储备金*收益率。

如果要增加其收入,有两种方式:

-

增加储备金

-

寻求更高的储备金收益率

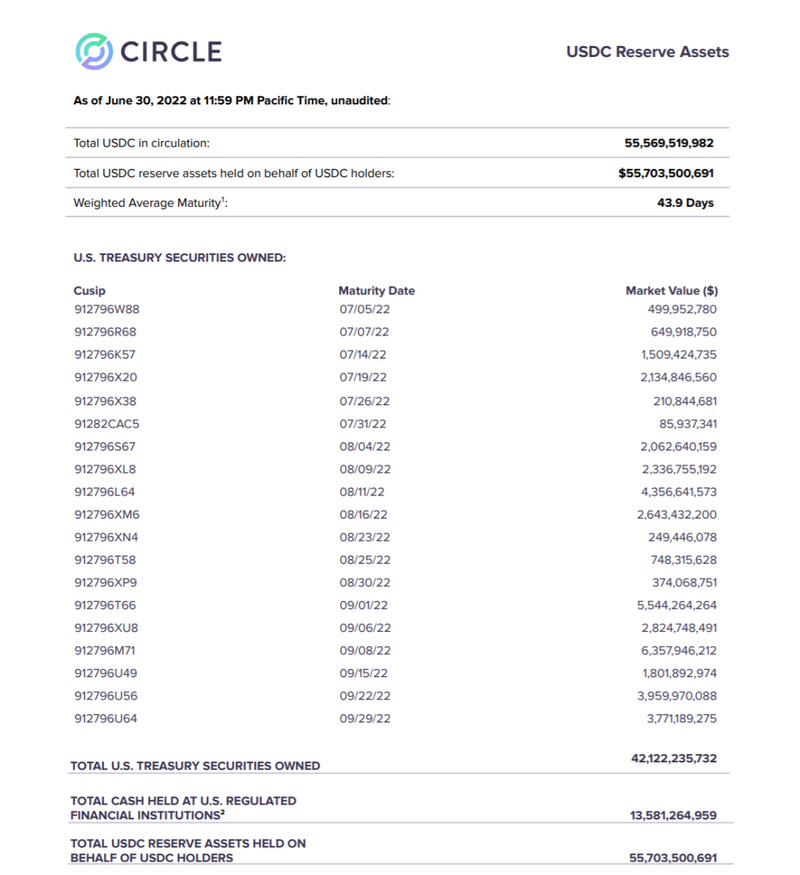

更高的收益率必然意味着更高的风险,而 Circle 的 CFO 强调 USDC 的商业模式是“最小化风险”,从而赢得更多的信任,带来更多的储备金。 因而 USDC 在储备选择上比较保守,仅持有美元现金和短期美国政府债券。

Circle 持有的 USDC 储备包括 80% 的美国国债和 20% 的现金,美国国债储备期限为 3 个月或以下,由美国历史最悠久、规模最大的托管银行之一纽约梅隆银行保管。现金储备的合作伙伴包括 Silvergate、Signature Bank 和 New York Community Bank 等。

USDC 是一种“完全储备”的稳定币,意味着 USDC 的美元储备与其他投资业务的分离,任何人即便是在最极端的市场环境之下,都可以随时用 USDC 稳定币赎回等额的美元。正如 CFO Jeremy Fox 所言:

USDC 的储备金与 Circle 的其他业务和运营是分开的,USDC 储备是属于 USDC 持有人的资产,而不是 Circle,并且全部存放在独立账户中。Circle 不允许将 USDC 储备用于任何其他目的。不像交易所或其他不受监管的机构,我们不能把它们借出去,也不能用它们来支付我们的账单。

2)透明

为了让 USDC 的储备金更透明,Circle 在官网每月披露 USDC 储备明细和托管商名单,接受所有投资者的监督。

3)DeFi 市场爆发,USDC 以其合规性在 DeFi 市场更受青睐

随着越来越多新兴 DeFi 项目涌现,尤其是收益类、 DEX 类、借贷类产品,它们为了保持较高的流动性都会推出稳定币的流动性挖矿活动。而在 DeFi 市场,出于合规性与安全性的考虑,大部分项目更愿意使用 ETH 与 USDC 建立交易对资金池,合规性更高的 USDC 则已经成为大部分 DeFi 用户与项目方的首选稳定币。

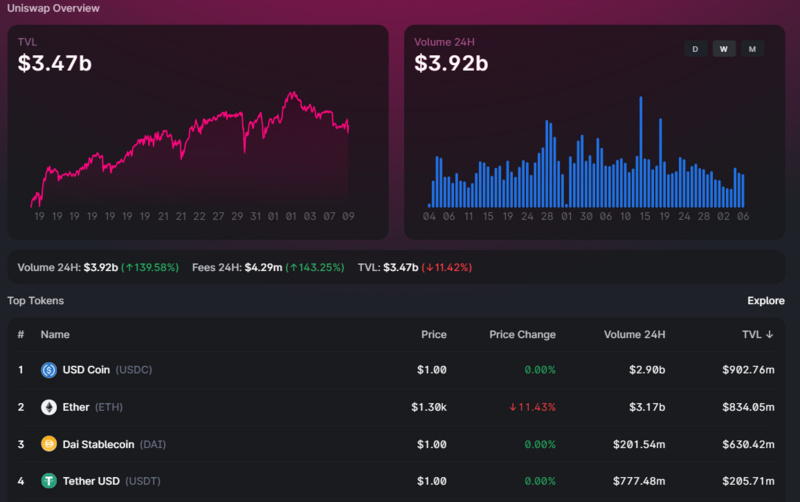

-

截至 11 月 9 日, Uniswap 资金池中 USDC 锁仓量为 9.03 亿美元, USDT 锁仓量为 2.05 亿美元,前者相当于后者的 4 倍以上。而在日交易量方面,USDC 交易对的交易量达到 29 亿美元,USDT 交易对的交易量为 7.8 亿美元,前者相当于后者的 4 倍,同时也反映出 Uniswap 用户使用 USDC 交易的倾向更加明显。

-

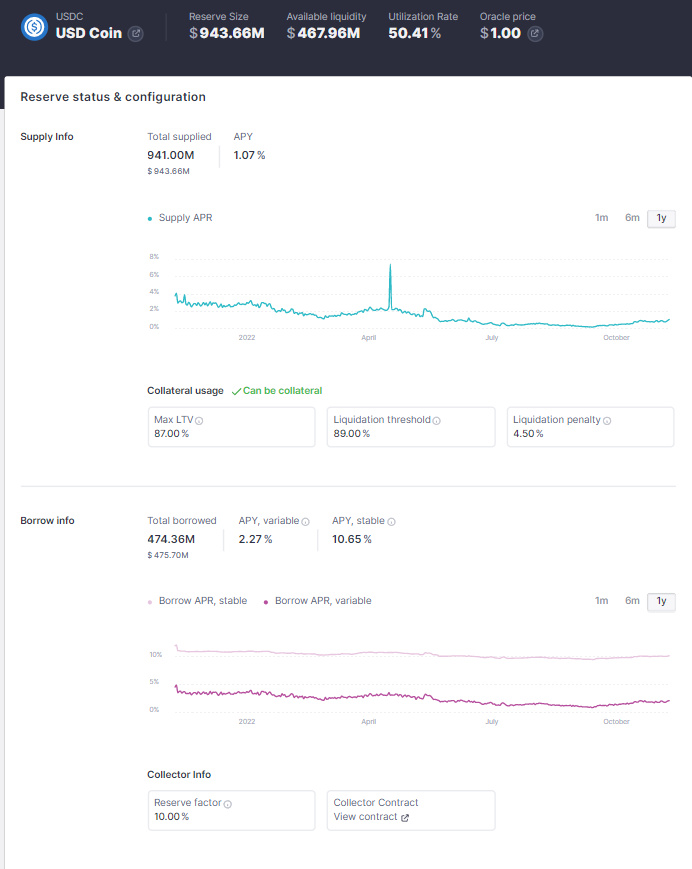

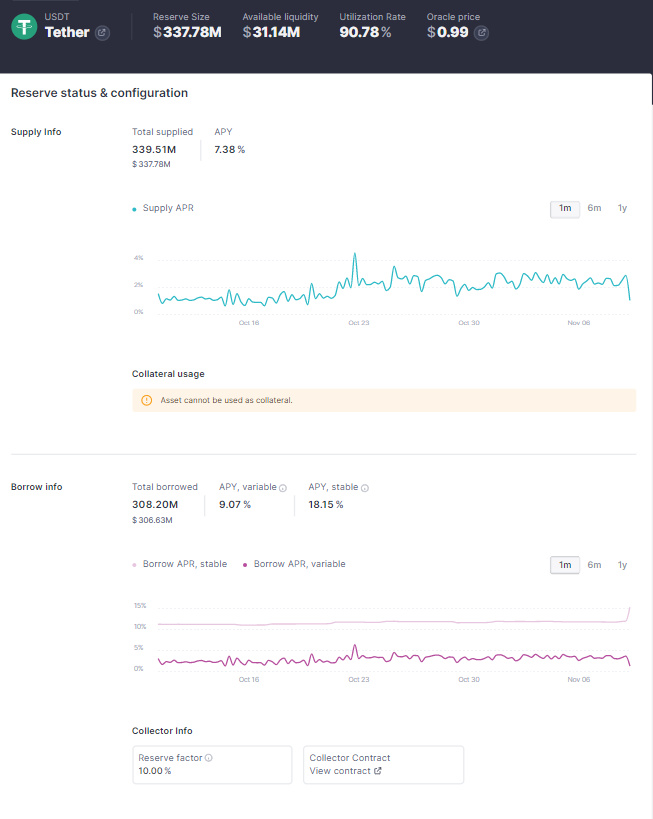

而在 TVL 最高的 Aave 资金池,USDC 的存款量为 9.4 亿美元,借款量为 4.7 亿美元, 均为该平台数据最高的资产, 而 USDT 存款量为 3.4 亿美元,借款量为 3.1 亿美元,可以看出 USDC 在存款量与借款量数方面远远领先 USDT。

这两项数据均反映出 USDC 已经成为 DeFi 用户更为青睐的稳定币资产,并在 DeFi 生态的交易与借贷业务中具有不可替代的作用,即便前段时间遭遇了一些风波,但仍然无法撼动 USDC 在 DeFi 生态中的领先地位。

目前,USDC 已在 Ethereum、 Algorand 、 Solana 、Stellar、 Avalanche 、Tron、 Flow 、Hedera、 Polygon 等 9 个区块链网络上发行,并会在未来拓展更多区块链,以进一步放大 USDC 在链上 DeFi 市场的优势。

2. TTS(Transaction and Treasury Services,交易与财务服务)

TTS 包括交易服务、整合服务、资金服务等形成一套统一的服务,通过向客户提供处理各种交易的基础设施,这些服务可由 Circle 账户访问并与之整合。

客户包括银行和金融机构、加密货币金融公司、Fintech公司、机构交易者、数字内容创作者、区块链初创企业等,例如 Dapper Labs 、 Compound Labs 和 FTX 等。

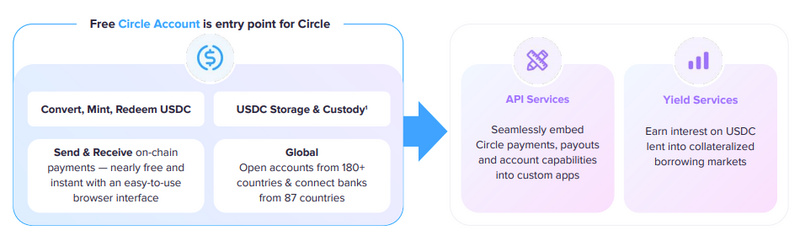

Circle 账户(Circle Account)

Circle 账户提供了一个以 USDC 进行支付和存储资金的平台,并将资金分配到收益产品中。Circle 账户使企业能即时地在全球范围内向任何与区块链兼容的数字钱包进行支付和接收付款,为传统的银行支付提供一个高效且便宜的替代方案,目前已覆盖 90 多个国家的银行。

Circle Yield

Circle Yield 提供完全由比特币抵押、建立在 USDC 之上的短期利率产品。所有抵押品都由 BitGo 保管。

注:BitGo 是一家拥有 400 多家机构客户的第三方托管机构,合作伙伴是 Genesis Global Capital,这是一家提供全方位服务的数字资产交易公司。

自 2022 年 2 月作为自助服务产品正式推出以来,Circle Yield 已增长到约 2.48 亿美元,年收益率最高可达 6.3%。其利率来自于 Circle Yield 从区块链借贷市场借款人那里获得的收益率,目前只向机构客户开放。

(** 从 2022 年 9 月 21 日起,美联储利率调整为 3%-3.25%。)

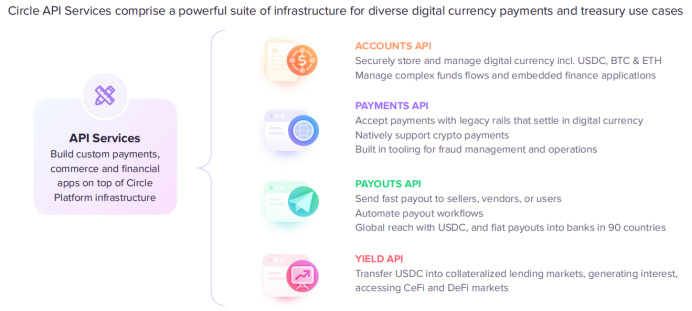

API 服务

Circle 应用程序接口(API)扩展了 Circle 账户的功能,使客户能够将 Circle 支付和基础设施完全自动化、并整合到他们自己的支付等金融应用中。它提供四种 API 服务分别是账户 API、支付 API、Payout API 和 DeFi API。

使用案例:

-

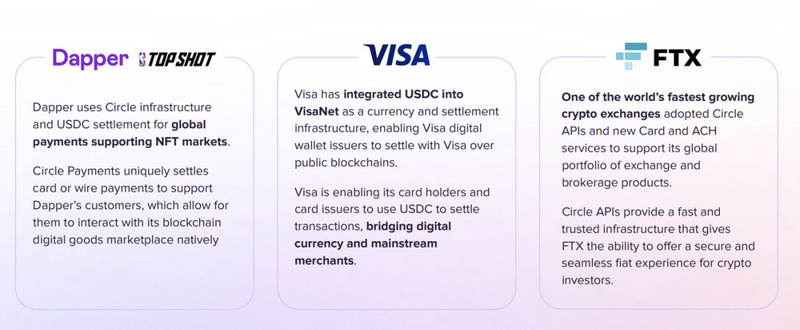

Dapper 使用 Circle 基础设施和 USDC 结算来支持 NFT 市场的全球支付;

-

Visa 将 USDC 整合进 VisaNet 中,使其持卡人和发卡机构能够使用 USDC 进行交易结算,从而在数字货币和主流商户之间架起一座桥梁;

-

FTX 采用 Circle APIs 支持其全球交易所和经纪产品组合。Circle APIs 使 FTX 能够为加密投资者提供安全无缝的出入金体验

-

......

集成服务(Integration Services)

集成服务是为了支持 USDC 在链上的应用,包括与 Circle 账户和 Circle API 服务的集成。通过使 USDC 以在多条链上运行,扩大了 Circle 产品和基础设施在广泛的支付、商业和金融应用中的使用,包括更高的交易吞吐量和更低的区块链网络费用。

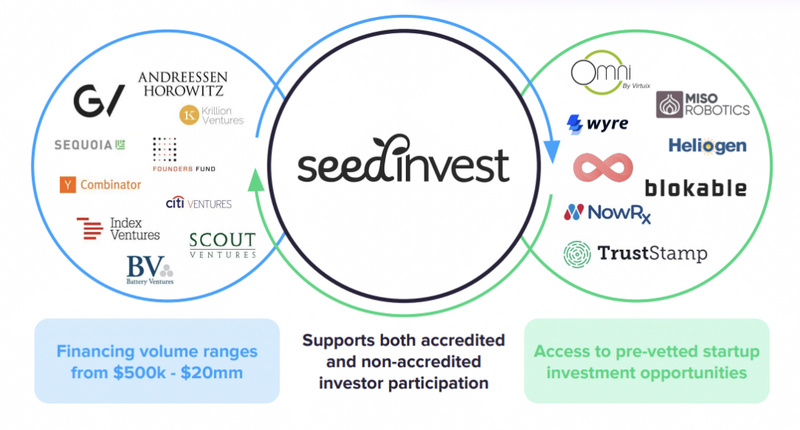

3. SeedInvest

SeedInvest 是美国最大的互联网股权众筹平台之一,于 2018 年 10 月被 Circle 收购,融资金额在 500-3000 万美元之间。截至目前,Seedinvest 拥有超过 63 万名投资者,帮助 235 家初创公司在网上募集资金,已筹集了超过 4 亿美元。Seedinvest 投资组合中的几家公司已经宣布了上市计划,其中包括估值为 20 亿美元的清洁能源公司 Heliogen。

SeedInvest 产品包括众筹所需的端到端服务、尽职调查、证券发行、投资者认证、支付和证券托管,以及为初创企业提供一系列创新工具,使其能够以合规的方式在线销售众筹产品。 通过监管机构的批准,还将会支持以加密资产计价的投资,包括使用 USDC 这样的稳定币,及发行和提供代币型证券,从而减少股权众筹市场的摩擦。

对于投资者来说,SeedInvest 为个人提供了投资一级市场的能力,这是一个大多数散户历来无法接触到的资产类别。 投资者甚至可以只投资几百美元,获得像电商购物一样简单的投资体验。这使投资高潜力成长期公司的机会民主化,并为早期公司和企业家提供更加公平的竞争环境。

竞争

USDC 的竞争对手包括:

-

传统支付平台。 竞争对手包括现有的银行结算网络,如 SWIFT 和 ACH,以及更高级别的支付网络,如信用卡支付,以及新的数字支付,如 Square 和 PayPal。

-

其他稳定币。 目前市场上有上百种基于不同的数字资产的稳定币,包括 数十种美元稳定币,以及由其他法币支持的稳定币,还有以加密资产作为抵押品与美元挂钩的稳定币,以及算法稳定币。 按市值计算,最大美元稳定币是由香港加密货币交易所 Bitfinex Ltd. 的附属公司提供的 USDT。尽管一直难以获得合规金融机构和主流市场参与者的关注,USDT 在亚洲市场及交易所仍然很受欢迎。其他具有竞争力的美元稳定币包括 Paxos 运营的白标稳定币,包括 BUSD 和 HUSD,它们是币安和火币(现更名为 Aboutbi)这两家加密货币交易所提供的主要稳定币。

-

CBDC 。 部分国家政府也在积极推动央行数字货币的发行。但是,CBDC 代表的仍旧是中心化的美国中央银行的意志,代表着完全服从政府的监管,在以“去中心化”精神为信仰的加密社区,CBDC 很可能难以被大规模采用,也很难支持自由开放的创新。

TTS 业务面临的竞争对手有:

-

Circle Account 产品主要面临机构账户的间接竞争,例如 Coinbase 、Binance 或 Gemini 等加密货币经纪公司或交易所也会开设账户,不过这些账户主要专注于投资和交易加密资产,而 Circle Account 则专注于支付和资金服务。

-

Circle Yield 与 BlockFi 或 BitGo 等公司的借贷产品间接竞争,这些公司提供各种加密资产的借贷服务。更广义而言,还与提供收益产品的传统金融服务公司存在竞争。

-

Circle API 提供的交易服务面临着各种直接和间接的竞争,包括客户通过整合不同的银行和处理关系、存储和钱包基础设施以及区块链管理软件等方式,来构建自己的解决方案。Circle 的一些 API 服务的直接竞争对手包括 PrimeTrust。

SeedInvest 的竞争对手包括:

-

股权和债权众筹市场不断增长,且竞争激烈。 监管机构也在持续拥抱众筹,根据最新更改的 SEC 指导方针,众筹法规(Reg CF)和 A+ 法规(Regulation A+ )的颁布允许公司通过互联网融资,从而创造了更多的需求,带来了更加激烈的竞争。 SeedInvest 面临提供类似服务公司的竞争,包括 StartEngine 和 Republic。SeedInvest 优势在于,与重要的投资者之间关系更加深厚密切,支持更大规模的融资。

监管

美国的大多数州和某些地区都需要许可证才能从事某些货币交易服务,其中包括以数字资产形式交易。Circle 已在需要许可证的州及哥伦比亚特区和波多黎各获得了作为汇款人或同等机构运营的许可证,包括从 NYDFS 获得 BitLicense,并在 FinCEN 注册为“Money Services Business”。

在美国境外,Circle 海外附属公司的活动受其经营所在司法管辖区的金融监管机构的监督,并在该司法管辖区获得提供服务的许可。目前 Circle 持有英国金融行为监管局(“FCA”)的电子货币机构授权和百慕大金融管理局(“BMA”)的 F 类许可证。Circle 遵守适用于英国和百慕大金融服务行业的规则和法规,包括与资金管理、公司治理、反洗钱、披露、报告和检查相关的规则和法规。

Circle 是稳定币领域最合规的一家机构,其深度合作伙伴 Coinbase 也是唯一一家合规上市的交易所,他们是传统资本与合规力量在加密市场最好的代言人。

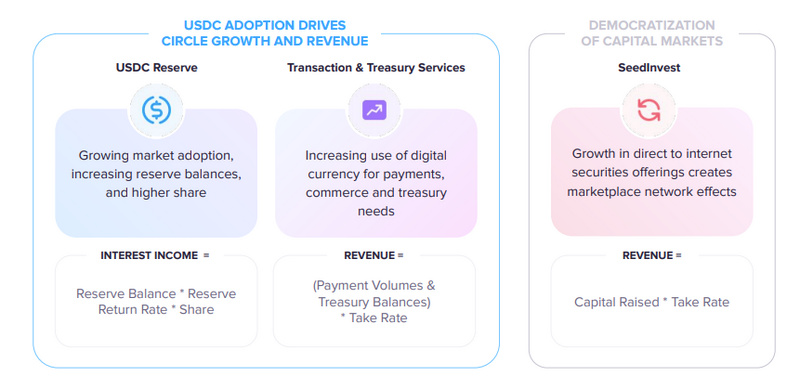

03 商业模式

USDC

Circle 从支持 USDC 的储备金(主要是美元现金和美债)中获得利息收入,USDC 利息收入主要是流通中的 USDC 和储备金产生的收益。

全球对链上交易的需求持续增长,推动了 USDC 的流通和使用 USDC 的链上交易,支持一系列支付、财务服务、收益和其他用例。USDC 已经成为世界上增长最快的美元数字资产之一。截至 2022 年 11 月,USDC 的流通量超过 430 亿美元,已经支持了超过 3.77 万亿美元的链上交易。

TTS

Circle Account

Circle 账户为企业和机构提供了一个用于存储、发送和接收数字资产支付的集成账户。Circle 账户免费提供给客户,并在现有的银行、货币和数字资产支付和金融服务之间提供一个重要的桥梁。

收益服务

Circle Yield 于 2021 年第二季度推出,为持有 USDC 的投资者带来定期收益,其收益率通过 Circle 将 USDC 借给中心化借贷市场的贷款人而产生,年收益率最高为 6.3%

Circle API 服务

API 服务的收益分为两部分。一部分是客户通常需要支付的每月订阅费,我们将其归类为 订阅制的交易服务收入。 另一部分是客户在使用 Circle API 服务进行特定交易时支付的费用,我们将其归类为 基于交易量(volume-based)的交易服务收入。

预计 TTS 收入的大部分将继续主要由基于交易量(volume-based)的收入驱动。

SeedInvest

SeedInvest 主要 通过融资方支付的投行费用和投资方支付的交易处理费来赚取收入。

对于大多数交易,Circle 会获得融资总额 7.5% 的现金,作为投行服务费用。此外,Circle 还会获得相应公司的股权,相当于通过该平台筹集资金金额的 5%。股权被归类为投行费用的一部分。

Circle 还从投资者那里赚取交易处理费,对于给定的投资,Circle 向投资者收取投资金额的 2%,该费用涵盖与投资方处理投资相关的各种行政费用。

在短期内,我们预计投行费用将继续成为 SeedInvest 收入的主要驱动力, 因而这些收入取决于 SeedInvest 平台继续吸引融资方的能力,特别是那些寻求更大交易的融资方。

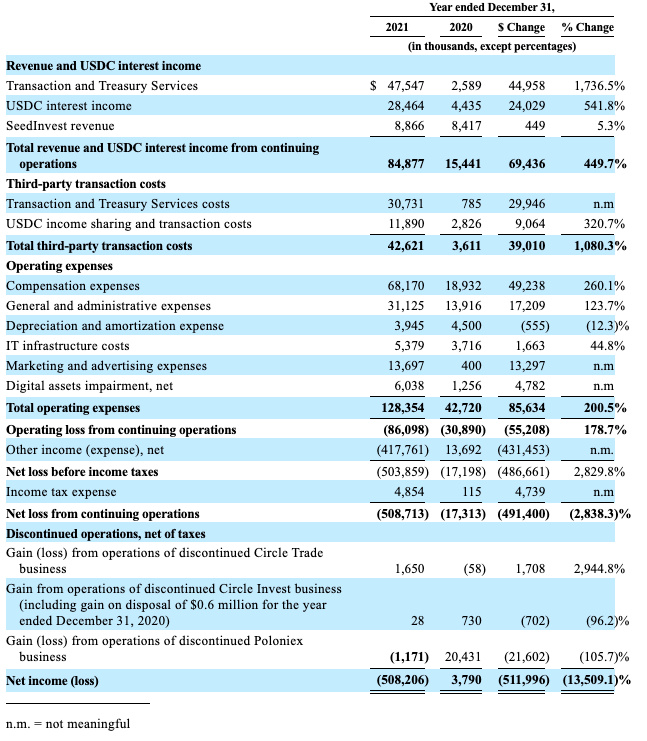

04 收入

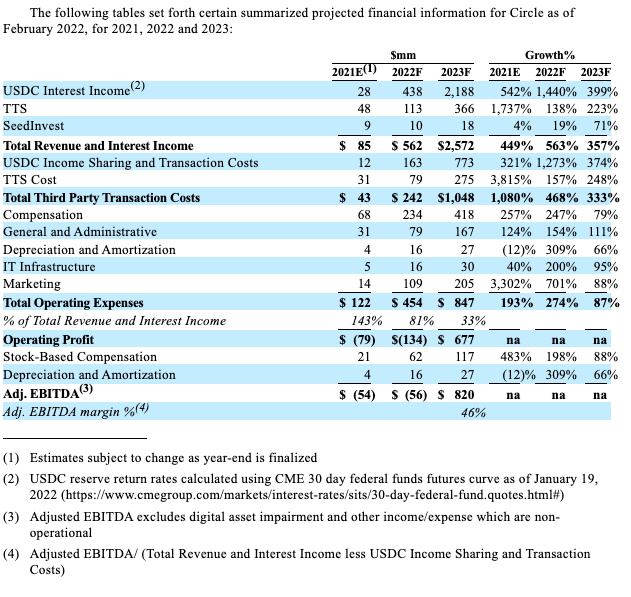

据今年 5 月 Circle 向 SEC 提交的招股书显示:Circle 在 2021 年产生 8487.7 万美元的收入,其中有 4754.7 万美元来自 TTS,2846.4 万美元来自 USDC,886.6 万美元来自 SeedInvest,分别较 2020 年上升了 1736.5%、541.8%、5.3%。

该公司预计,到 2022 年,三个业务部门的总收入为 5.62 亿美元,扣除利息、税收、折旧和摊销前的利润为 7600 万美元。然而,鉴于当前的宏观形势,我们认为 2022 年的目标可能难以达成。

05 团队

Circle 的管理团队是稳定币赛道最顶级的团队,在数字货币、互联网科技、Fintech、金融服务及合规领域均有资深经验。

-

联合 创始人 & CEO Jeremy Allaire 是一位连续创业者,他曾担任 Brightcove(已上市)的创始人兼 CEO、General Catalyst 合伙人、Macromedia(被 Adobe 收购) 的 CTO 以及 Allaire Corporation(已上市)的联合创始人兼 CTO。2013 年,Circle 诞生,这是他连续缔造两家上市公司后的第三次 all in 创业。

-

CFO Jeremy Fox-Geen 在企业融资和金融服务领域拥有 25 年的经验,之前曾在 iStar 和Safehold、麦肯锡、普华永道和花旗集团担任高管。

-

首席策略官 Dante Disparte 在全球金融和风险问题上拥有数十年的工作经验,曾担任Diem Association 的执行副总裁,负责就稳定币和数字货币带来的问题和机遇与世界各地的政府和金融行业领袖进行接触和沟通。

截至 2021 年 12 月 31 日,Circle 在全球有 404 名员工,已经成功过渡为“远程优先”的工作模式,以此吸纳全球来自各行各业的顶尖人才。

Glassdoor 共有 103 条评价,对 Circle 的综合评分为 4.1,93% 的评价者对该公司表示积极态度,认为公司业务较新兴前沿,发展前景好,员工业务水平优秀。其负面评价主要集中在工作节奏快,不够 work-life-balance,业务线繁杂并行,尚不明确主线。

06 融资与上市

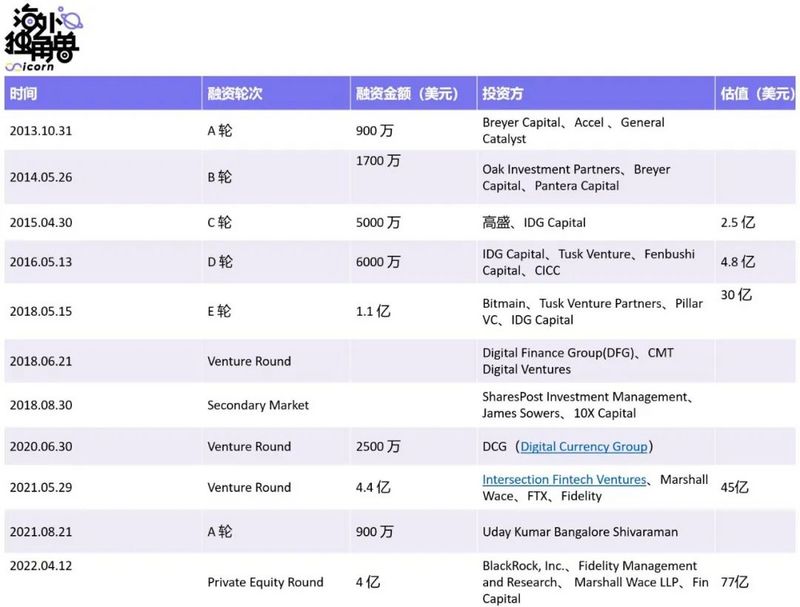

作为吃到加密经济最大红利的 Circle,其背后最初站的传统的华尔街资本,常被人诟病是华尔街支持的又一把“大镰刀”。 以下是 Circle 的融资历史:

实际上,不单是 USDC,由于赛道竞争激烈,做好一个稳定币项目不仅需要庞大的启动资金作为背书,还要有过硬的做市能力,因而该赛道几乎一向都是机构的盛宴, 除了 Circle 有雄厚资本加持,Tether 的背后是 Bitfinex, MakerDAO 的 DAI 背后有 a16z 。

Circle 还向二级市场发起冲击。2022 年 2 月 17 日,Circle 与上市交易特殊目的收购公司 Concord Acquisition Corp 达成新的交易条款,协议将 Circle 的企业价值设定为 90亿美元,高于 2021 年 7 月宣布的 45 亿美元。

估值上涨的背后是 Circle 财务前景和竞争地位的改善。USDC 是增长最快的美元数字货币之一,市场份额持续提高。自最初的交易宣布以来,USDC 的发行量增加了一倍多,截至 2022 年 2 月 16 日,达到 525 亿美元。

今年 7 月 19 日,据 decrypt 报道,Circle 首席财务官 Jeremy Fox-Geen 透露,无论市场状况如何,Circle 都将于 2022 年底通过 SPAC(Special Purpose Acquisition Company,即特殊目的收购公司)上市。

07 风险

近期的下跌

前文我们指出了 Circle 在合规性上无与伦比的优越性,然而硬币的另一面恰恰也成为 Circle 最大的掣肘与阴影。

自从今年 8 月美国财政部宣布制裁混币器 Tornado Cash 以后,Circle 直接冻结了相关用户钱包中的 USDC 资金,这造成了加密社区的不满,也引来了币安下架 USDC 的攻击, 随着昨日币安和 FTX 大战的落幕,整个加密行业的悲观情绪更是进一步酝酿,连同整个大盘,USDC 的流通市值也在不断下跌。

考虑到一系列连锁反应,我们认为,近期 USDC 的市值下跌主要有以下几点原因:

-

USDT 的稳定性得到证明。 Arca 交易和运营总监 Wes Hansen 表示:“在 Terra 倒闭之后,由于担心 USDT 也将跌至 0 美元,因此出现了出售 USDT 并转向优质 USDC 的强烈举措。然而,一旦对 USDT 崩盘的担忧消退,投资者开始转向市场深度最好的稳定币,这就是 USDT。”

-

Circle 顺从了政府对 Tornado Cash 的制裁。 Messari 研究分析师 Dustin Teander 在一封电子邮件中告诉 CoinDesk:“自 8 月 8 日宣布 Tornado 现金制裁以来,约有 40 亿美元的 USDC 离开了以太坊生态系统,而 USDC 在以太坊上的市场份额下降了约 3%。”

-

Binance 下架 USDC 等美元稳定币。 Teander 说:“在过去的 7 天里,USDC 矿池占掉期的 50% 以上,占顶级 Uniswap V3 矿池产生的费用的 77% 和 63%。”MakerDao 针对 Tornado Cash 的一系列监管问题,提出了 Endgame,计划逐渐减少 USDC 等现实世界资产储备,来对抗审查。

-

FTX 倒台带来的市场情绪降至冰点。 FTX 作为一度市场排名第二的交易所,其背后混乱的账本、挪用客户资金等问题足以让币安将其击垮,这是继 Luna、三箭资本之后更大巨头的陨落,随着 FTT 价格直逼零点,整个加密市场的大盘也在大幅下跌,包括一系列稳定币的市值。

未来的可能

Circle 站在加密社区和监管之间, 其矛盾在于,其盈利模式以及 IPO 规划都是 web2 的玩法,却必须争取 web3 的用户,并且存在监管意志和社区偏好的内生矛盾。 这对于 Circle 要如何在这样的矛盾中斡旋是一个艰难且微妙的考验。

基于此,我们可以做两种预期:

downside scenario

1/ 漫长的全球加密熊市

2/ 监管和加密矛盾升级,合规的 USDC 遭到行业抵制和封杀

3/ 随着币安的行业垄断,用户对 CEX 信任破裂,转向 DEX 与加密原生稳定币

upside scenario

1/ 全球加密熊市很快复苏,进入牛市

2/ Circle 继续保持当下优势,位居稳定币赛道前五的水平

3/ 监管收紧,加密社区大范围向合规屈服,USDC 成为稳定币赛道的第一名

目前来看,Circle 为了稳妥上市,会更多倾向监管,所以它的上限很可能就是成为美元在加密货币领域的代言人, 不排除未来的 web3 世界将 分叉 为合规 web3 与灰色 web3,对此我们拭目以待。

08 估值分析

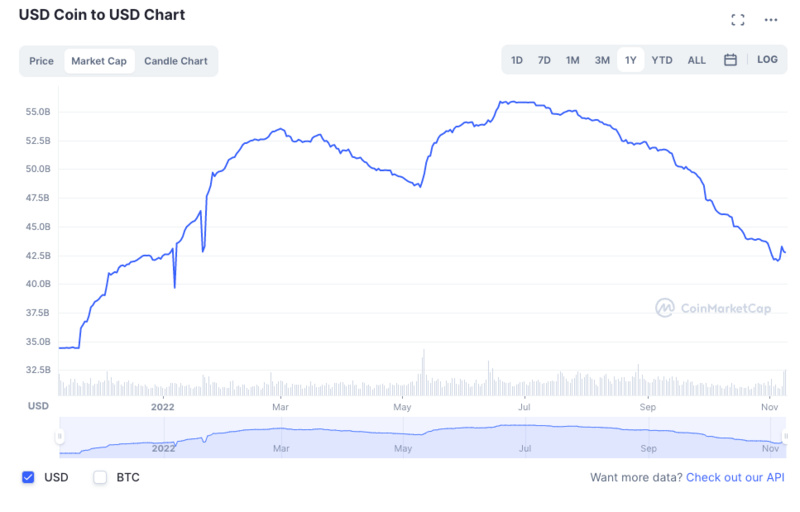

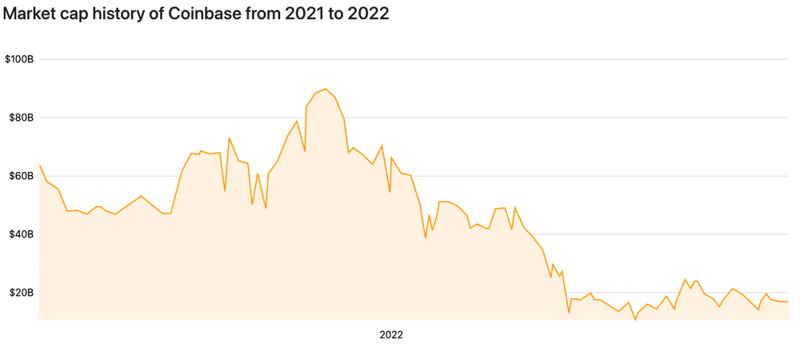

90 亿美金是今年 2 月 17 日宣布,考虑到当时 USDC 经过 2021 年的爆发式增长,一度近乎达到了 USDC 市值的顶峰 530 亿美元,毫无疑问那时的 Circle 团队对于公司未来有着无限美好的预期。但是随着熊市市场的冷淡,我们也必须下调对 Circle 的预期。90 亿美金的估值显然饱含着上一个大牛市的繁荣泡沫,等到喧嚣散去之时,行业未来的不确定性与危机四伏的竞争格局都让我们很难乐观起来。我们试图用加密大盘的行情和已上市的交易所 Coinbase 的市值对 Circle 进行锚定。

2022 年 2 月 17 日,加密市场总市值为 1.9 万亿美元,截至 11 月 9 日,加密市场总市值已经跌至 9200 亿美元,下跌了 51.6%。

我们截取同时间段的 Coinbase 与 Circle 的数据,Coinbase 从 2 月 17 日的 495.4 亿美元,下降至 11 月 9 日的 133.1 亿美元,下跌了 73.1%。

USDC 市值从 2 月 17 日的 525.5 亿美元,下降至 11 月 9 日的 427.4 亿美元,下跌了 18.7%,幅度小于加密货币总市值的下跌。

Circle 在招股书中预计 2022 年 Circle 的收入将达到 5.62 亿美金,90 亿美金的估值则对应着 16x 的 22' PS。类似的加密友好银行股目前都无法享受这么高的 Multiple,目前 96 亿美元市值的 Signature Bank 的 22' PS 仅为 3x,P/B 和 22' P/E 也只有 1.2x 和 7x,另一家 19 亿美元市值的 Silvergate Bank 则也只有接近 4x 的 22'PS。同时,在当前的市场环境下,我们对 Circle 在今年完成 5.62 亿美金的收入指引并不乐观。

09 Circle 的野心

90 亿美元的估值当然很贵,很少有玩家负担得起这样的价格,而这样价格也更像是一个“美丽的招牌”,其背后是以 Coinbase 等资本集团向监管的证明、向加密市场的证明,是在“将法币源源不断地输送到加密市场”的这块兵家必争之地上的“步步为营”。

Circle 的两大核心业务,均有其重大的战略意义。

首先,稳定币一向承担着“将法币输送到加密市场”的重任,我们的加密资产常常以稳定币的形态持有。 而交易所可以说是“加密市场与法币市场之间的疆界线”, 稳定币则成了每家交易所的“兵家必争之地”,几乎每一家大交易所都有自己主推的稳定币项目,Binance 的 BUSD,火币的 HUSD,Coinbase 的 USDC......稳定币与交易所联合起来,谁可以占据更大的市场份额,谁就可以源源不断地在疆界线上收过路费。

Circle 更大的野心体现在 TTS 业务,其多年致力于重建世界经济基础设施的努力几乎很难复制。 Circle 与现有银行与支付网络进行无摩擦的集成,在 KYC/AML 合规方面已经有 7 年经验,支持多个区块链网络的互操作以及反诈骗等风险管理......这一切都帮助 Circle 坚定不移地实现其使命——“通过无摩擦的金融价值交换,提升全球经济的繁荣”。

虽然我们对于 USDC 持续保持稳定币龙头的地位并不有极大信心,但得益于其多元化的产品、与传统银行及政府之间的良好关系,以及对于基于区块链的新金融体系的构建,我们看好 Circle 成为传统资本与新兴加密市场之间的桥梁与使者,将在监管升级的分叉口发挥重大作用。

原文链接