项目的收入是加密市场中的一个滥用词,但真的如此吗?

关于为什么好的项目不会为其代币增值的原因,在行业内发生了很多讨论,所有人都在思考它,并围绕为什么会这样得出的结论,没有什么能逃脱这三个原则:

1:项目方不盈利

2:利润不属于持有代币者

3:利润分配机制存在缺陷

可怕的是,一旦你把代币卖掉,你就会意识到很多“行业”都是一个笑话。我的意思是我们都知道,但是当您筛选数据时,它会变得更加清晰。

项目收入明细:

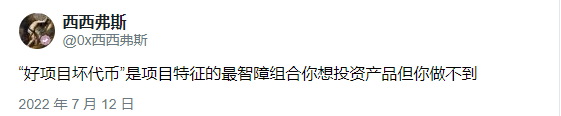

为了检验假设,做一个粗略的练习,Token Terminal 在细微差别方面并不是最准确的,因此其中一些分析可能是错误的,但我认为它仍然证明了大部分观点。

这里的想法是列出了所有“产生收入”和“据称有价值”的事物。最大的问题是,对于收入的含义、收入的来源以及扣除费用后还剩下多少,存在很多不正确的假设。接着往下看,你会明白我的意思。

1. 以太坊据说产生了 2.2b 的“收入”。这是错误的。如果将 Etheruem 基金会视为这项业务的“创造者”,它绝对不会从网络的持续成功中获得任何收益。他们的整个模式基本上是谨慎管理他们的以太币持有量并出售市场顶部(他们做得很好)。我确实认为这是一个真实的网络,但是当所有的钱都流向矿工时,将其称为“收入”,而在尝试评估代币本身时,整个数字毫无用处。随着以太坊 2.0 这变得更有趣,但需要更多地考虑它。在每笔交易中燃烧 Ether 是一个不错的小补充,但并没有真正推动代币价格发生任何真正的变化。

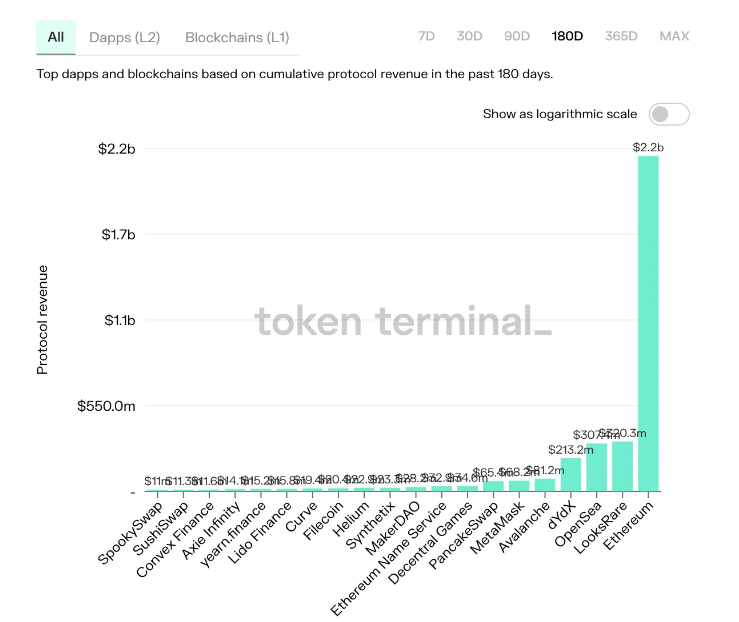

2. LooksRare,在过去 180 天内以 3 亿美元的价格位居榜单第二位。深入研究他们的协议收入,然后是他们的激励措施。你猜怎么着,它们是完全相关的,激励总是胜过收入。基本上可以称这是一个失败的项目,它在客户获取上花费了大量资金,而且几乎没有留存率。任何支持这件事的人都会受到影响。高度无利可图的业务,没有盈利途径,增长放缓。

3.OpenSea.这个的 TokenTerminal 数据有点偏,但他们在过去 180 天里已经完成了大约 3 亿美元的收入。截至 8 月 1 日,他们有大约 750 名员工(在 LinkedIn 上),但让我们四舍五入到 1000 人,并假设每个员工的成本为 150,000 美元(在高端),每年的员工人数为 1.5 亿美元。鉴于他们的年收入超过 5 亿美元,他们仍然会没事。熊市发生了怎样的变化,但猜解雇 20% 的员工是确保他们可持续发展的一部分。看起来我们有盈利?只有一个问题,他们没有代币。恭喜 OpenSea 的持有人,你有一个盈利。代币买家,让我们继续前进。

4. 在dYdX 榜单上,过去 180 天的“收入”为 2 亿美元。一般来说,这是一个非常具有误导性的数字,因为它包含两个核心假设。首先是很多“收入”流向了贷方,而不是 dYdX 代币持有者。5% 费用用于保险基金和不是代币持有者。dYdX 团队对此非常透明,并在代币上线时在发文中提到了这一点。

不知道 dYdX 到底有多赚钱,但无论如何,代币持有者没有任何收益。

5.Avalanche在过去 180 天内赚了 8000 万美元。就像以太坊的情况一样,这再次是错误的,因为 Ava Labs 或 Avalanche 基金会对每笔交易的费用都没有做出任何规定。每笔交易都会烧掉少量的 AVAX,但这个数量可以忽略不计,并且不会以任何实质性的方式推动价格/估值。此外,Ava Labs 拥有大约 100 名员工,这相当于每年至少消耗 1000 万美元。维持这种情况的唯一方法是在市场上出售代币或从投资者那里筹集资金。除了 numba 之外,没有通往真正可持续发展的道路。

快速检查:在这一点上,已经排查了前 5 个“收入”产生协议,并发现了大量的关键问题,每个人都从中得出了他们的估值。RIP。只剩下年收入约 1.2 亿美元的东西

6.Metamask,他们没有代币,所以所有这些费用都归代币持有者所有。假设估值为 50-100 倍,Metamask 代币应该价值 5b-10b 美元……对会发生什么事情尚无定论,但一旦代币推出,很想看看这些费用能维持多少以及机器人的百分比是多少。无论如何,这些都不重要,因为他们没有代币。

7.下一个是 ENS 目前的总收入为 6000 万美元,并且增长也不错。具有良好的经济性和人们想要/使用的产品。这里的主要问题是,费用产生的价值无法返回给 ENS 持有者。鉴于他们在美国有业务,这将是一个阻碍他们前进的监管问题。ENS 获得了标准一和二,但在第三个标准上跌跌撞撞。

8.MakerDAO 介绍的最后一个,因为它代表了一个新的案例。该项目绝对令人惊叹,是整个空间的核心基础设施。过去 180 天的 2400 万美元。纯协议收入。然而,他们有两个主要问题。首先是他们每年花费近 4000 万至 50 万美元,因此他们可能只是收支平衡,这会破坏所有收入。第二个事实是,他们也有实时发生的买入和销毁模型,这又一次失败透了,因为当市场上涨时,MKR 上涨,费用上涨,但随后通过费用购买的 MKR 数量很少。在 MakerDAO 存在的过去 5 年中,他们只消耗了 2.24% 的供应量,而且这个数字变化非常缓慢。

结语:

每个人的模型都有一个关键缺陷,每个人似乎都忽略了这一点,很少有消息来源会深入研究细节以了解假设,看看整个模型是否成立。

投资者通常是盲目的/不愿意寻找和审查数据。建设者没有批判性地思考价值如何流动或关注真正的基本价值。CT 中关于这些问题的许多喋喋不休都是一次被指出的一个或多个案例。

在我们考虑这些问题并对它们进行更讨论之前,会陷入一个可以购买大量代币但很少有项目的模式。

那么解决这一切的方法是什么?欢迎评论区留言!

币圈所有咨询均为(蟹老板的进击之路)欢迎留言!

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum