思考:关于熊市期间的11个论点

这个月可以说是经历了数字货币历史上最黑暗的时期,加密货币市场的打击接二连三的发生,丝毫不给市场留一丝喘息的机会。

-

6月13日加密借贷平台Celsius暂停了所有提款、兑换和账户之间的转账,该公司最高峰时客户资产超过280亿美元。并很快被报道聘请了债务重组公司,Celsius或将面临破产。

-

随后,亚洲最大的矿商贷款机构Babel正濒临倒闭。据悉,Babel的资产估计在20亿美元左右。

-

三箭资本在加密市场中更是占有举足轻重的地位,作为一家提供风险调整回报的对冲基金管理公司,涉足场外交易、贷款、国债管理、风险投资和非金融交易收集等领域。据估计,该公司的资产在巅峰时期远超100亿美元。但是如今它已然陷入了资不抵债的危机中,这给整个行业带来了巨大的冲击。

-

BlockFi作为资产达200多亿美元的贷款机构,最近也正在努力寻找新的融资,希望可以寻求一线生机。据悉,BlockFi因为Celsius以及三箭资本事件损失了大量资金,极有可能陷入了流动性危机。

......

来源:Arca blog

作者:Jeff Dorman, CFA

编译:Corn

随着以上种种暴雷事件的发生,使得加密货币市场再度陷入了冰点,两大主流货币BTC与ETH的跌幅屡创新低。此外在持续的去杠杆化以及恐慌的情绪之下,加密市场的链上数据更是纷纷暴跌,加密行业也在种种的打击下开始广泛裁员。

很明显,我们正在经历一场前所未有的熊市,而 熊市 也是最适合思考的时期,本篇文章就来谈谈在此次熊市中的11个随机想法。

熊市市场下的11个论点

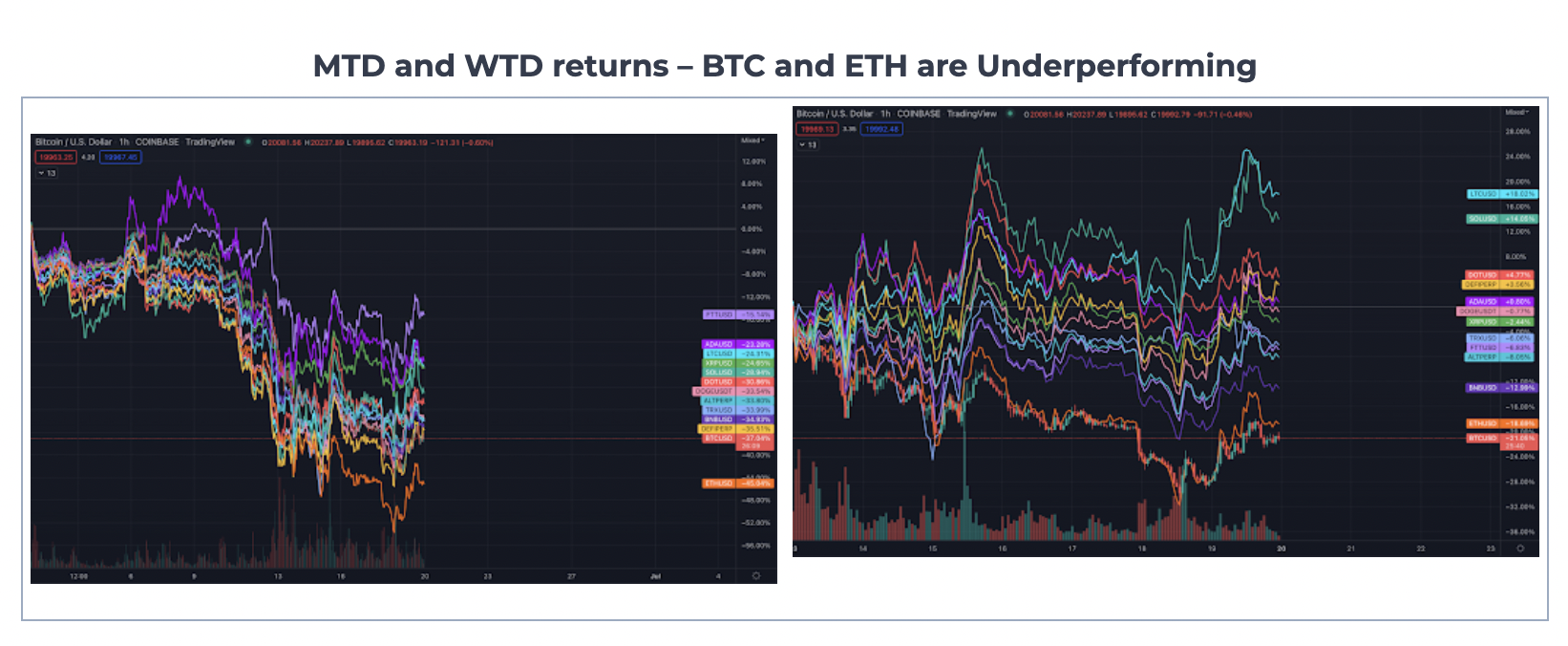

1、BTC和ETH表现逊于大盘

一般来说,有时BTC的表现会不如ETH,有时ETH的表现也会不如BTC,但是BTC和ETH的表现很少全部落后于市场的其他部分。而就在本月,却出现了BTC和ETH的表现都落后于市场其他部分的情况,这种情况的发生是因为抵押品的清算主导了价格走势。大部分抛售压力是由中央银行(在贷款价值比飙升时手动清算客户的抵押品)和DeFi智能合约造成的。DeFi智能合约在贷款价值比达到某个阈值时会以编程的方式出售抵押品。其余的抛售是以卖空和对冲的形式进行的。由于BTC和ETH是最大、最具流动性的抵押品形式,所以尽管BTC和ETH被广泛认为是整个市场中最安全、成功率最高的资产,但它们此时的表现却严重落后。

不难看出,如今“向优质资产外逃”已被“流动性外逃”所取代。

NYDIG曾写了一篇很好的文章,重点介绍了一些链上和链下的清算,以及它们有时是如何被误导的(导致卖空者因误读数据而陷入陷阱),以下是相关内容:

“清算水平的短暂性:随着关于加密生态系统杠杆率的猜测猜测,市场观察人士密切关注的一个方面是清算价格水平。由于DeFi中有关贷款的大部分信息都是公开的,因此区块链分析可以揭示贷款条款和抵押品的价值,并确定贷款违约和清算的价格,即清算价格水平。这很有趣,原因有二:首先,随着交易对手风险日益受到关注,这种分析可以帮助参与者确定某些实体可能陷入财务困难的程度。第二,清算造成了负面的价格压力,许多抵押品是WBTC或以太坊区块链上的以太币这样类似的资产。当贷款被清算时,大量这些资产可以在市场上出售,从而压低价格水平。

然而,偶尔观察的人士需要谨慎解读清算水平。借款人会注意到他们将被清算的价格,他们对被清算没有兴趣。随着价格接近清算水平,借款人可以贡献在其他地方持有的资本,或偿还部分未偿还的贷款,这两种方式都会降低贷款清算的价格。一个例子是MakerDAO平台上一个特别大的头寸,可能是Celsius持有的。MakerDAO允许用户以质押的方式取出稳定币Dai,用户可以将其出借、入股或用于其他用途。在这种情况下,截至6月9日下午4点,借款人已抵押17758个WBTC以借入2.78亿DAI。该贷款的最低担保比率为145%,这意味着清算将发生在22,737.71美元的价格。鉴于这一头寸的规模,随着市场崩盘,观察人士对这一头寸极为担忧。然而,随着价格接近清算水平,该账户在几笔交易中迅速增加了抵押品,返还了DAI,使抵押品总额达到23963 WBTC,DAI总额降至2.31亿DAI。这使清算价格降至14,004.11美元。

显然,只要借款人在其他地方有资金可以配置,原始清算价格就不会起作用。这表明,清算水平虽然有趣,但可能不能反映借款人资本状况的全部情况。”

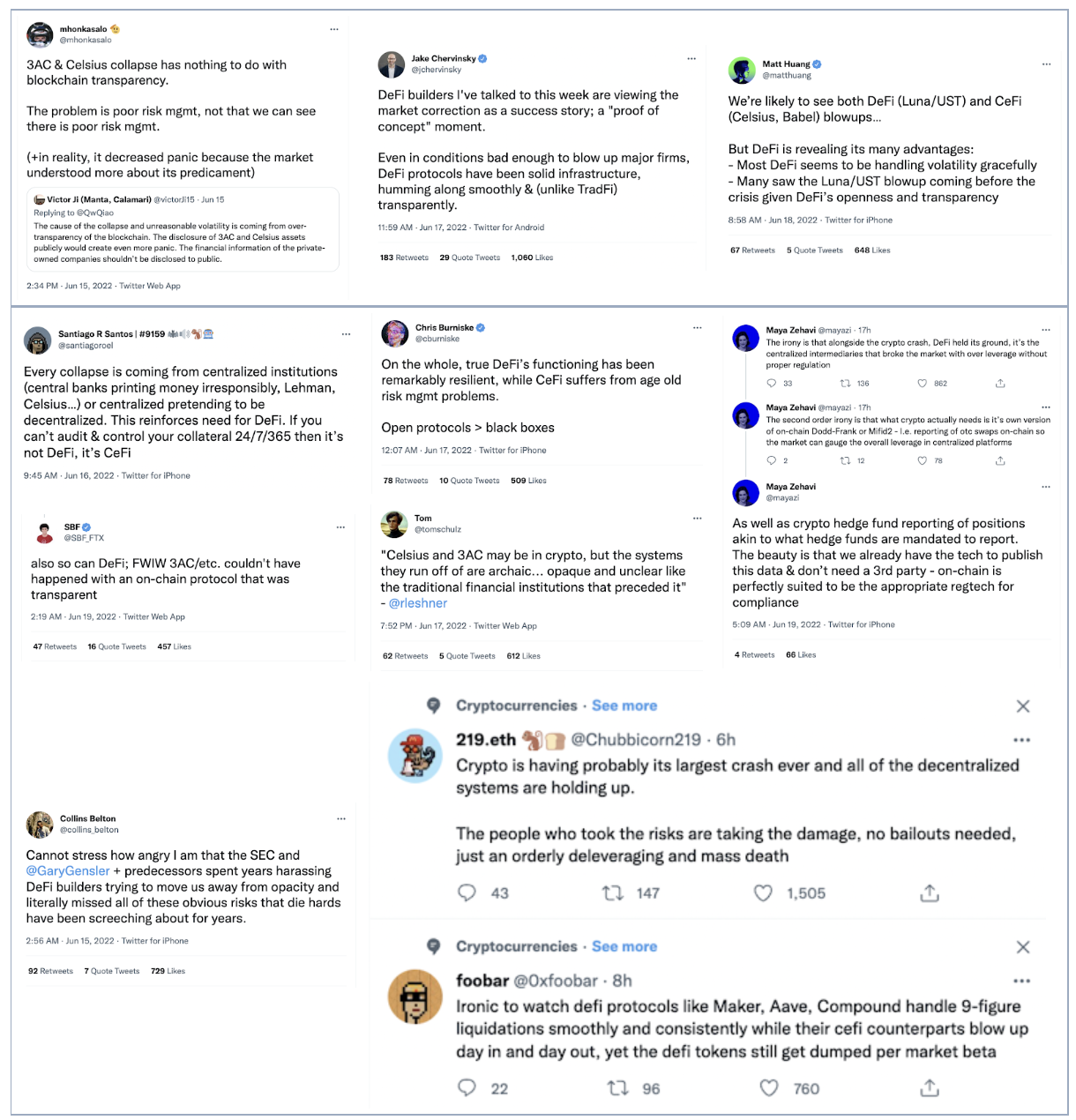

2、DeFi将CeFi踢出局?

去中心化的贷款机构和应用程序并没有失败,失败的是中央集权的贷方和企业。正如Axios Brady Dale本月所写的那样:

“DeFi创始人提出了一种不同的金融运营模式,在这种模式下,每个人都始终按照与其他人完全相同的规则进行操作,风险始终完全清楚,没有人得到特殊待遇。以DeFi银行为例:每一笔计息存款和每一笔计息贷款都可以在区块链上看到。同样,也可以查看自动做市商上的每个流动性提供者,以及它在每个区块中进行的每笔交易。Compound Finance是最早的DeFi货币市场之一,它会在网站上显示其支持的每种资产并每日在网站上更新存入总额和借入总额。在这里用户可以查看以太币的统计数据。

而作为CeFi项目Celsius并不是这样工作的,早在2019年,就有人对Celsius操作的透明度表示担忧。与传统银行相比,Celsius一直承诺将其从贷款中获得的收入更多地返还给用户。不过,该公司没有明确说明如何在基础上获得这些回报。

与CeFi不同的是,DeFi平台并不能像Celsius一样突然锁定用户的存款,即使有可能,DeFi也必须先发布一个提案,让公众进行投票和讨论,给每个人足够的时间去提款。”

基于此,所有了解DeFi的人都给出了一致的看法:

3、DeFi令人惊叹,但它应用受到了阻碍

我们不止一次写过这样的观点,DeFi的出现令人惊叹,DeFi是我们今天看到的缺乏透明度等许多问题的解决方案。在当前的残局中,DeFi在透明度和运行方面依旧是独树一帜。很多人认为DeFi除了交易和投机之外没有其他的实际用途,但事实并非如此,大家之所以有这样的感觉并不是因为协议和应用程序本身不起作用,而是因为终端用户仍然没有太多的选择。

例如,在DeFi中借款很有效,但如果你只能借BTC、ETH、USDC或USDT,那么直到商家和客户接受这些资产作为支付手段时,它才会有用。但这些问题并不在于DeFi,问题在于,数字资产在加密生态系统之外的应用十分滞后。同样,去中心化的保险、资产管理和交易所(DEX)协议运行良好,但你可以投保的内容、可以管理以及可以交易的资产仍然仅限于一小部分。一旦我们将现实世界的资产(房屋资产、珠宝和其他有价值的资产)上链,并且一旦我们增加对这个微观世界之外的资产的采用,DeFi应用程序的使用就会呈现出爆炸式的增长。

4、 USDC=USDT、BlockFi=Celsius、Grayscale=Lido

这个行业喜欢把某些玩家塑造成英雄,把其他人塑造成恶棍,即使他们完全一样。

人们普遍认为USDC优于USDT,尽管它们都是从不透明、不受监管的货币市场起步的,而这种市场只会因为被迫变得更加透明。唯一不同的是,USDT的母公司Bitfinex过去曾承认有不当行为,而USDC的母公司Circle则享有清白的声誉。但两者都提供相同的产品,在集中化、回撤中的潜在问题和潜在的资产负债不匹配方面具有相同的限制。

BlockFi和Celsius是同一类型的贷方。他们都在使用客户存款运行未注册的对冲基金策略,也都使用披露不足、资产负债不匹配以及由风险投资资助的亏损策略。多年来,Celsius由于一位古怪且傲慢的创始人而被讨厌,但BlockFi则因年轻、可爱的创始人及其一级VC支持者而备受追捧,而那些指出两者不足之处的人大多都会被忽视。

Grayscale和Lido也一样,它们都提供资产支持的产品,但没有强制赎回的机制,这类产品的交易价格注定会大幅低于资产净值。尽管他们是一样的,但是Grayscale受到了诋毁,Lido却以创新著称。

5、Tether和Circle收益颇丰

说到USDT和USDC,就不得不说他们现在的收益情况,可以说USDT和USDC在如今的熊市中赚了一大笔钱。在一个价值200亿美元的稳定币(UST)一夜消失且所有其他数字资产持有者的价值都在大幅缩水的世界中,稳定币的发行方本身就是受益者。

凭借总计1330亿美元的资产管理规模,美国国债和公司债券收益率的大幅上涨意味着Tether和Circle现在可以以远高于过去五年内任何时候的回报率投资这些浮动资产。以保守的收益率估算(使用略低于3%的1年期美国国债收益率),这两家稳定币发行者的年收入加起来接近50亿美元。因此,对于资产没有得到充分支持或流动性不足的问题,都可以被它们今年及以后产生的巨额收益迅速的抵消和掩盖。

6、关于透明度的思考

我们总是在透明度方面犯错误,因此我们一直在敦促交易所、贷款机构和代币发行机构提高透明度。但这是一场微妙的辩论。例如,虽然Tether通过季度报告提高了透明度,但大众仍在呼吁Tether展示更多信息,包括披露他们拥有的每一项资产。然而,一旦这些公司中的任何一家显示出像Celsius, Luna,甚至Microstrategy等资产的链上证明,治安维护者就会立即开始寻找并瞄准它们的清算水平和资产,以使它们破产。因此不得不说这是一个艰难的局面。

7、关于不平衡的偏见

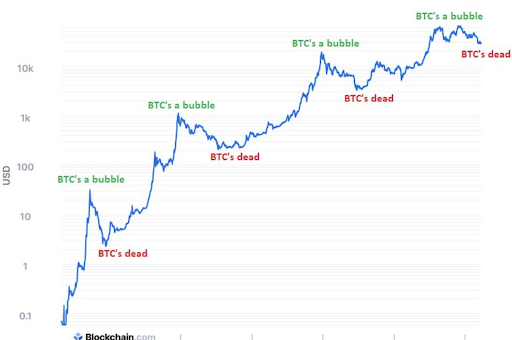

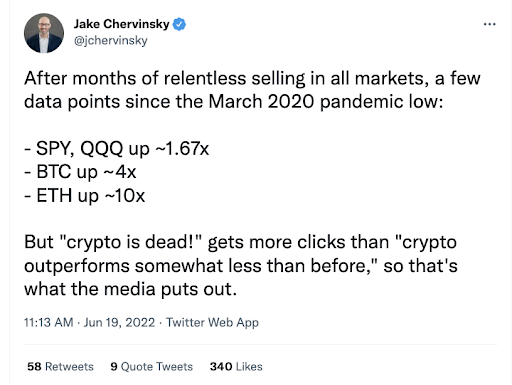

我们明白,现在的数字资产市场像是一辆失事的火车,而失事的火车也会造就好故事。在熊市中任何将自己的一生或事业奉献给这个行业并对其进行教育的人都会感到沮丧和害怕。那么积极的故事在哪里呢?

目前市场上已经有数十亿的强制清算,但每个卖家都有一个买家,这也就意味着最近已经向加密市场中投入了数十亿美元来消化这种抛售压力,并且不存在单一的救助或最后的买家。然而没有一个记者关心这些买家都是谁。在该行业历史上最大的平仓期间,也没有一个媒体成员写过任何关于这个市场的潜在竞购的文章。

8、关于稳定币的资产管理规模

上一次数字资产总市值还不到1万亿美元时,稳定币的资产管理规模约占整个市场的2%。如今, 稳定币 的总资产管理规模为1540亿美元,而非稳定币代币的总市值略低于7500亿美元。这意味着市场上的现金(以稳定币为代表)占你能用这些现金购买的所有数字资产价值的20%。而且由于实际上可以用稳定币做的事情很少(如果想离开生态系统,则将其转换回美元,或者如果留下,则最终将其重新部署到其他资产中),稳定币的资产管理规模增加代表着积累了巨大的购买压力,这些压力最终会通过一个非常小的窗口重新流入市场。当然,这甚至还没有考虑到数字资产历史上最大空头头寸的最终逆转。

当买家回来时,这将是非常不平衡的。

稳定币资产管理规模占数字资产总市值的百分比

9、现在不需要很多钱就能救助市场

虽然我们都知道,数字资产没有美联储的支持,但我的一个理论一直是,这个行业现在太大了,应该有很多大公司和政客依赖于它的成功。如果最终在熊市中的大屠杀变得足够糟糕,那么就会出现一些受到激励的玩家,他们足够强大,也足够有能力保存自己的财富,因此会花数亿美元来拯救数百亿至数千亿的资本,这在经济上是可行的。也许这个玩家就是币安、FTX或Bitfinex。

但在某种程度上,打败竞争对手要比结束灾难更重要。例如,在2020年,Bitmex关闭了他们的清算引擎,用自己的资本购买清算,以防止比特币在他们的交易所真正跌至0美元(因为市场正在消化做市商设定的报价)。2008年,资产负债表最强劲的银行救助了一些最疲弱的银行,无论是通过政府力量还是激励措施。

现在不需要太多的资金来支撑破产的贷款机构,而且有很多人受到激励来确保这个行业不会破产。从结构上看,这个市场比其他金融市场得到的支持更弱。

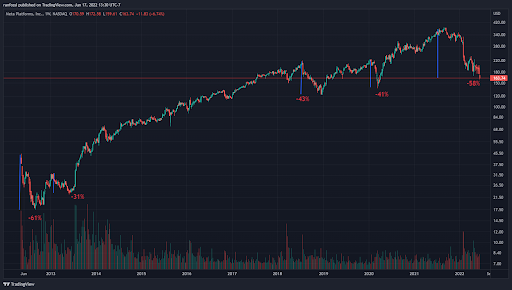

10、加密市场并没有像历史上FAANG股票那样消亡

数字资产的缩水是残酷而痛苦的。但是Arca的高级交易员Renzo Anfossi注意到了其他历史上的大幅下跌,尤其是FAANG的股票。这是一个很好的复习,了解这种规模的回撤是多么普遍,以及在恢复的道路上可以有多么剧烈。以下是Facebook (META)、Netflix(NFLX)和亚马逊(Amazon)的一些最大亏损。请注意,它们看起来与数字资产非常相似。

11、关于借贷平台的思考

正如Larry Cermak所言:“现在的问题是,每个人都在散播关于每个 借贷 /收益平台的谣言,因此在我看来,把钱留在那里是一场失败的游戏,他们将没有流动现金来提供提款服务。现在他们甚至无法真正偿还长期债务,人们一定不会想要暴露在流动性不足的风险中。”

值得注意的是,由于流动性不足或再质押的问题,无论企业的健康状况如何,都没有一家金融机构可以提供接近100%的赎回服务。对冲基金设置门槛,不是因为他们没有资产,而是因为清算头寸需要时间。银行实际上并没有那么多现金,因此被迫接受政府FDIC的担保(或国际同等担保),保险公司不能一次性支付所有索赔。所有金融都建立在信任的基础上,而对数字资产的信任正在削弱。

但撤资最终会停止,要么是因为设置了门槛(阻止撤资),要么是通过破产保护。在此进一步指出以下观点:

-

去杠杆化和强制抛售终将结束

-

大多数提供这些服务的公司将会消失,直到政府监管提供与TradFi一样的信任支持

-

那些目前从危机蔓延中获利颇多的国家,未来肯定会改善资产负债表,并实施更严格的资本管制

因此,今天的交易所和贷款机构可能会继续提款,那些能够兑现赎回的机构将会增加用户对其的信任,而那些做不到的将申请破产或停止取款。

写在最后

自成立以来,数字资产就一直存在着很多的悬念。许多一直被认为风险最大的公司(Luna、Celsius、三箭资本)现在都已经倒下了,当然还有一些公司正在濒临死亡。

加密市场中总有一些已知的风险,就像悬在市场头顶的利剑。在过去的一个月里,已经移除了不少利剑。从历史上看,当悬在市场头顶的利剑被移除时,就是购买加密货币的好时机。

==

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum