50起黑客事件 逾50亿美元损失:DeFi风险入门实用指南

加密黑客、Rug Pull、经济事件 … DeFi 中 50 起最大攻击已造成了逾 50 亿美元的损失,本文将介绍加密风险的实用指南。

加密的快速扩张吸引了数千亿美元的资本,不幸的是,漏洞利用和诈骗也随之变得普遍。这些风险在协议和个人层面仍然被广泛误解。通过这篇文章,我们希望阐明与 DeFi 协议最相关的技术和经济风险,分析一些最突出的漏洞利用和用户应该考虑的因素,以帮助人们管理对这些风险的敞口。

DeFi 协议中的风险分类

DeFi 协议面临各种风险——从 Rug Pull 到黑客攻击再到经济攻击,这些术语经常互换使用……但它们的真正含义是什么?

在区分这些攻击之前,首先了解所涉及的风险类型会有所帮助,大致分为以下几类:

-

技术风险——利用编程技术进行对抗攻击,进而从协议中提取资金

-

经济风险——以无法预测的方式使用协议关键的杠杆来制造不平衡,从而导致储户损失(攻击者获得收益)

DeFi 风险的Meme化

在这种情况下,我们会将黑客行为归类为纯技术性的外部攻击,将 Rug Pull 归类为内部攻击,故意滥用技术因素,将经济利用归类为利用经济协议不平衡的行为。

在本文的下一部分,我们将通过 DeFi 中 50 起最大攻击事件来研究这些风险背后的潜在因素。

最大风险的细分

为了了解 DeFi 协议对每种风险的敏感程度,我们深入研究了迄今为止发生的 50 起最大黑客事件 。这包括跨链桥的数亿美元黑客攻击、算法稳定币的崩溃以及用户资金的彻底蒸发。

在这 50 起事件中,我们估计用户在 DeFi 应用程序中损失了超过 50 亿美元。 正如我们将在整篇文章中介绍的那样,最大的攻击来自跨链桥黑客,以及算法稳定币摧枯拉朽般的崩溃。

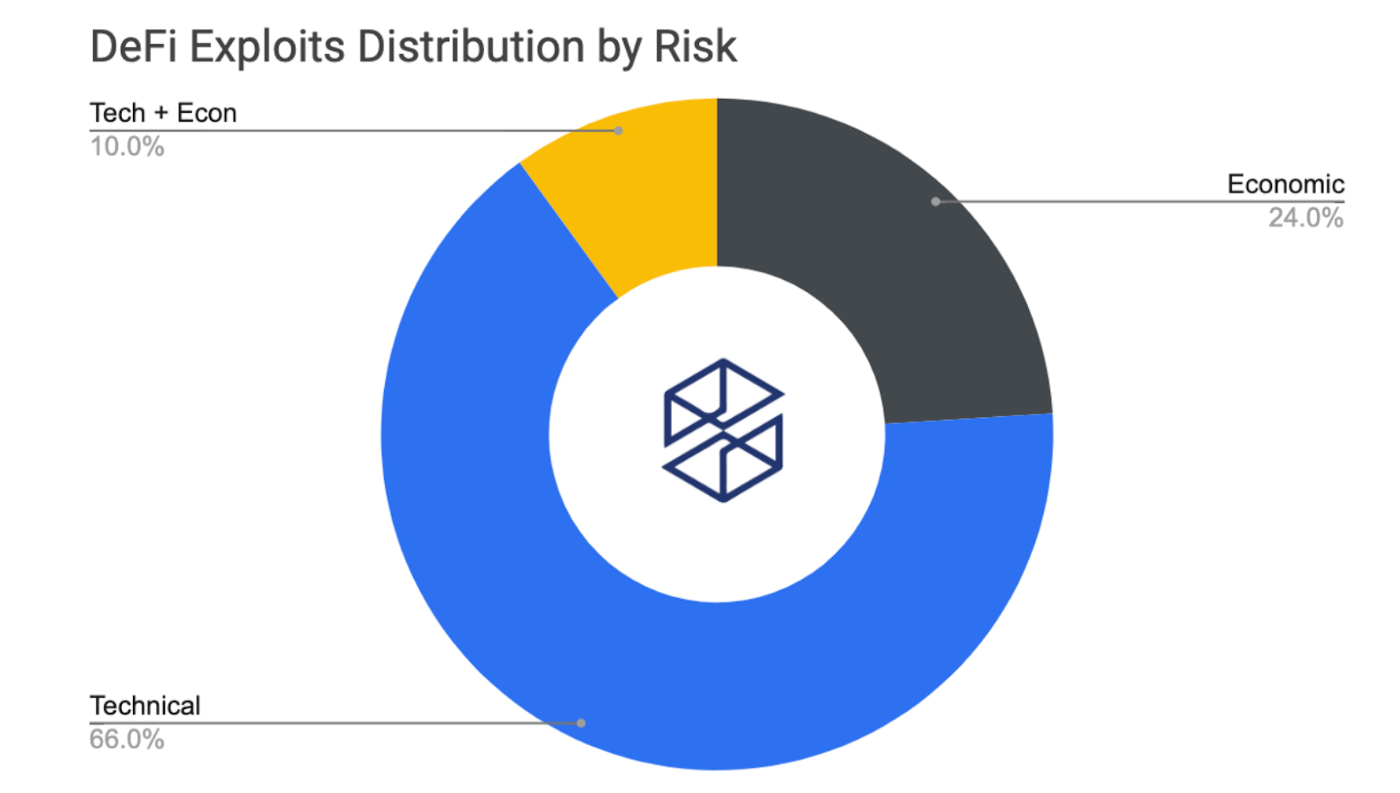

以下是 50 次最大 DeFi 攻击背后的主要风险因素分布:

大约三分之二的最大事故源于技术风险。与此同时,不到四分之一是由于经济失衡导致的脆弱性,10% 是两种风险的混合。

技术风险

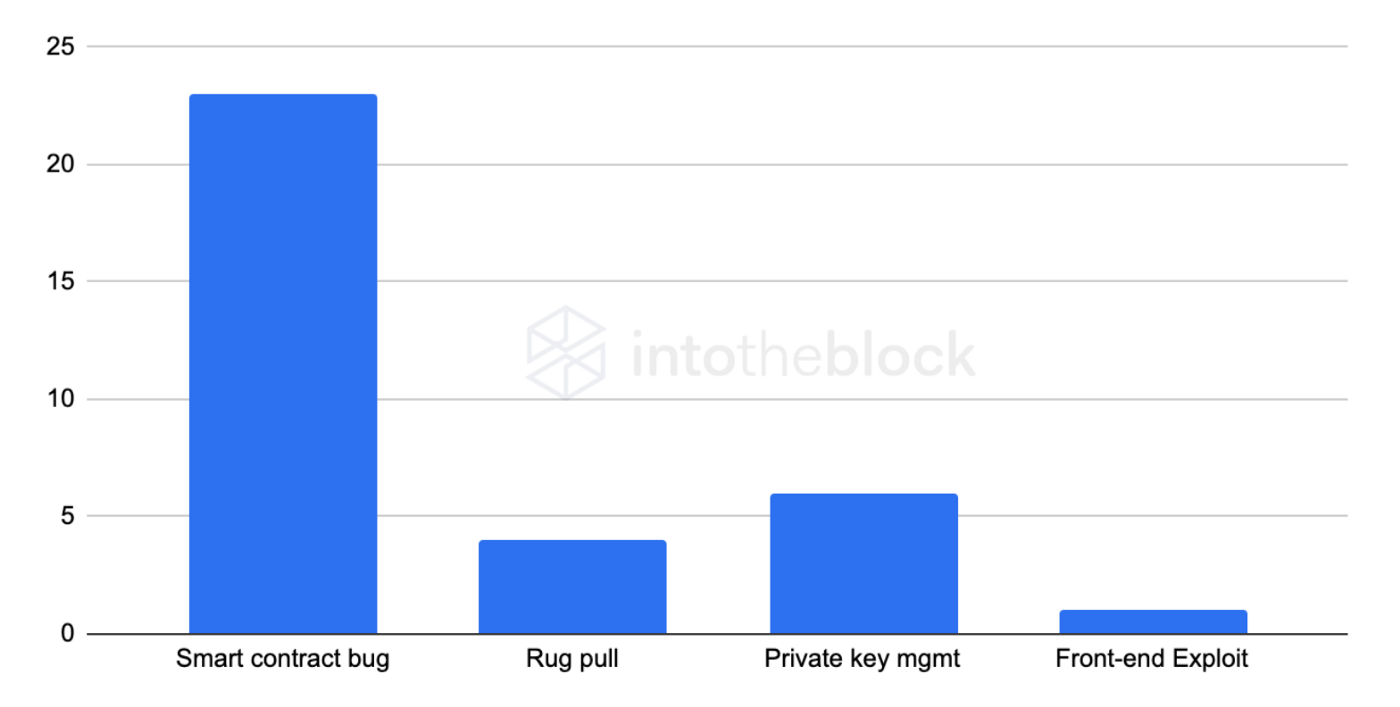

我们进一步根据程序攻击是由于智能合约错误、私钥管理、前端漏洞还是Rug Pull对它们进行分类。

上图,我们可以观察到绝大多数技术攻击是由于协议智能合约中存在的意外错误造成的。事实上,在所考虑的 50 次攻击中,有 46% 源自此类风险。其中,一些最常见的漏洞是复刻攻击(Re-Entrancy Bug),例如臭名昭著的 The DAO 黑客攻击中利用的漏洞。

此外,很大一部分攻击是由于私钥管理造成的,正如最近在 Axie Infinity 背后的 6.24 亿美元的 Ronin 网络黑客攻击中所看到的那样。这些事件是由于黑客能够访问控制协议智能合约的私钥。在 Ronin 的案例中,有一个多重签名钱包,需要 9 个地址中的 5 个来批准交易,其中 4 个属于网络背后的公司 SKy Mavis。 Ronin 指出此次入侵是社会工程攻击,暗示冒充者向 Sky Mavis 的团队发送了一个链接,该链接在打开后被授予访问其私钥的权限。被攻破的第五个地址属于 Axie DAO,似乎他们的一名成员也遭到了同样的攻击。

虽然 Ronin 桥确实使用了多重签名钱包,但该子类别中的许多其他攻击都是由于单个地址控制对协议资金的访问。这种不当的私钥管理可能导致黑客攻击和Rug pull,同时也使开发人员能够故意提取用户资金。

保护自己的资金免受这些风险似乎很难,但这并非不可能。在这篇文章的最后,我们将提供用户可以采取的可操作的步骤来减轻技术风险,但在此之前,让我们深入探讨经济风险,这会导致更大的损失。

经济风险

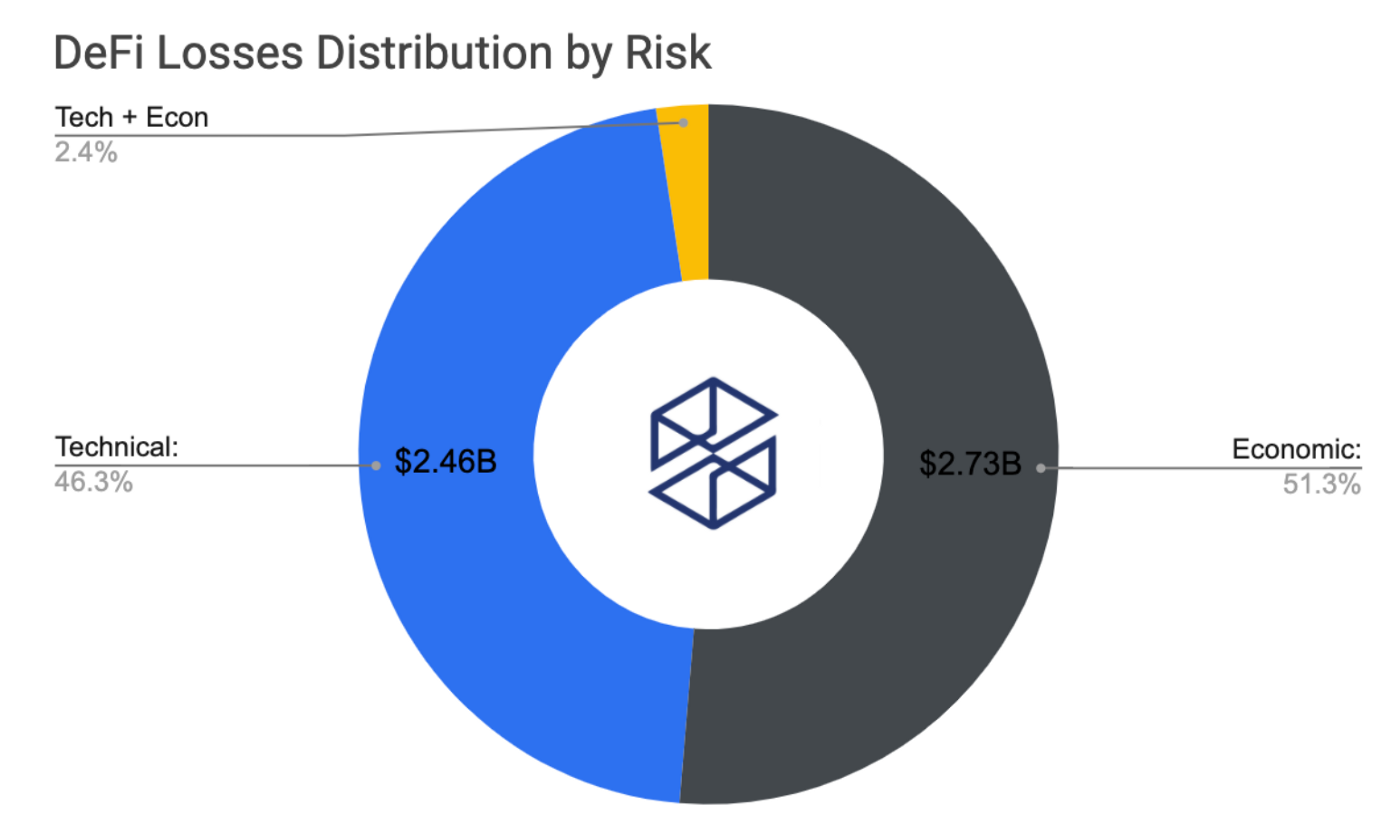

尽管 DeFi 中大多数攻击背后都有技术因素,但由于经济风险,实际上损失更大。

经济风险可以进一步分为四个子类别:供给侧、需求侧、稳定机制和资产健康。这些因素在一定程度上是相互依赖的,尽管通常损失可以追溯到每个事件的这些子类别中的一个或两个。

供给侧风险主要涉及流动性的流入和流出及其集中度。 与在技术攻击中观察到的模式相比,这个模式非常不同。

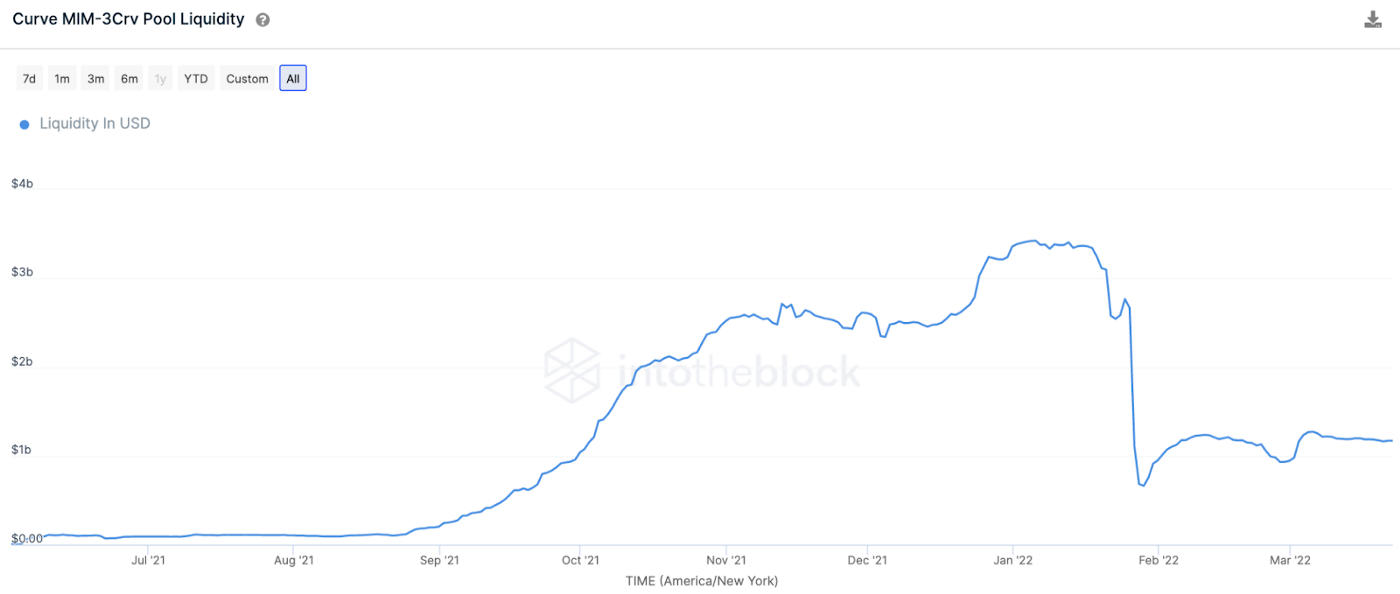

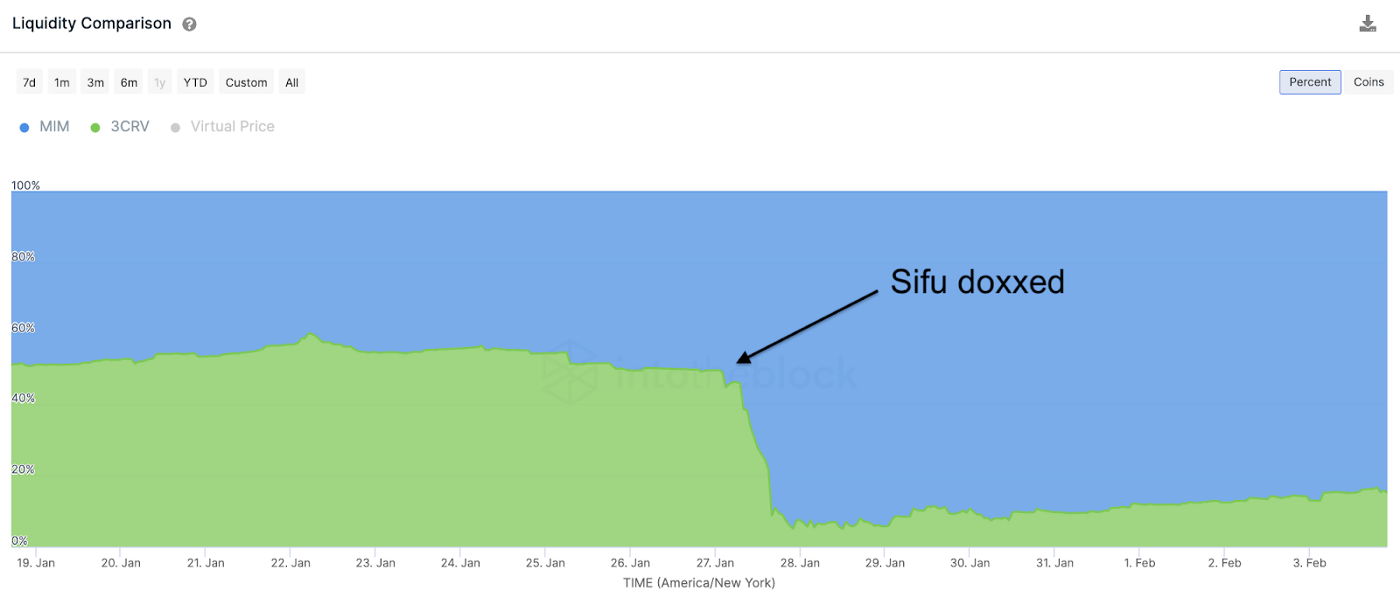

例如,让我们看一下最近的经济事件,该事件导致 Curve 池的储户损失至少 8000 万美元。在 2022 年 1 月 26 日之前,MIM 稳定币是 DeFi 挖矿者获得高回报的首选资产之一。那天,有消息称该项目创始人 Daniel Sesta 一直在与另一个项目 Wonderland 合作,并与一位匿名合作者合作。创始人,前罪犯份子,通过加拿大 Quadriga 中心化交易所拥有数百万资金。此外,支持 MIM 的部分抵押品是 Wonderland 的 TIME 代币。随着联合创始人身份的曝光,整个 DeFi 都遭受了巨大的经济冲击。

Michael Patryn,化名 Sifu,是 Wonderland 首席财务官,Abracadabra 创始人承认知道他的真实身份。这导致与 Daniele Sesta 相关的项目遭受重大损失。在 Curve MIM 池的情况下,储户争先恐后的提取流动性。

数小时内从池中提取了大约 20 亿美元的流动性。由于该池由 MIM 和 3Crv(另一个拥有 33.3% 的 USDT、 USDC 、 DAI 的池)组成,储户选择在 3Crv 中提取资金以避免与 MIM 相关的风险,这导致池中资产的构成变得不平衡。

随着资金池转向主要是 MIM,如果存款人选择在 3Crv(或其任何组件)中提取资金,他们开始被收取更高的提款费。随着资金池中的流动性越来越少,MIM 不再与美元挂钩,提款费增长到一个地址因提款而损失 8000 万美元的程度。由于这一事件,所有储户的总损失数额是巨大的。

虽然这本身并不是一个漏洞利用,但 Curve MIM 事件凸显了经济风险如何给 DeFi 用户带来可怕的损失。当谈到经济攻击时,最常见的变量是价格操纵,通常是相对较低的市值或非流动资产。这些利用了协议稳定性机制中的漏洞,尤其是它们使用的预言机。

借贷协议 Cream Finance 和 Compound 已成为此事件的受害者,攻击者使用闪电贷来操纵资产价格,使他们能够人为地抬高抵押品的价格并将借贷能力提高到不可持续的程度。由于当时 Cream 和 Compound 使用的是链上预言机,因此攻击者能够通过闪电贷在一个区块内完成所有这些操作。

尽管闪贷助长了许多此类攻击,但它们并不是背后的主要原因。这些迹象表明协议容易受到人为操控的影响,有时甚至可以在没有闪电贷款的情况下手动完成,例如在 BSC 中利用 Venus 协议的 2 亿美元。我们将进一步讨论用户如何减轻涉及预言机、清算方和套利者的稳定性风险。

总体而言,这些经济风险可能非常复杂,但可以通过查看这些协议的流动性变化以及它们使用的预言机等因素来监控。用户可以采取更多措施来保护自己免受这些风险以及技术风险的影响。

减轻 DeFi 中的风险敞口

如前所述,DeFi 中最大的 50 起事件中有 66% 是由于技术风险,主要是智能合约错误。由于绝大多数人在智能合约代码方面并不精通,这就引出了一个问题:我们能做些什么来预防这些风险?

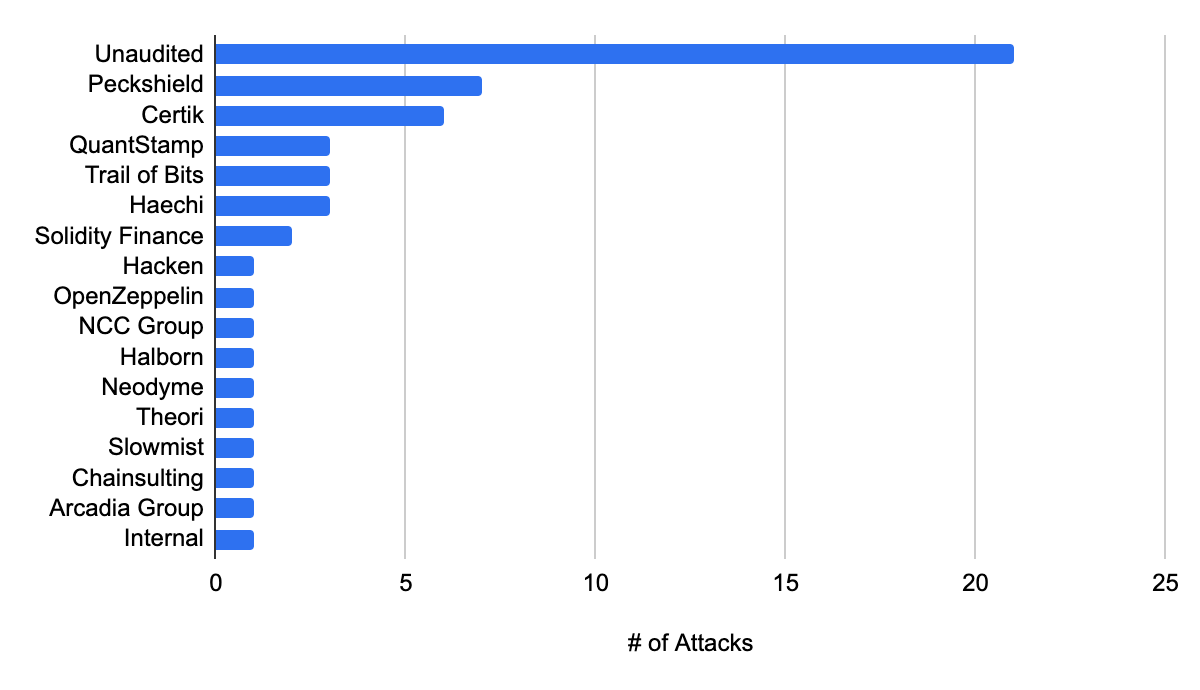

第一步也是最简单的步骤是检查协议是否已经过审核。在发生率方面,我们所分析的大量漏洞利用未经审计。

值得注意的是,不止一名审计员可以审查这些协议并且仍然被利用。例如,Certik 和 NCC Group 对遭受 6.11 亿美元黑客攻击的 Poly Network 进行了审计。鉴于这些审计的跟踪记录,用户可以评估他们可提供的价值,并可能根据历史事件为协议被利用的可能性分配权重。然而,在这里,不仅需要看审计团队经手的哪些项目遭受了攻击,还需要查看已被他们安全审计的协议数量以及它们包含的锁仓价值。

除了智能合约漏洞,我们还指出了私钥管理可能带来的风险。建议用户对谁可以访问协议背后的私钥进行尽职调查。理想情况下,这些协议不仅具有具有多个(10 多个)地址的多重签名,而且还包括其组织之外的知名人士。这相当于 DeFi 协议的导向器,除了比传统意义上的漏洞暴露更大。通过遵守该标准,协议不太可能访问其私钥并Rug Pull用户,因为他们无法以编程方式这样做。

从经济角度来看,值得用户监控的是可能影响其存款安全的关键指标。对于 AMM 中的存款,尤其是像 Curve 这样的稳定互换协议,值得关注流动性及其跨资产的构成。此外,如果这些地址提取资金,鲸鱼地址中流动性的集中度也有助于评估头寸在滑点或提款费用方面的脆弱性。

在借贷协议方面,最重要的是他们使用预言机跟踪链下数据或使用资产的时间加权平均价格。这些有助于防止可能导致储户损失的价格操纵。同样,如果共享流动性池中列出了非流动性的小盘资产,这些资产也可能被寻求提取资金的攻击者人为夸大。

这些涵盖了协议方面的风险,但用户也可以采取其他措施来避免进一步的不利影响。其中最常见的包括使用硬件钱包、通过“burner”钱包使用小额资金,以及避免点击可疑链接或与网络钓鱼诈骗互动。

结论

整个加密领域的风险比比皆是,DeFi 也不例外。尽管 DeFi 协议确实提供了比传统金融更高的收益机会,但它们容易受到更大风险的影响,而且模式非常不同。尽管跟踪所有这些风险肯定很复杂,但牢记这些风险,尤其是在您存入大量资金的情况下。

随着加密规模的不断扩大,黑客事件的影响也变得越来越大,但该行业正在建立最佳实践以更好地降低这些风险。尽管成本高昂,但现在更多的协议选择了审计,不使用多重签名来管理存款的情况也越来越少。随着开发人员从以前的攻击中吸取教训,用于价格的预言机也更具弹性。作为开源,加密可以为这些攻击提供透明的洞察力,从而强化整个行业。最终,风险可能会贯穿整个加密领域,但越来越多的开发人员和用户都可以采取措施来减轻风险。

作者:Into The Block 研究主管 Lucas Outumuro

编译及整理:比推 Mary Liu

Bought the dip? 3 signs that $90K Bitcoin price was the local bottom

The latest Bitcoin price pullback toward $90,000 was likely a buy-the-dip opportunity and in line wi...

Uniswap sees record monthly volume on L2 as DeFi demand flows back

Uniswap has hit record monthly volume across Ethereum L2s and one analyst says it’s an early sign of...

Buying Bitcoin in 2013 was like buying ‘gold in 1,000 BC’ — Pantera CEO

Pantera is now up more than 130,000% from its first Bitcoin purchase back in July 2013....