DeFi之道丨Hasu:Token是引导DeFi网络效应的关键

治理代币(尽管我更喜欢用股权代币这个说法)通常赋予持有者一部分项目所产生的费用,以及治理中的一些投票权。

以SUSHI为例(Sushiswap交易所的原生代币),当在Sushibar合约中进行质押时,质押者收取的费用为所有交易量的0.05%,他们还会获得“Sushipowah”,这代表Sushiswap链外治理系统中的投票权。

像SUSHI这样的代币是在过去几年中最受热议的话题之一,它将大多数加密资产爱好者和研究人员分为两大阵营。第一个阵营认为代币是一种需要被最小化的负担(他们经常会质疑XYZ项目为什么需要一个token?)。在过去,我也是第一阵营中的一员,但现在,我发现自己已渐渐加入到第二阵营,即将代币视为必需品和重要的激励机制。

让我解释一下我是怎么改变主意的。

我先从第一阵营的理论开始,归结起来有三个主要论点:

- 治理本身是一种攻击向量,因为它允许坏角色改变协议的规则,并且在最坏的情况下甚至可窃取用户存款。这就违背了最初使用智能合约的全部目的。

- 加密项目的目标是用开放和公平的协议取代寻租公司和机构。而从用户那里提取租金是一种倒退行为,这违反了这一核心价值观。

- 由于协议是开源的,任何人都可以分叉,所以均衡租金总是为零。这只是一个时间问题,直到我们收敛到这一平衡,然后治理代币的价值同样会崩溃到零。这就是为什么今天在卖这些治理代币的人一定是骗子。

治理和安全

要说清楚一点,我发现第一个论点是非常正确的。加密网络和应用的大部分价值来自于难以改变。这允许用户相信应用会按照其说明的去做,并且开发者可以在没有平台风险的情况下进行构建。

而将治理附加到一个不需要治理的系统上,这就彻底改变了这种逻辑。当我们允许人类以自上而下的方式改变一个系统时,我们就失去了上述保证。而且由于一些可能的改变对用户非常不利,我们需要支付这些管理者费用,以便贿赂他们,让其更喜欢诚实的行为而不是恶意的行为。换言之,该应用的安全模型从加密模式转变为经济模式(由经济激励机制保证),这是非常糟糕的。

这一论点可以追溯到比特币本身。有批评人士指出,为了保护网络,我们给矿工支付了那么多钱,但唯一能攻击网络的人恰恰是矿工们!我们真的要为暴徒支付保护费吗?

如果我们能省钱的话,我们会很乐意摆脱矿工。但遗憾的是,我们需要“人工输入”来排序比特币交易和区块,因此,我们需要向人类工人支付足够的钱来激励他们良好的行为。

需要人类输入->需要激励->需要费用

这个论点适用于Defi中的许多系统。没有人的投入,Compound和Maker就不能工作,因此没有费用,它们也就不能工作。这是因为变化带来的风险并不是孤立的,有人需要控制抵押品的添加,因为一部分坏的抵押品就可能破坏整个系统。

而对于Uniswap或Sushiswap来说,情况是不同的,其中,每个池子都是一个独立的实体。如果一个池子因为其中一个代币归零而枯竭,那么风险不会扩散到其他资产池中。因此,Uniswap或Sushiswap不需要治理来管理哪些池子可以存在。

但这并不意味着Uniswap和Sushiswap不应该有代币。事实上,我现在要明确指出它们应该有代币。代币最大化不应该仅仅因为开发人员觉得需要为他们的代币提供额外的功能,而与治理最大化一起使用。 即使项目具有原生代币,治理极简主义仍然是王道。

租金伦理

偶尔有人会提醒我们,我们所有的财富都是ZB主义制度的结果。这种制度将整个社会的激励与个人的激励结合起来,它允许人们自私自利,通过互相服务来造福社会。

我认为,把那些为他人服务以换取某种补偿的人称为“不道德”是很不合逻辑的。我认为Defi是我见过的发展最快的创新市场,这不足为奇。聪明的人有去那里工作的动力,因为他们可以在这个过程中致富。

如果我们在这个领域负有道德责任,那就不应该是最小化我们所寻求的租金,从而摆脱ZB主义。相反,我们应确保我们为这个空间设定的社会标准与人类想要的行为方式相一致,并将这些能量输送到一个对每个人来说都更美好的世界。市场机制(竞争、开源代码等)本身将确保,随着时间的推移,租金不会超过必要的水平。

引导问题

代币怀疑者们认为,由于协议可以分叉,均衡租金将为零。我认为这越来越像是白日梦,原因有二。

首先, 没有租金,就没有什么值得分叉的 :如果你不能奖励你的早期用户,就很难与现有的网络竞争。这些奖励需要从某个地方获得。

第一阵营的支持者现在通常会说“比特币就是在没有租金的情况下实现的”,是的,比特币是在没有租金的情况下出现的,但它不是在没有代币的情况下实现的,而且在很多方面都有着完全相同的用途。比特币在早期并不有用,但人们知道,如果它以后有用,那么每个比特币都会值很多钱。因此,他们购买和交易比特币,并在这个过程中增加了比特币的流动性和公众形象。

如果你很早就开始使用比特币,那随着比特币暴涨,那你将获得丰厚的回报。因此,真正的诱因就是要早参与。但是,如果你将它与以太坊上最大的DEX Uniswap进行比较,那你会发现,后者没有这种激励作用。如果你是Uniswap的早期流动性提供者或交易者,那么你会遇到更糟糕的情况:糟糕的UX,市场缺乏流动性,并且没有有机的交易者。

这并不意味着不可能会有早期采用者,但是他们必须立即找到对他们有用的系统,这对于早期网络而言是一个巨大的限制。想象一下,如果BTC无法升值,而拥有它的唯一动机就是利用它进行即时交易,那么它在今天很可能就不会继续存在,因为这些用例都没有实现到有意义的程度。

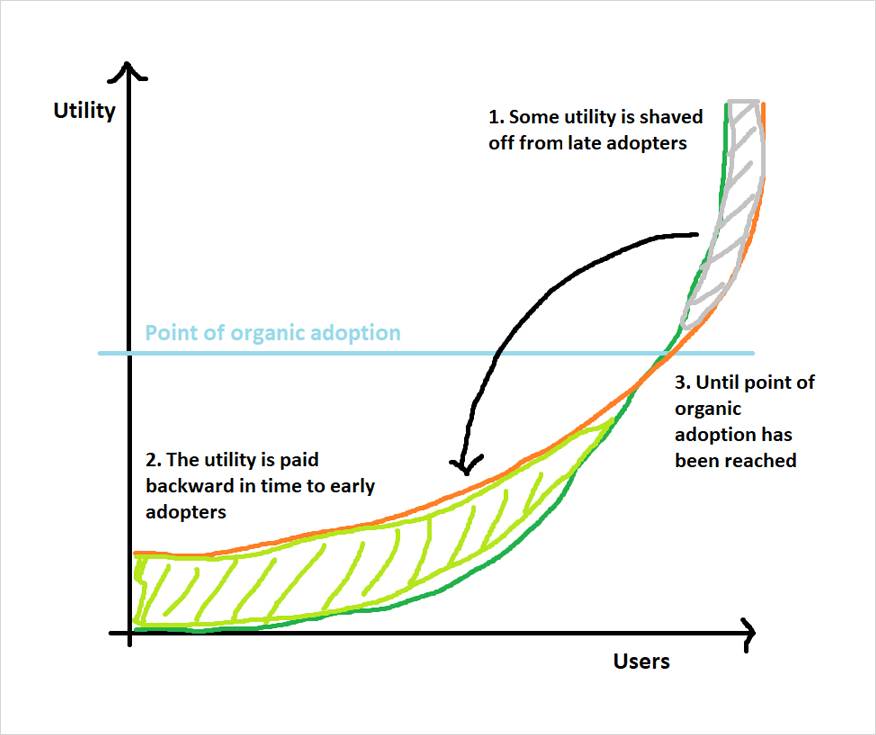

这就是为什么对于网络和双向市场来说,能够从后来的使用者身上获取资金来奖励早期采用者的方法是如此重要。

这就是为什么我认为Synthetix和Compound开创的机制是如此重要。这些项目发现了一种技巧,可以将未来采用者的效用传输到早期采用者,从而在困难的早期采用阶段架起了一座桥梁。

吸引和留住开发者

我们已经探究了ZB主义的确切运作方式,因为它取决于人们的自身利益,人们需要能够相互服务。

这也是代币(准确地说是预挖)所能提供的:它们使得项目方能够筹集资金并雇用开发者、设计师、社区经理等,而其中大多数都不是免费的。

现在,人们通常会提出两种反驳意见,这取决于他们来自哪个社区。

比特币爱好者可能会说:“比特币没有预挖,看看它今天的发展。”

比特币有雄心解决这个世界上最根本的问题之一 ,硬通货(hard money)。这样一来,它就可以吸引出于意识形态原因而为此工作的志愿者(此外,当今大多数比特币贡献者都是有人在资助的)。并非每个项目都可以这样做,而且也不必这样做。有成千上万个较小的问题需要解决,而解决所有这些问题同样可以改变世界。

以太坊爱好者可能会说:“Uniswap是在以太坊基金会的资助下成立的。”

确实如此,但以太坊基金会的资金本身也相当于是预挖,并且假设Uniswap没有在之后筹集到风险资金来雇佣和留住更多的人才,那么Uniswap就不会有今天的状况。

自比特币问世以来,没有任何一个项目能够在不奖励早期贡献者的情况下引导自己,而且不仅仅是一个模仿者(因此排除了莱特币)。即便是经常被视为另一种公平启动的货币门罗币(Monero),也有人指控其存在预挖的情况。也许我们不应该谴责这一点,但要承认,很少有人愿意在没有任何经济利益的情况下,把自己的一生奉献给一个高度投机的事业。

网络效应和护城河

写到这里, 我们已经确定,那些将后期采用者效用代币化,以奖励早期采用者的协议,将很可能优于那些没有代币而完全依赖有机增长的协议。那最后的一个问题是,如果某个项目已经变得很大,有人能用分叉的方式来把费用和代币去掉,以社会化其效用吗?

首先,请记住,依赖于人工输入的协议永远不会消除费用,因为这是激励矿工/治理者的必要条件。这些仍然会产生巨大的网络效应,这是一个新的分叉必须要克服的。

例如,Maker和Synthetix的网络效应以它们的合成代币的形式存在。任何一个分叉都会从零抵押品锁定和零合成物流通开始。

而没有直接的经济激励,要让市场双方停止所做的一切,然后一起过渡到新系统,将是非常困难的。一个新的系统,即使它使用起来稍微便宜一些,其品牌也会更弱,流动性会更弱,没有开发人员,没有社区,无法与其他项目集成等。总的来说,我认为一旦某个项目超过一定的规模,那么它基本上就可以抵抗分叉,只是能不能达到这个点的问题。

总结

加密项目相对于传统公司而言存在一个劣势,那就是前者的一切都是开源的,这使得创新更难赚钱。这就是为什么所有高度成功的加密项目都将依赖于网络效应,以公共区块链的优越属性(可信的中立、许可访问等)作为其护城河。

但是,新的网络很难进行引导。总体而言,代币和流动性挖矿是在引导双向市场流动性方面的一项杰出创新,加密市场迫切需要克服现有网络的网络效应。

不要只问“为什么xyz需要一个代币“,我们还需要问“xyz是如何支持一个代币的?“

因为如果一个项目能够支持一个代币,那它成功的机会就会大大增加。

原文:https://insights.deribit.com/market-research/why-i-have-changed-my-mind-on-tokens/

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum