DeFi没有凉,简析Uniswap代币被低估的原因

写在前面:尽管去中心化金融(Defi)的发展前景被寄予厚望,但近期Defi代币的价格却一跌再跌,难免让人有些失望,而作为DeFi领头羊的Uniswap,其代币UNI在经历了“腰斩”之后,又经历了“脚趾斩”,那它还有前景吗?

对此,来自纽约投资管理公司Arca的首席投资官Jeff Dorman发表了他的看法。

持有ETH作为一种的投资的理由是,以太坊是一个明显的市场领导者,其增长和使用率很强劲,尽管ETH代币持有者尚未获得这些价值。这对UNI来说,其实也是一样的道理。

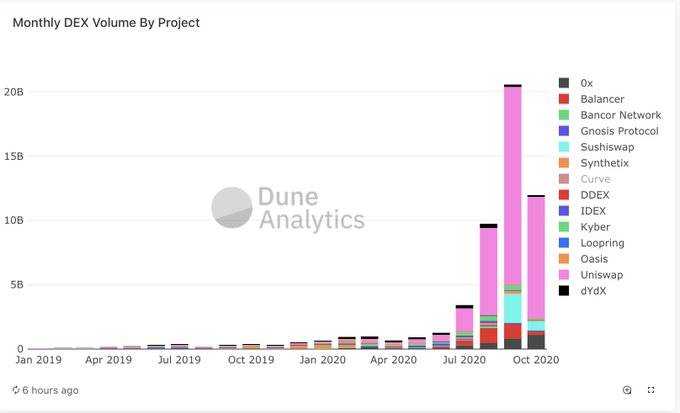

Uniswap在DEX交易市场具有明显的领先地位,就像“以太坊vs其他智能合约协议”,在DEX领域中,甚至没有哪个协议能够接近Uniswap(分析来自@DuneAnalytics)

对于ETH而言,EIP-1559 和 以太坊 2.0一直处于“未来”的状态,但UNI的“费用转换”几乎是确定无疑的,时间点为2021年2月26日(治理开始180天后)。

然后,UNI将加入一小部分代币名单,比如HXRO、MKR、FTT、BNB 这些从收益中获得实际价值的代币。

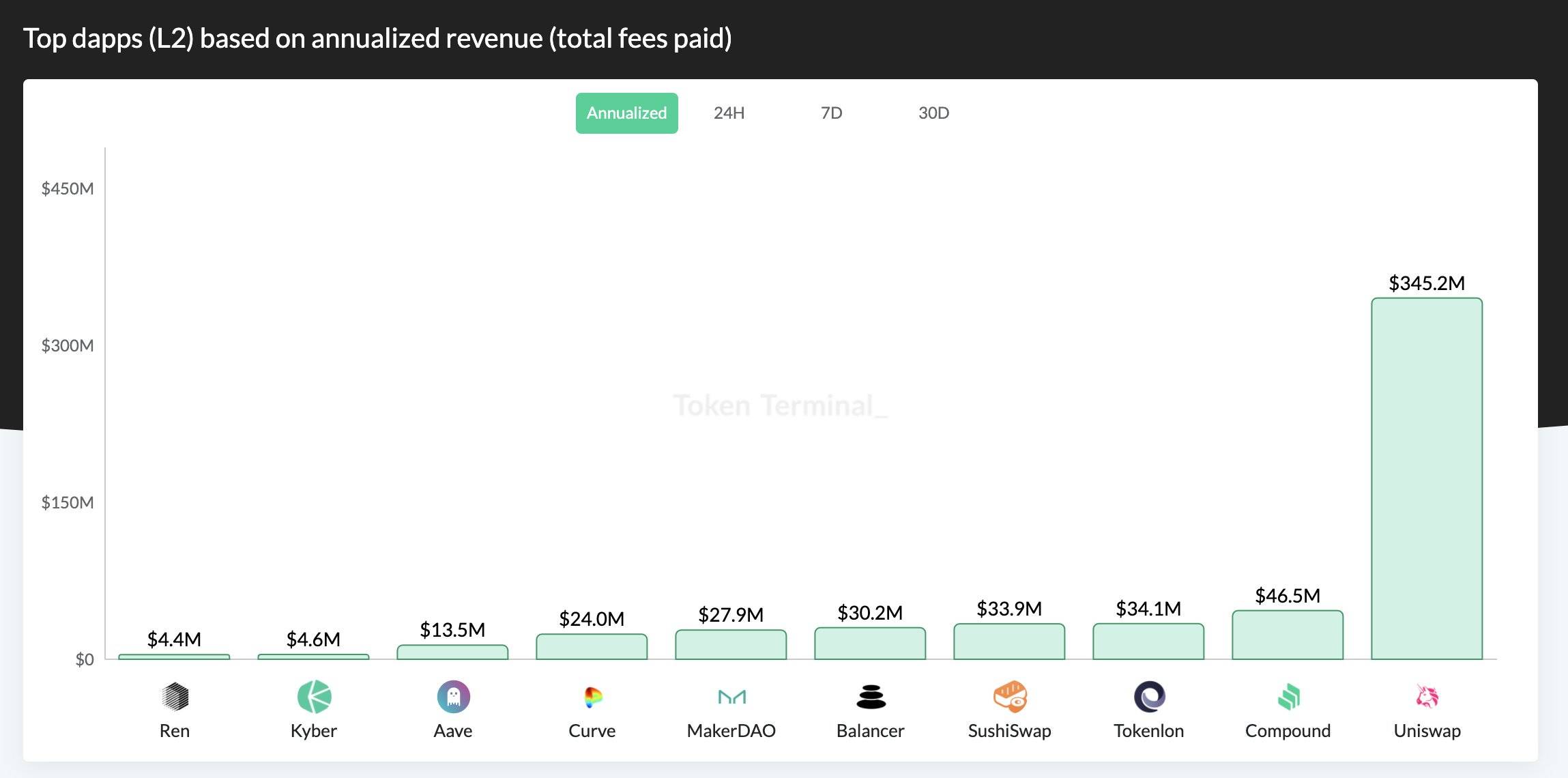

基于Uniswap3.6亿美元的日均交易量,以及0.30%的费用计算,Uniswap协议产生的年费用收入预期为3.8亿美元,而在费用转换之后(1/6费用分配给UNI代币持有者),则UNI代币持有者将分配到6600万美元的年收入,它的股息率-> 13% ,作为对比,标普500指数的远期市盈率为25倍,股息率为1.7%。

我认为,在DeFi(以及一般的数字资产)中的任何东西,都比经济衰退期间过度扩张的股票市场具有更高的倍数。

一旦市场参与者开始为UNI和ETH采用相同的价值评估标准,则UNI将被视为所有数字资产中最便宜的资产。

下面是一些人认为不该持有UNI的5个理由:

- 流动性挖矿的销售压力超过了需求,但实际每天UNI释放的量为77万,一旦费用转换完成,并产生收益(流动性挖矿可能会在11月18日结束),价值投资者就很容易吸收掉这些释放量;

- 你认为Uniswap不会继续保持市场领先地位,其交易量会下降或失去竞争力(就像“ETH杀手”);

- 你不相信“费用转换”会发生(或者甚至不知道费用转换这回事);

- 你相信费用转换会发生,但由于还有3个月的时间,你仍在等待最佳买入时间;

- UNI只是DeFi的一部分,而DeFi已经不受欢迎了;

Uniswap是在数字资产领域中,具有实际使用和产品市场适应性的为数不多的公司/项目之一。奇怪的是,数字资产购买者仍在追逐未经证实的未来(L1协议)项目,而不是如今有实际吸引力的项目。

Uniswap(UNI)投资者也将从历史教训中受益。

还记得失败的Facebook IPO吗?其定价为40美元,然后上市后跌到20美元以下,所有人都害怕它的定价过高。

聪明的投资者不会和领头羊对赌。

UNI经常被误称为“治理”代币,而市场则认为“治理是没有价值的”。

但实际上,UNI是一种pass-thru代币,意思是其收入将传递给代币持有者,UNI代币持有人将在2021年2月获得非常丰厚的收入流。

而所有的治理代币,最终都需要成为价值传递代币,这就是投票至关重要的主要原因 —— 引导资金流动。

在一个很难实现真正增长的行业,看空这种增长的项目似乎是疯狂的。

原文:https://twitter.com/jdorman81/status/1322052882753937408 作者:Jeff Dorman 编译:隔夜的粥

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum