金色说明书 | Swerve的代币SWRV流动性挖矿教程

DeFi流动性挖矿火爆一时,吸引了大量投资者参与。为了方便投资者及时了解DeFi挖矿项目的相关信息和挖矿流程,金色财经推出了“金色说明书”系列挖矿教程。本期由金色财经和区块链项目评测投资机构DPRO联合推出。

风险提示:“金色说明书”系列挖矿教程,根据项目公开消息,为各位farmers提供挖矿流程和相关资讯,不作为投资建议。挖矿风险高,参与需谨慎!

一、概述

项目名称:SWRV(Swerve DAO Token)

项目类型:ETH合约

获取方式:通过swUSD的稳定币兑换池进行抵押抵押DAI、USDT、USDC、TUSD任一币种获取swUSD,在DAO治理页面,抵押swUSD进行流动性挖矿获得SWRV

MINISWAP网址:http://ipfs2.swerve.fi/

安全性:中等风险,尚未通过审计

收益率:挖矿日收益0.324%,月收益是9.73%,年化收益是116%

风险值:稳定币挖矿,成本无损失的风险,但是因为未有通过审计,有漏洞的可能性

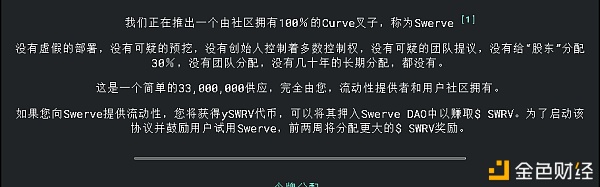

SWRV总发行量:3300万枚、公平代币分配,没有预挖和私募,完全由社区拥有,挖矿总时间为6年,现处于第一期。

启动时间:北京时间2020年9月5日2:37开始流动性挖矿

建议组合:均为稳定币,无组合推荐,未过审计,不建议质押挖矿

组合收益:不需要组合,稳定挖矿即可

二、前言

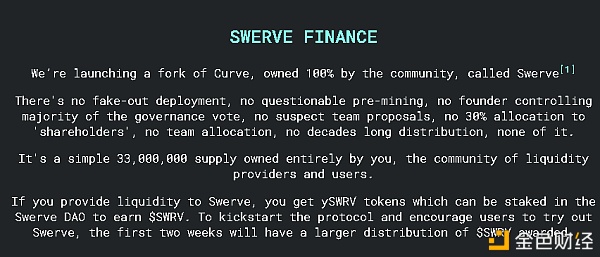

Swerve属于Curve的分叉项目,类似Sushi分叉Uniswap,两者同属为竞争关系。

分叉的原因很简单,就是因为有用户对于Curve的一些管理制度不怎么满意,主要包括以下几点:

1.Curve是高度通胀的,每天的供应量会增加200万CRV(约400万美元)左右。

2.一位匿名人士在没有警告的情况下部署了合约,也就是所谓的随意发币。

3.几个矿工在没有前端的情况下预挖了一些CRV,也就是预挖。

4.Curve中加入了一个有争议的火币池Huobi BTC池,加入了中心化的矿池。

5.Curve中的62%仅有供应量分配给LP。

6.公司股东将获得 30% 的代币供应量。

7.团队拥有超过 70% 的投票权。

这些不足之处,在Swerve这边都得到的很大的改善,在Swerve的官方就对Curve的这些不足做出来了明确的回应,下面的原文与翻译页。

这一举动更是得到了Defi的极客之一的 AC (大姨夫 YFI 创始人 Andre Cronje) 的赞同,他在推文中明确表示,这是一个非常聪明的举动, Swerve 所做的是添加了代理模式,因此实现是 curve 协议,存储却是 Swerve。这遵守版权,而且可以使用其完整的功能。从法律和技术角度来看,这都是非常明智的。

因为目前无论是Curve还是Swerve都明确的白皮书发布,但是作为目前DEX几家大的头目平台之一, Curve一直是流动性挖矿趋势的最大受益者之一,defi的火爆使大量的交换稳定币的需求,以追逐最高的收益率。截至目前,Curve是为数不多的找到明确产品与市场契合点的DeFi项目。 而Swerve作为Curve的分叉,目前发展迅猛,大有后来者居上的局势。盈利层面来看是没有问题的。

关于token的分布更是简单,前两周显然是属于市场推广的红利期,值得参与,仅仅2周就可以产出未来一年的产俩个也就是900万枚,其后一年收益开始大幅度下降,这时项目也趋于稳定运行,审核想来应该已经通过,对于追求的稳定回报的用户来说仍是属于可以参与的Defi的项目之一。

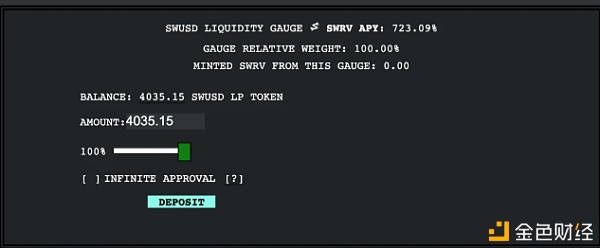

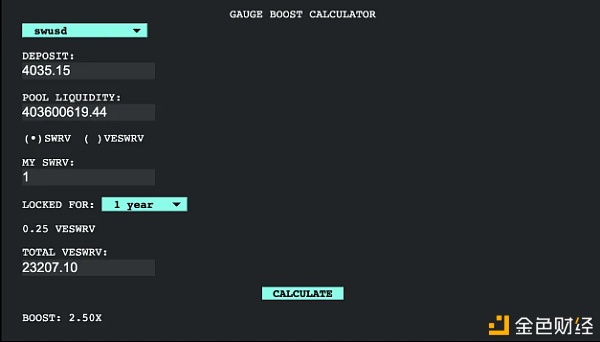

此外,若是想要获得较高的收益,可以在顶部的DAO中,用户可以选择锁定一部分Swerve以获得投票权并增加奖励,最大值为2.5倍(时间和数量由用户自行决定,放大的倍数会有系统进行计算)

三、教程

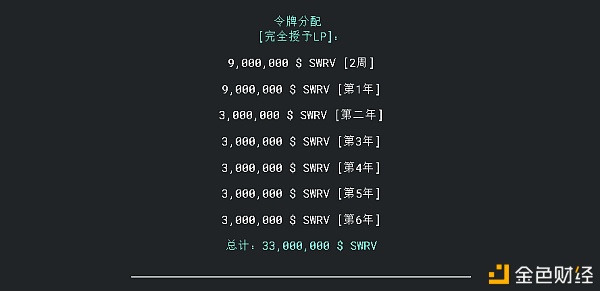

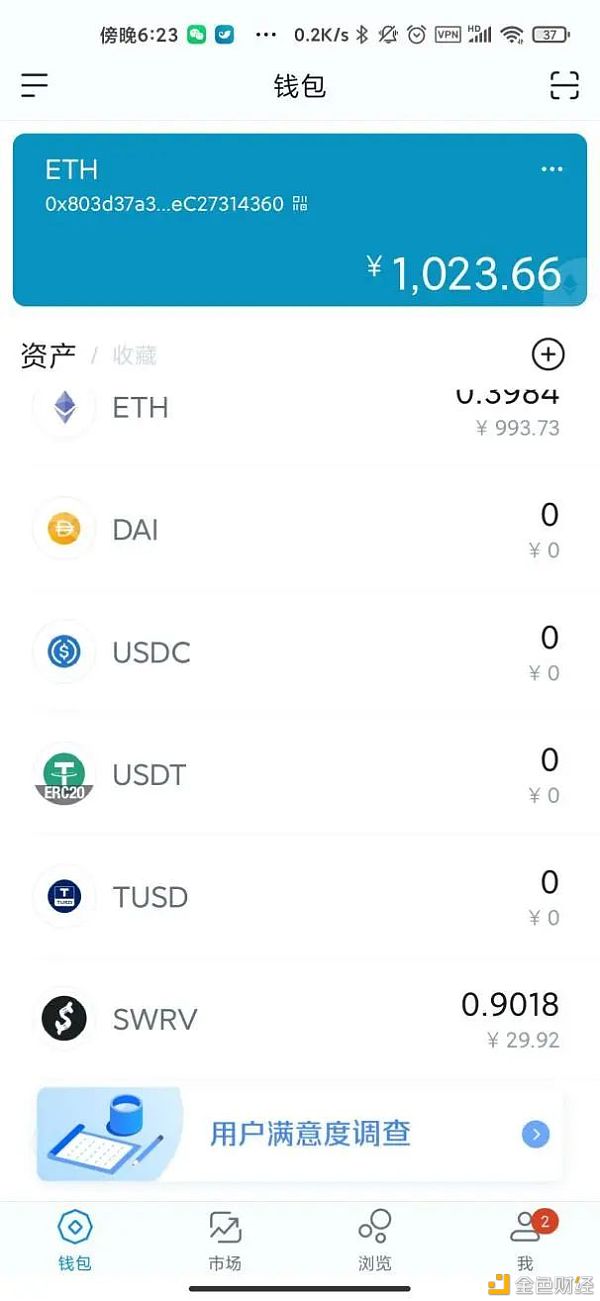

1、首选要准备一个钱包(尽量选择主流钱包),这里以IMTOKEN举例,注册和使用钱包流程这里就不做过多的阐述,准备好USDT或者DAI等稳定币,在根据gas准备好ETH,笔者这里建议在0.2个左右,用户由实际情况自行决定。

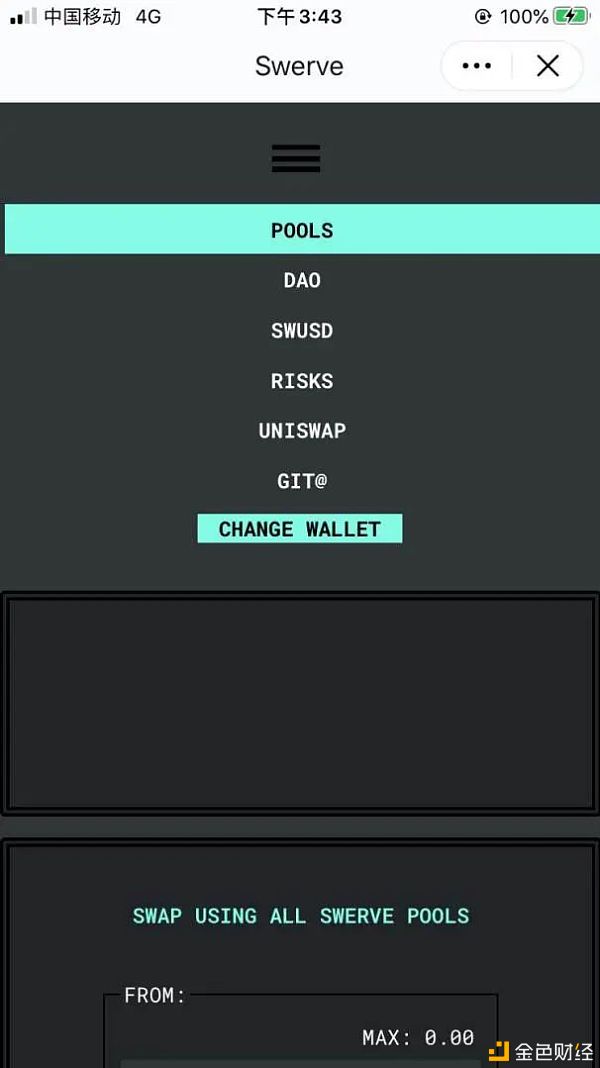

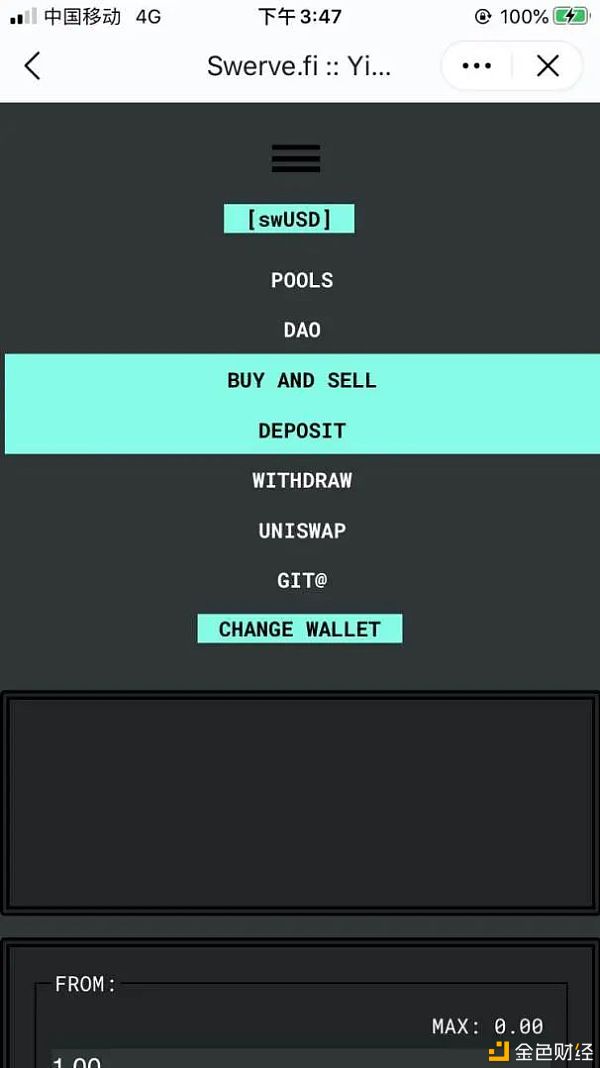

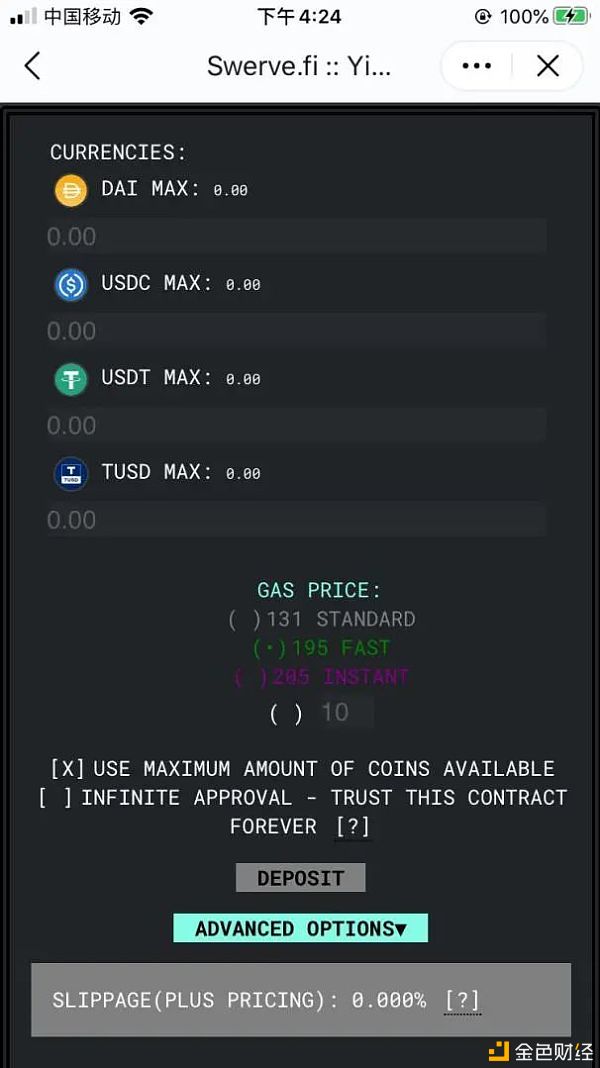

2、点击下面的浏览,在上方搜索栏中输入http://ipfs2.swerve.fi/#/swusd/deposit进入Swerve主页面最上方三条杠下拉选择swusd之后再次下来选择deposit。在下滑选择稳定币抵押,点击deposit进行一次打包一次传输就好了,之后就可以看到自己的持仓了。

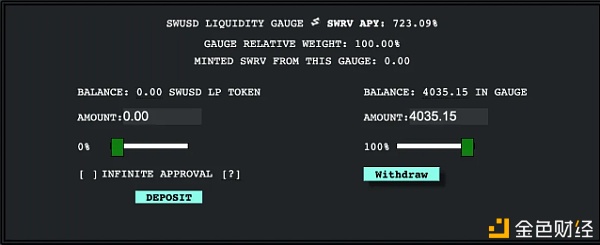

3、再次通过网页http://ipfs2.swerve.fi/dao/或者下拉的dao选项进入dao的治理页面抵押swUSD,额度由用户自行选择,点击deposit,再进行两次确认就好了。

4、抵押成功后会多出来一个赎回withdraw按钮,用户可以在想要结束的时候随时赎回。

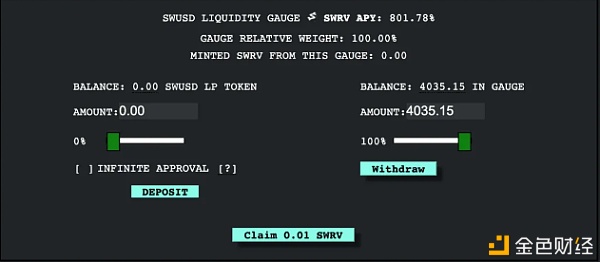

5、收益在新出现的claim按钮点击获取SWRV币,不建议用户在仅有几个的情况下点击,因为也需要两次打包费用。

6、若是用户想要获得更高的收益,可以选择访问http://ipfs2.swerve.fi/dao/#/minter/calc进行质押投票,

四、收益

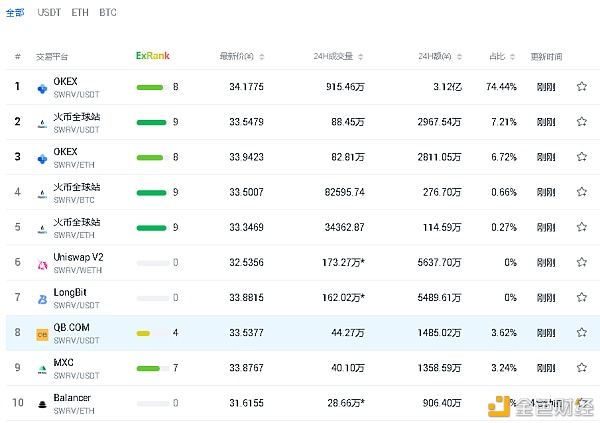

然后就是关于收益的变现,目前SWERVE已经上线了多个头部交易所,包括OKEX,HUOBI火币,也可以在uniswap直接变现,深度和交易量来看没有风险,而且币价也没有出现明显的砸盘或者阴跌的表现,一直趋于强势稳定。

笔者实际测试了收益,从2020年9月8日12:00至2020年9月11日18:00,一共78小时,累积挖币0.9018个币,折合一天挖币是0.9018/78*24=0.2774个币,按照现在的币价收益大概在0.2774*4.923=1.366u。笔者测试一共投入投入大概424u的收益。也就是按照币本位来计算。我的日收益是1.366/424=0.324%,月收益是9.73%,年化收益是116%。

当然这是按照现有的币价进行计算的,因为币价波动比较大,而且没有使用最大化的抵押来增大收益。因为是稳定币抵押挖矿,所以收益并没有一般的交易对挖矿来的高,但是同时因为市场风险承担的损失会很小,仅需要考虑gas费用。鉴于现在的gas费用情况,对于追求稳定收益的用户可以参与这个项目。笔者不建议资金量低于5万的用户参与挖矿。

四、除此之外,用户务必自行判断价值,挖矿出来的币,到底价值有没有?目前来说SWERVE的压力全部来自于挖矿的产币,不会存在项目方创始团队之类的恶意抛盘,发展

从Defi的发展历程来看,挖矿真可谓是一场红包雨,别说什么背割韭菜,被到被骗,自己认知范围内的钱,肯定是能赚,用户参与流动性挖矿亏钱,大多是因为认知不足,无论是EOS的翡翠跑路事件,还是sushi的领导人套现砸盘,都是有预先可以察觉或者规避的。翡翠明显没有通过审计,而sushi用户选择了eth-sushi对的既然选择高收益,却没有去二级市场做空对冲风险,傻傻的相信价格的一路上涨,那么被资本收割也是见无可厚非的事情。

话题回转到SWERVE,安全性尚未得到保证,但是因为属于Cruve的分叉,所以想来代码层面应该不会有太大的问题。笔者觉得可以挖矿,但是不建议大家长时间锁仓SWERVE挖矿,虽然已经没有来了来自私募或者创始团队的砸盘,但是前14天900万的产品砸盘绝对不是一个小数目,对于未来的发展,谁也说不准,笔者虽然在技术层面与分配层面看好这项目,但是更多的是需要市场的认同。虽然已经上线了多个交易所,走向归零的可能性并不大,但是目前从市场的热度来看,并不是很足够,未来有无能力承担现在的币价也值得深思,社区也有待进一步完善。

DPRO作为一个中心化的区块链项目评测投资机构,旨在做中心化的YFI机枪池,选择每个细分领域最具性价比的投资项目,提供一键委托投资服务。微信搜“DPRO区块督查”

让你无需学习和操作繁琐的流程,实现资产增值和呼吸一样简单。

来源:区块督查DPRO

免责声明:资讯内容不构成投资建议,投资者应独立决策并自行承担风险,本文版权归原作者所有,仅代表作者本人观点,不代表MyToken的观点和立场。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum