撰文:链研社

本文为《预判比特币现货 ETF 通过时间以及牛市启动时间》、《比特币现货 ETF 通过会发生什么?大牛市会来吗?》ETF 系列内容合集。

内容比较长为方便大家阅读我把结论放在最前面,建议收藏转发以便在未来的半年我们可以一同见证比特币现货 ETF 通过的历史进程。

一、预判 ETF 通过时间以及牛市启动时间

牛市剧本预测

参考上一轮灰度信托通过的时间我认为目前最可能的剧本是:

- 2024 年 1 月通过比特币现货 ETF 申请 ( 美联储不再加息或者市场没有加息预期 );

- 2024 年 4 月比特币现货 ETF 开始生效 ( 比特币减半前,有助于吸纳资金 );

- 2024 年 7 月比特币牛市正式启动 ( 经历减半后的调整和货币宽松预期在市场兑现 );

- 2024 年 9 月美联储开始进入降息周期,实行货币宽松政策。( 降息预期一旦释放风险市场会立即兑现,提前 1~2 个月,我们可以参考 GDP>CPI 这一先决指标 )。

为什么判断牛市正式启动会在 7 月附近,不是在比特币现货 ETF 生效的时候,是因为往往在减半后 2-3 个月我们都会经历一波调整,不是立即启动,综合目前宏观市场预期降息的周期把时间定在 7 月。

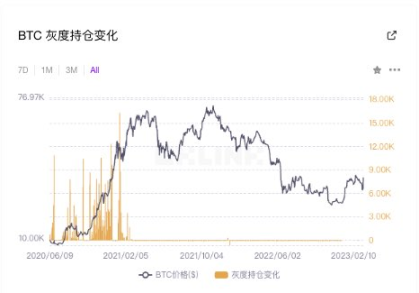

回顾 20 年牛市起点:灰度 GBTC 信托通过历程

- 2019 年 11 月: 灰度向 SEC 提交 GBTC 信托基金注册申请;

- 2020 年 1 月: 灰度 GBTC 信托经 SEC 批准注册通过,成为首个符合美国证券交易委员会标准的数字资产工具;

- 2020 年 4 月: 灰度比特币信托 GBTC 正式生效,规模快速扩张,三箭也是接助 GBTC 的套利才迅速壮大;

- 2020 年光灰度一轮牛市给币圈带来了约 100 亿美金以上的增量资金,总市场的增量资金可能在千亿级别。

GBTC 二级市场溢价率一度高达 30% 以上,灰度 2021 年 2 月之后就没有继续增持 BTC。

而之前灰度持仓 654,885 枚 BTC, 估计成本为 89.31 亿美元, 平均成本仅约 1.37 万美元。

本轮牛市可能的起点和增量的资金

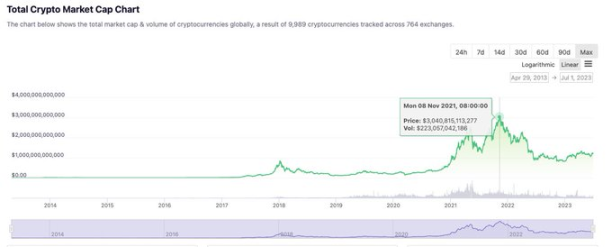

20 年灰度用 100 亿美金给市场带来了约千亿级别增量资金,21 年加密市场总市值最高 3 万亿对比 19 年千亿出头翻了约 30 倍。

假如按照同样的牛市再走一遍,流入资金要在千亿以上才能看到,贝莱德申请比特币 ETF 通过看做是下轮牛市的必要条件,需要等 ETF 真正通过需要半年左右时间 ( 灰度是 19 年 11 月申请,20 年 4 月生效,20 年 5 月比特币减半 )。

那么光 ETF 增量资金就会超过灰度现有的资金规模 ($255 亿 ),但是这还不够真正要想有大牛市的另一个必要条件是市场有足够的货币流动性,在比特币现货 ETF 通过后预计将给加密市场带来千亿美金流动性,总市值的增加至少也是万亿级别,那么总市值也将会超过世界上市值最高的公司 ( 目前是苹果 )

综上下轮牛市起点的 3 个必要条件

- SEC 通过现货 BTC ETF

- 下一次比特币减半

- 货币宽松,市场流动性过剩

再最后对比特币现货 ETF 通过做一个总结

- 2024 年 1 月通过比特币现货 ETF 申请 ( 美联储不再加息 )

- 2024 年 4 月开始生效 ( 比特币减半前 )

- 2024 年 7 月比特币牛市正式启动 ( 经历减半后的调整和货币宽松预期在市场兑现 )

- 2024 年 9 月美联储开始进入降息周期,实行货币宽松政策。( 降息预期一旦释放风险市场会立即兑现,提前 1~2 个月,我们可以参考 GDP>CPI 这一先决指标 )

- 比特币现货 ETF 的通过会给市场带来千亿美金的流动性

二、ETF 通过会发生什么?大牛市会来吗?

我参考了美国历史上黄金 ETF 通过的历程判断比特币现货 ETF 如果通过的话会发生什么得到了以下几个结论(仅供参考)

1.比特币现货 ETF 批准通过前市场有持续预期可视为利好

2.比特币现货 ETF 批准通过之后仍会有小幅冲刺

3.比特币现货 ETF 开始交易后不久,冲顶后会出现较大跌幅,甚至跌破 ETF 通过前的价格

接下来是理性分析,大牛市会因比特币现货 ETF 通过就来吗?

如果比特币现货 ETF 现在通过,整体分析下来我觉得并不算好消息。因为通过更多是影响市场情绪推动场内资金影响价格,由于世界经济仍未恢复,货币政策又处于极度紧缩状态,资金还是很难持续流入。当然维持高位震荡是有可能的,时间却难以持久,不能期望币圈能有独立行情,这种概率很小很小。另外对于熊市出这样重磅利好实在是太亏了,在牛市出能涨 100%,熊市可能就 30% 了,近期看看美股表现吧,美股跌的话那基本没戏了。综合目前信息来看我不认为比特币现货 ETF 的通过会直接开启大牛市

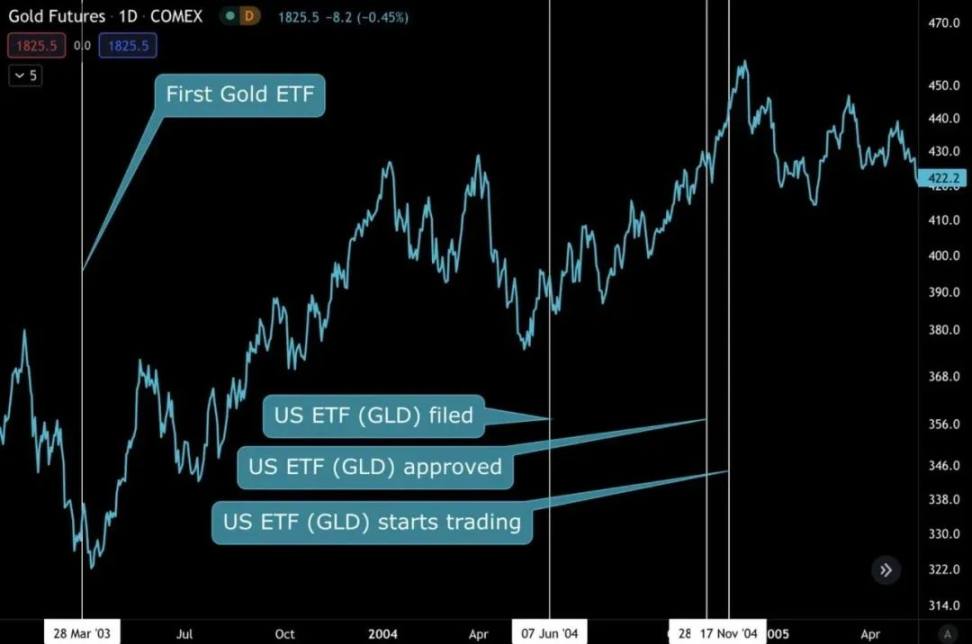

回看黄金 ETF 的通过历程

- 2003 年 3 月,澳大利亚开设了世界上第一只黄金 ETF

- 2004 年 10 月,SEC 批准通过美国第一个黄金 ETF GLD

- 2004 年 11 月,美国黄金 ETF GLD 正式生效,开始交易

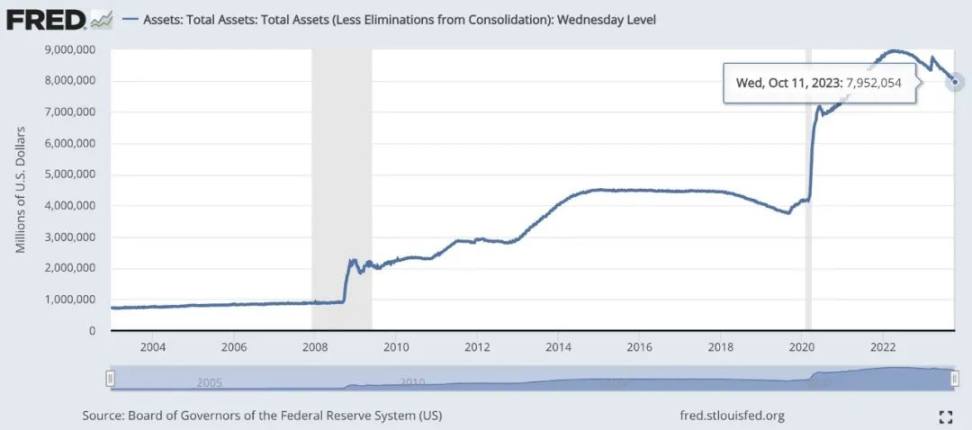

当时的经济环境和货币政策

经济环境:在 2004 年,美国的宏观经济环境相对稳定。当时,美国国内生产总值(GDP)呈现增长趋势,失业率相对较低,通货膨胀率适中。虽然有一些经济挑战,但美国经济并不处于危机状态。

货币政策:在 2004 年,美联储实行的货币政策相对宽松。美联储逐渐加息 (2004 年从 1% 加息至 1.75%),但短期利率仍然相对较低。在宽松货币政策下为黄金的表现创造了支持,因为黄金通常被视为一种对冲通货膨胀和货币贬值的避险资产。

通过前后黄金的历史表现

- 黄金在第一只黄金 ETF 通过后出现了大幅上涨一直持续到美国 ETF 开始交易

- 美国黄金 ETF GLD 在 SEC 批准通过之后继续小幅冲刺

- 美国黄金 ETF 开始交易后不久,在之后两个月市场下跌约 9%,跌破 ETF 通过时的价格

黄金 ETF 的通过让更多的交易者可以通过 ETF 进行投资,而无需保管金属、和托管在银行,在之后的几年有更多资金进入了这个市场,2008 年的金融危机更是将黄金推升到了 1000 美金

比特币现货 ETF 的历史进程

- 2021 年 2 月,世界第一个比特币 ETF 在加拿大通过,BTC 在后续两个月冲刺高点 65000 后开始下跌,期间经历了 519 事件

- 2021 年 10 月,美国首只比特币期货 ETF 上市,随后一个月多冲刺 69000 后,开始了一年的阴跌

- 2023 年 7 月,全球最大的资产管理公司之一贝莱德(BlackRock)开始申请比特币现货 ETF,当月到达 31800 高点,随后开始下跌

目前比特币 ETF 的申请情况借用了 Odaily@OdailyChina 的图来说明

目前经济环境和货币政策

- 经济环境:2023 年美国的宏观经济并不稳定,年初经历了银行危机。通货膨胀率偏高,美国 GDP 增长疲软未完全摆脱衰退趋势,失业率相对较低,长短债利率倒挂,面临经济挑战,尽管美联储想要软着陆,不过还没摆脱危机状态。

- 货币政策:2023 年美联储实行的加息缩表处于货币紧缩状态。为了控制通胀实行了极其激进的加息政策,美联储利率到了 5.25%,仍未停止加息但已近尾声。市场预期降息在 2024 年的 9 月

比特币现货 ETF 的通过会让数千万新投资者交易者可以通过 ETF 进行投资,也进一步增加比特币的合法性,在之后一定有更多资金进入了这个市场。

小结

上篇文章中提到,下轮牛市起点的 3 个必要条件:

1.SEC 通过现货 BTC ETF

2.下一次比特币减半

3.货币宽松,市场流动性过剩

就目前而言时机未到,不过后续我也会根据市场信息和宏观的变化调整判断,所以不要忘记关注我@lianyanshe 让我们一同见证比特币现货 ETF 通过的历史时刻和下一轮波澜壮阔的牛市。